2022年版 SBI証券でおすすめのつみたてNISA対象ファンド

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

つみたてNISAでは、金融庁が策定したルールを満たす投資信託しか販売できません。

よって、これまで問題視されていた手数料が高すぎる投資信託を掴むリスクはなくなりました。また、すべてのつみたてNISA対象ファンドが「ノーロード(購入時手数料0円)」です。

ネット証券大手のSBI証券では、現在購入可能なほぼすべてのつみたてNISA対象ファンドを取り扱っています。

この記事では、SBI証券で購入可能なつみたてNISA対象の投資信託の中から、管理人が特におすすめできる商品を厳選して取り上げます。

目次

SBI証券で買うならこの投資信託がおすすめ

つみたてNISAに限らず、長期運用では「低コストなインデックスファンド」がおすすめです。

「低コスト」とは、投資信託の保有期間中、継続してかかる信託報酬の低いファンドです。

「インデックスファンド」とは、日経平均株価やNYダウのような、特定の指数に連動するタイプの投資信託のことを示します。

インデックスファンドを買うことで、経済成長や企業が生み出す利益の蓄積に伴う値上がり益が得られます。

著名投資家の多くが言うように、「インデックスファンドの長期運用をするだけで、平均的な投資家よりも良い結果が出せる」のです。

もっとも、この記事でも取り上げる「ひふみプラス」のように、優れた実績をもつアクティブファンドも存在します。

アクティブファンドは、ファンドマネージャーの手腕によって損益が決まるので、リスクはありますが、場合によってはインデックスファンドを大きく上回るリターンを得られる可能性もあります。

※下記に示す信託報酬はすべて10%税込で表記しています。

SBI・全世界株式インデックス・ファンド

- 信託報酬(トータルコスト)

- 0.1102%程度(投信マイレージ考慮後:0.0902%程度)

- 実質コスト

- 0.281%(第1期:2017年12月6日~2018年11月12日の運用報告書より算出)

- 資産運用会社

- SBIアセットマネジメント

- このファンドの特徴

- 圧倒的な低コストファンド。全世界に分散投資できる。

SBI 雪だるまシリーズは、低コストなつみたてNISA対象商品です。

その中のひとつ、「SBI・全世界株式インデックス・ファンド<愛称:雪だるま(全世界株式)>」は、3つのETFを組み合わせることで、全世界の動きに連動するように作られています。

- シュワブ U.S. ブロード マーケット ETF

- 投資比率50%。米国株式に分散投資する。

- SPDR ポートフォリオ・ワールド(除く米国) ETF

- 投資比率40%。米国を除く先進国22カ国に投資する。

- SPDR ポートフォリオ・エマージングマーケッツ ETF

- 投資比率10%。新興国24カ国に投資する。

「SBI・全世界株式インデックス・ファンド」を1本購入することで、日本を含む「先進国23カ国」、「新興国24カ国」をあわせた、世界47カ国への分散投資ができます。

似たような商品に、「楽天・全世界株式インデックスファンド」や「eMAXIS Slim 全世界株式(除く日本)」があります。

「楽天・全世界」はSBI・全世界株式インデックス・ファンドとほぼ同じ商品ですが、コスト面で比較すると雪だるまの方が優れています。

また、「eMAXIS Slim 全世界(除く日本)」も世界の株式に分散投資を行うファンドですが、「日本への投資が除外されている」、「中小型株が除外されている」という点で、違いがあります。

いずれも、SBI証券で取り扱いのある投資信託なので、どの商品を選択するか、比較してみても良いでしょう。

「SBI・全世界株式インデックス・ファンド」は、全世界の株式市場の動きを示す「FTSE グローバル・オールキャップ・インデックス(円換算ベース)」という指数に連動します。

この指数の過去の年率リターン(複利利回り)は以下の通りです。

- 1年:13.2%(9.0%)

- 3年:11.9%(13.3%)

- 5年:7.7%(7.0%)

- 10年:9.4%(11.5%)

- 15年:7.8%(8.0%)

- 20年:5.5%(5.8%)

※2019年10月末時点

※米ドルベース(カッコ内は円ベース)で表記

※SBI・全世界株式インデックス・ファンドの基準価格は円建てで反映されます

年率リターンは計測期間が長期になるほど、本来の実力を反映しやすいと言われます。

過去20年間の年率リターン(円換算)が年率5.8%というのは少し物足りない気がします。

これは、「SBI・全世界株式インデックス・ファンド」が悪いのではなく、全世界の株式市場の動きが良くなかったからです。

雪だるま自体は、あくまでも指数に連動する投資信託であり、コスト面で優れたファンドです。

2009年にはリーマンショックがありました。

この時は世界の株式市場が大暴落しましたが、それでも長期のリターンは一度もマイナスになっていないということに注目です。

eMAXIS Slim 国内株式(TOPIX)

- 信託報酬(トータルコスト)

- 0.154%(投信マイレージ考慮後:0.104%)

- 実質コスト

- 0.172%(第2期:2018年4月26日~2019年4月25日の運用報告書より算出)

- 資産運用会社

- 三菱UFJ国際投信

- このファンドの特徴

- 2,000銘柄を超える国内株式に分散投資。TOPIX(東証株価指数)に連動する。

国内株式で資産運用を考えるなら、eMAXIS Slim 国内株式(TOPIX)がおすすめです。

TOPIX(東証株価指数)に連動し、トヨタ自動車やソフトバンク、ソニーなどをはじめ、2,000社以上に分散投資を行います。

国内株式インデックスファンドには「日経平均株価」に連動するものと「TOPIX」に連動するものがあります。

どちらを選んでも大きく違いは生じませんが、一般的には「TOPIX連動型」を選ぶ事が多いです。なぜなら、TOPIXは東証一部の全銘柄を指数の算出対象にしているからです。

三菱UFJ国際投信の「eMAXIS Slim(イーマクシススリム)」シリーズは、圧倒的な低コストで多くの個人投資家からも人気を得ています。

事実、このシリーズだけで揃えても全然かまわないというぐらい、コスト競争力のある投資信託です。

TOPIX(配当込み)の過去の年率リターン(複利利回り)は以下の通りです。

- 1年:3.9%

- 3年:8.6%

- 5年:6.9%

- 10年:8.7%

- 15年:4.9%

- 20年:2.0%

- 30年:-0.2%

※2019年10月末時点

年率リターンは計測期間が長期になるほど、本来の実力を反映しやすいと言われます。

将来のリターンは誰にもわかりませんが、過去のTOPIXの動きから、eMAXIS Slim 国内株式(TOPIX)の将来は概ね上記のような結果になるのではないかと考えられます。

日本国内は人口減や経済成長における問題があります。

過去30年のリターンからも、日本の株式市場に全額投資するのはリスクがあると思われますので、世界の株式へ投資するファンドとの組み合わせがおすすめです。

一方で、多くの投資家が「日本への投資には魅力がない」と考えているからこそ、日本株が割安になっていると考えることもできます。

将来、日本の株式が大きく見直される可能性も十分考えられますので、国内株・外国株の両方にバランスよく投資しておくのがベストな選択だと思います。

SBI・先進国株式インデックス・ファンド

- 信託報酬(トータルコスト)

- 0.1027%程度(投信マイレージ考慮後:0.0727%程度)

- 実質コスト

- 0.299%(第1期:2018年1月12日~2018年11月12日の運用報告書より算出)

- 資産運用会社

- SBIアセットマネジメント

- このファンドの特徴

- 販売会社が限られる低コストファンド。先進国23カ国に分散投資

SBI 雪だるまシリーズは、低コストであるがゆえに、販売会社が限定されています。

「SBI・先進国株式インデックス・ファンド<愛称:雪だるま(先進国株式)>」も、SBI証券をはじめとする数社しか取り扱わない「つみたてNISA対象ファンド」のひとつです。

日本を含む先進国23カ国に分散投資を行い、世界経済の成長や、世界企業の生み出す利益を取り込めます。

投資比率の半分以上が米国となっており、間接的にアップルや、フェイスブック、アマゾン、マイクロソフトやグーグルにも投資可能です。

SBI・先進国株式インデックス・ファンドは、2つのETFを組み合わせて作られています。

- シュワブ U.S. ブロード マーケット ETF

- 投資比率55%。米国株式に分散投資する。

- SPDR ポートフォリオ・ワールド(除く米国) ETF

- 投資比率45%。米国を除く先進国22カ国に投資する。

前述した「SBI・全世界株式インデックス・ファンド<愛称:雪だるま(全世界株式)>」の新興国株式ETFを除外した形ですね。

どちらのETFもコスト面で非常に優れた、知名度の高いETFとなっています。

「SBI・先進国株式インデックス・ファンド」は、先進国の株式市場の動きを示す「FTSE ディベロップド・オールキャップ・インデックス(円換算ベース)」という指数に連動します。

この指数の過去の年率リターン(複利利回り)は以下の通りです。

- 1年:13.1%(9.0%)

- 3年:12.4%(13.8%)

- 5年:8.1%(7.5%)

- 10年:10.0%(12.1%)

- 15年:7.8%(8.0%)

- 20年:5.4%(5.7%)

※2019年10月末時点

※米ドルベース(カッコ内は円ベース)で表記

※SBI・先進国株式インデックス・ファンドの基準価格は円建てで反映されます

年率リターンは計測期間が長期になるほど、本来の実力を反映しやすいと言われます。

このファンドは、あまりに低コストすぎてSBI証券の「投信マイレージサービス」のポイント付与率が0.02%になっています。

SBIアセットマネジメントがそれくらい本気で(利幅を削って)作った投資信託であることを象徴していると思います。

ちなみに、SBI 雪だるまシリーズは、新興国株式を投資対象としたファンドも販売しています。(こちらも販売会社が限定されています)

詳しい内容は下記の記事をご覧ください。前述した「SBI・全世界株式インデックス・ファンド」も取り上げています。

あわせて読みたい:

SBIのつみたてNISA対応ファンド「雪だるま」の信託報酬が低すぎる

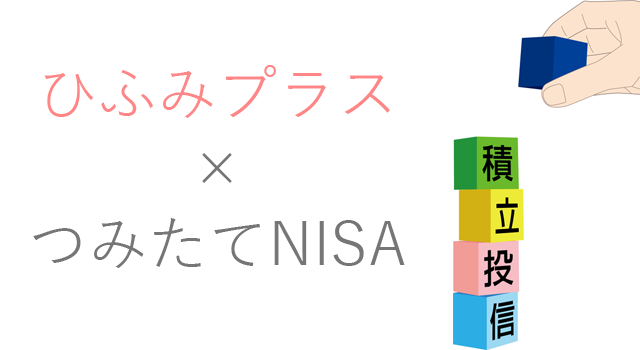

ひふみプラス

- 信託報酬(トータルコスト)

- 1.078%以下(投信マイレージ考慮後:最大0.978%以下)

- 実質コスト

- 1.243%(第7期:2017年10月3日~2018年10月1日の運用報告書より算出)

- 資産運用会社

- レオス・キャピタルワークス

- このファンドの特徴

- 個人投資家に絶大な人気を誇るひふみプラスをお得なコストで提供。

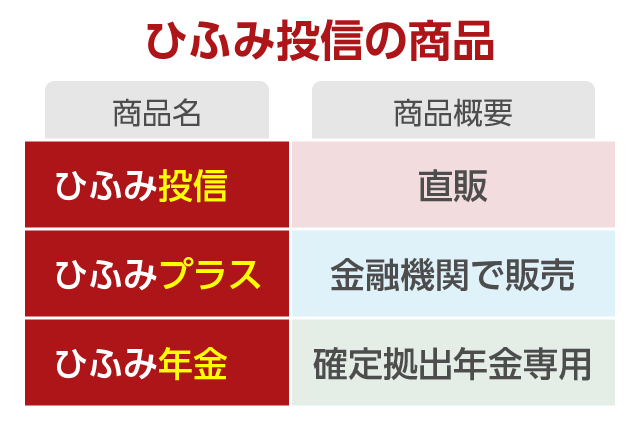

「ひふみ投信・ひふみプラス・ひふみ年金」は、個人投資家に人気のアクティブファンドです。

いずれも投資信託の中身は同じなのですが、販売方式の違いによって名前が異なっています。

ひふみ投信は直販商品です。

ひふみプラスは証券会社や銀行を通じて販売する投資信託です。純資産の増加によって信託報酬(コスト)が段階的に下がるので、現時点では「ひふみプラス」の方がコスト面でお得です。

ひふみ年金は「確定拠出年金(イデコなど)」の専用ファンドですので、一般販売は行われていません。

アクティブファンドは、運用者であるファンドマネージャーの手腕によって実績が決まります。

本来、アクティブファンドは長期的にインデックスファンドに劣ることが多いのですが、ひふみプラスは過去の実績において、圧倒的なリターンを継続しているモンスターファンドです。

主に国内株式が投資対象ですが、最近は米国株式への投資もスタートしています。

このように、「当初は国内だけに投資していたが、資産規模などの理由により、途中から米国株式にも投資する」というような柔軟さは、良くも悪くもアクティブファンドだからこそできます。

「ひふみプラス」は、特定の指数には連動しません。実力次第で大きく値上がり・値下がりする可能性があります。

過去の年率リターン(複利利回り)は以下の通りです。

- 1年:3.42%

- 3年:11.67%

- 5年:12.89%

※2019年11月21日時点

※運用期間が短いため過去5年までの結果を表示

年率リターンは計測期間が長期になるほど、本来の実力を反映しやすいと言われています。

ひふみプラスは、SBI証券以外の証券会社でも幅広く販売されています。

しかし、投信マイレージのポイント付与率がとても高いので、SBI証券で買うとよりお得です。

また、SBI証券では購入時手数料0円で販売していますが、他の金融機関では、購入時手数料として最大3.3%(税込)が必要となる場合があります。

▼SBI証券での全体の投資信託保有残高が…

- 1,000万円未満:1.078% → 0.978%(0.1%ポイント還元)

- 1,000万円以上:1.078% → 0.878%(0.2%ポイント還元)

年率換算で0.1% or 0.2%のポイントが継続して得られるので、実質的な信託報酬の割引に繋がります。

付与されるポイントは「Vポイント」です。

SBI証券の実施する投信マイレージサービスは、つみたてNISAで購入したファンドも対象です。

※投信マイレージのポイント付与は毎月行われます。

ひふみプラスの詳細記事は下記をご覧ください。

あわせて読みたい:

SBI証券でも人気上位のひふみプラスの辛口評価、積立NISAにはおすすめ?

eMAXIS Slim バランス(8資産均等型)

- 信託報酬(トータルコスト)

- 0.154%以下(投信マイレージ考慮後:最大0.104%)

- 実質コスト

- 0.237%(第2期:2018年4月26日~2019年4月25日の運用報告書より算出)

- 資産運用会社

- 三菱UFJ国際投信

- このファンドの特徴

- 8つの資産に12.5%ずつ均等分散投資ができる低コストなバランス型ファンド。

eMAXIS Slim バランス(8資産均等型)が投資対象とするのは、

- 国内株式

- 国内債券

- 先進国株式

- 先進国債券

- 新興国株式

- 新興国債券

- 国内リート(不動産)

- 海外リート(海外不動産)

の8つの資産です。それぞれ12.5%ずつ均等に投資します。

1本の投資信託でさまざま資産に投資できるのは、バランス型ファンドの大きなメリットです。

また、一部の資産が値上がり・値下がりすることで投資比率が偏ってきたときは、自動的に「リバランス」という作業を行い、資産配分を調整します。

リバランスによって、運用期間が長くなっても、ずっと12.5%の8資産均等分散投資を保ち続けることが可能です。

しかし、個人的にはバランス型投信は「初心者向け」の商品であると考えています。(一度買って放置しておきたい人向け)

常に12.5%ずつの均等分散ができるので、お手軽ではありますが、その分、自分で投資配分の調整ができないため、柔軟性に欠けるというデメリットがあります。

分散投資をするほどリスクは下がりますが、リターンは平均に近づくため、大きな利回りも確保しにくくなってきます。

こうした理由から、資産運用を本格的に行いたい方には、自分自身で8つの投資信託を組み合わせて運用することをおすすめしたいです。

とはいえ、バランス型投信は個人投資家や投信ブロガーに人気があるのは事実です。

以前は割高だったバランス型ファンドの信託報酬ですが、現在は8本の投資信託をそれぞれ買うよりも、コスト面で優れています。

「eMAXIS Slim バランス(8資産均等型)」は、特定の指数に連動しません。

また、販売されて間もないため、過去の投資リターンの算出ができません。

今回は、類似の投資信託である「eMAXIS バランス(8資産均等型)」の過去のリターンを示します。

※eMAXIS バランスはeMAXIS Slimよりも高コストな8資産均等型ファンドで、中身は同じです。

過去の年率リターン(複利利回り)は以下の通りです。

- 1年:10.89%

- 3年:7.91%

- 5年:4.58%

※2019年11月21日時点

※運用期間が短いため過去5年までの結果を表示

年率リターンは計測期間が長期になるほど、本来の実力を反映しやすいと言われています。

低コストで評判のeMAXIS Slimシリーズについては、下記の記事で詳しく解説しています。

SBI証券の投信マイレージがおすすめ

記事内でも少し触れましたが、SBI証券には「投信マイレージ」という優れたサービスがあります。

SBI証券で保有する投資信託の残高に応じて、毎月Vポイントがもらえる仕組みです。つみたてNISAで購入したファンドもポイント付与の対象です。

Vポイントは1ポイント=1円の価値があるので、実質的な信託報酬の引き下げ効果があります。

また、SBI証券では付与されたVポイントを使って投資信託を購入する「ポイント投資」も可能です。

Vポイントの使いみちがない場合は、「ポイント投資」に使うことで、投資信託に再投資し複利効果を高められます。

▼通常(ひふみプラスはこちら)

SBI証券での投資信託の保有残高によって、

- 1,000万円未満:年0.1%

- 1,000万円以上:年0.2%

の還元率となります。

▼信託報酬の低い投資信託(主につみたてNISA対象ファンド)

ファンドによって付与率が異なります。投信残高に限らず、

- 最大で年0.05%

となります。商品よっては、付与率が年0.02%だったり、0.03%だったりすることもあります。

投資信託の保有残高(1,000万円未満 or 以上)は、SBI証券で保有するすべてのファンドがカウント対象です。

※ポイント付与率は年率換算で表記していますが、実際は毎月ポイント付与が行われます

投信マイレージがあることで、他の証券会社で投資信託を保有するよりも、少しお得になります。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

5件のコメント

はじめまして。

私45歳 年収約600万 妻41歳 年収約600万 子ども3歳保育園 12月に第二子出産予定 地方在住です。

貯金は私、妻ともに約1000万で、二人で約2000万ほど、アパート暮らしです。

積立nisaで

eMAXIS Slim バランス 毎月3万

eMAXIS Slim 先進国株式インデックス 毎月3万

20年積み立てるなら、どちらがおすすめでしょうか。

将来のことは予測不能であり、投資は自己責任と十分承知しております。

コメントありがとうございます。

債券を含んでいるバランス型ファンドよりも、100%株式の「eMAXIS Slim 先進国株式インデックス」の方がハイリスク・ハイリターンなファンドです。

それを踏まえ、安定運用をしたいならバランス型、リスクを取れるのであれば、先進国株式ファンドを選ぶのが良いと思います。

吊橋を叩き過ぎる男さんは現在45歳とのことですので、20年後は65歳、社会的には定年を迎える年齢です。65歳に近づくにつれて、リスクを落とした運用を行うのが適していると思います。

現在、それなりの貯金があるようですので、「eMAXIS Slim バランス」をベースにしつつ、「先進国株式」でリスクの調整をするというのはいかがでしょうか?

アドバイス有難うございました。

20年、どちらか一本でいこうかと考えていましたが、よくよく考えれば一本でいく必要ないですね。

年齢と比例しながら、リスクを落とした運用を考慮していきます。

こんにちは。最近SBI証券に口座開設をしこれからつみたてNISAを申込予定のものです。記事とても興味深く拝見しました!

夫36歳私32歳 世帯年収800万円ほど

老後資金と子どもの学費として運用したいので2銘柄購入したいのですが、選ぶポイントなどありましたら教えてほしいです。TOPIX連動型、8資産バランス型あたりで迷っています。

コメントありがとうございます。

TOPIX連動型と8資産バランス型で迷っているとのことですが、TOPIX連動型は国内株式のみを投資対象とした商品となります。

これからの経済成長を考えると、資産運用は日本だけでなく、世界にも目を向けた方が良いと思いますから、先進国株式なども合わせて検討してみてください。

8資産バランス型なら、先進国株式や新興国株式などもすべて、1本の投資信託に含まれています。

また、お子様の学費としての運用につみたてNISAは適していますが、最初から老後資金での運用を考えている場合は、年金づくりを目的とした「iDeCo(個人型確定拠出年金)」がおすすめです。

iDeCoは年金づくりが目的の制度ですので、原則60歳まで引き出せませんが、節税メリットはつみたてNISAよりもiDeCoの方が大きいです。

合わせて検討してみてください。

SBI証券のiDeCoは、低コストな商品も多くおすすめです。

https://oneinvest.jp/sbi-ideco-select-plan/