DCニッセイ外国株式インデックスはiDeCo(イデコ)で買うべきか?利回りと評価

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資信託「DCニッセイ外国株式インデックス」は、確定拠出年金(通称:DC)専用のファンドです。

企業年金・個人型確定拠出年金の「iDeCo(イデコ)」で購入可能です。

一般的に、確定拠出年金専用ファンドは、投資信託のコストである「信託報酬」が低めに設定されているため、低コストで運用できます。

数ある外国株式インデックスファンドの中でも、ニッセイアセットマネジメントのDC専用ファンドは人気が高く、評判です。

この記事では、DCニッセイ外国株式インデックスの特徴と評価、そして過去の利回りを分析します。

目次

世界の国々に分散投資する

DCニッセイ外国株式インデックスは、「MSCIコクサイ・インデックス」という指数に連動した動きをします。

MSCIコクサイ・インデックスは、先進国23カ国(正確には日本以外の22カ国)の株式市場から構成されている指数です。

わかりやすく言うと、先進国の経済成長を表す指数であり、DCニッセイ外国株式インデックスに投資することで、世界分散投資を実現できるということです。

国内を投資対象としたファンドや、日本の株式にはなじみがありますが、世界の株式に投資すると、コスト面や情報面でハードルが上がります。

しかし、日本と比較してアメリカや欧州といった先進国は高い経済成長を続けているのも事実です。

世界経済の成長を取り込むためには、「先進国全体に投資をする」DCニッセイ外国株式インデックスのようなパッシブ投資(指数に連動する投資)が適しています。

MSCIコクサイ・インデックスは時価総額加重平均によって組入銘柄が決まるため、投資先の比率は米国が約6割を占めています。

間接的に、マイクロソフトやアマゾン、フェイスブックやグーグル(アルファベット)など、世界に知られる企業にも投資することが可能です。

過去の利回りは約9%程度

投資信託を購入する上で気になるのは、利回りがどれくらいなのか?ということです。

投資信託では、年率リターン(年換算の複利利回り)によってリターンを計算します。

DCニッセイ外国株式インデックスが設定されたのは、2015年3月末ですので、まだ運用開始してからそれほど年数が経っておらず、長期のリターンが計測できません。

しかし、DCニッセイ外国株式インデックスは「MSCIコクサイ・インデックス」という指数に連動するので、過去の「MSCIコクサイ・インデックス」のリターンを調べることで、将来のリターンを試算できます。

▼MSCIコクサイ・インデックス(円ベース・配当込み)の年率リターン

- 1年:11.1%

- 3年:5.1%

- 5年:12.7%

- 10年:6.9%

- 15年:8.8%

- 20年:4.9%

- 30年:9.1%

※2018年4月末時点

投資信託は、短期的にはマイナスになることもありますが、長期的には本来の実力を反映すると言われています。

世界の株式市場の動きを反映する、MSCIコクサイ・インデックスは、過去30年において、どの期間で見てもプラスで推移していますね。

過去30年の間には、ITバブル崩壊やリーマンショックなど、数多くの株式市場の暴落がありました。

しかし、それらを含めても、過去30年で年率9.1%程度の利回りを出していることがわかります。

iDeCoの場合、一般的なサラリーマンで毎月2.3万円の積立が上限額となります。

仮に、毎月2.3万円を積立、年率9.1%で30年間運用した場合、資産は4,299万4,676円になります。

iDeCoでは、この投資にかかる税金が非課税です。

もちろん、投資信託には「信託報酬」という手数料がかかりますので、MSCIコクサイ・インデックスのリターンを若干下回って推移することが予想されます。

しかしながら、DCニッセイ外国株式インデックスの信託報酬(運用コスト)は非常に低いため、その他の外国株式インデックスファンドと比べても、ベンチマーク指数に対する乖離は小さくて済むはずです。

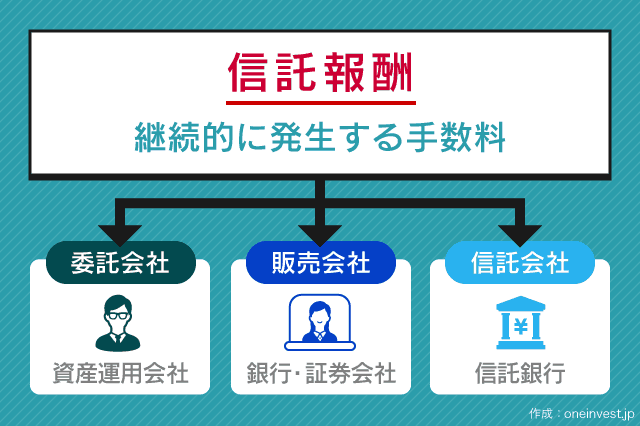

DCニッセイ外国株式インデックスの信託報酬

信託報酬は、投資信託を保有する期間中「継続的に」発生する費用です。

少しでも信託報酬の低いファンドを選ぶことが、将来のリターンにおいて大きな差に繋がります。

DCニッセイ外国株式インデックスの評価が高いのは、信託報酬(運用コスト)が極めて低いからです。

信託報酬は現在、年率0.154%(税込)です。

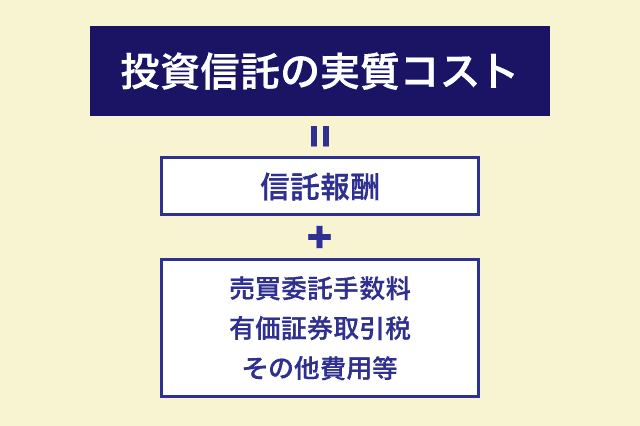

実質コストにも優れている

投資信託を選ぶ上で最も重要なのは「信託報酬」です。

しかし最近は、信託報酬に売買手数料や有価証券取引税などのその他費用を含めた「実質コスト」まで確認する個人投資家が増えています。

実質コストは、1年に1度発行される「運用報告書」の費用明細を見ることで確認できます。

DCニッセイ外国株式インデックスの第4期(2017年11月21日~2018年11月20日)の実質コストは、0.296%(税込)でした。

※現在は信託報酬がさらに下がっているので、来期の実質コストはさらに下がると思われます

信託報酬の数字と比較しても大きな乖離はなく、信託報酬以外のコストも抑えて運用していることがわかります。

基本的には、信託報酬だけを見てファンドを選んでも大きく失敗することはありません。

しかし、より低コストな運用を追求したい方は、運用報告書にも目を通すことをおすすめします。

ニッセイ外国株式インデックスファンドとの比較

名前が紛らわしいのですが、ニッセイアセットマネジメントは、外国株式インデックスファンドをもう一本リリースしています。

実は、こちらのファンドも非常に人気です。両者の違いを比較します。

- DCニッセイ外国株式インデックス

- 信託報酬0.154%(税込)。確定拠出年金専用ファンド

- ニッセイ外国株式インデックスファンド

- 信託報酬0.10989%(税込)。一般販売されているファンド

※どちらも購入時手数料0円のノーロードファンド

※信託報酬は税込です

実は、上記のファンドは、名前に「DC」とつくかどうかの違いしかありません。

以前は、DCニッセイ外国株式インデックスのほうが、信託報酬がやや低い状態にありました。

しかし現在は、一般販売されている「ニッセイ外国株式インデックス」が信託報酬を大幅に引き下げたため、コスト差が逆転しています。

大きく異なるのは、「拠出年金専用かどうか」です。

一般販売されている「ニッセイ外国株式インデックスファンド」は、証券会社が取り扱っていれば、条件を問わずに買うことができます。(→ニッセイ外国株式インデックスファンドの詳細はこちら)

つみたてNISA対象ファンドですので、NISA口座で買ってもいいですし、通常の特定口座で購入しても構いません。

どちらも、連動する指数は「MSCIコクサイ・インデックス(配当込み・円換算ベース)」で同じです。

よって、リターンも基本的にはまったく同じとなります。

一方、「DCニッセイ外国株式インデックス」は、確定拠出年金の口座でしか買えません。

また、ここが重要なポイントなのですが、確定拠出年金で取り扱うファンドは、金融機関によって大きく異なります。

つまり、iDeCoなどで「DCニッセイ外国株式インデックス」を買いたいと思っても、申込みをしているiDeCoの金融機関がこのファンドを扱っていなければ、購入できないのです。

DCニッセイ外国株式インデックスを扱う金融機関は少ない

調べてみたところ、現時点で「DCニッセイ外国株式インデックス」をiDeCoで扱う金融機関は3社しかありませんでした。

その3社が、

- SBI証券(オリジナルプラン)

- 岡三オンライン証券

- 東海東京証券

です。(オリジナルプランの新規受付は既に終了しました)

つまり、上記3社の金融機関でiDeCoの口座を開設しなければ、iDeCoでは「DCニッセイ外国株式インデックス」を購入できません。

上記3つの金融機関の違いを比較します。

- SBI証券

- 口座管理手数料:無料

- 岡三オンライン証券

- 口座管理手数料:209円(税込)

- 東海東京証券

- 口座管理手数料:253円(税込)

東海東京証券は、一定条件を満たすと、口座管理手数料が無料になります。

SBI証券は、口座管理手数料は無条件で0円です。

iDeCoでは、その他にも諸費用がかかります。しかし、口座管理手数料以外の諸費用については、すべての金融機関で共通です。

もちろん、SBI証券、岡三オンライン証券、東海東京証券の3社では、iDeCoで選べる投資信託のラインナップも大きく異なります。

個人的におすすめなのは、私も使っているSBI証券のiDeCoです。

SBI証券のiDeCo(セレクトプラン)が最強

前述のとおり、「DCニッセイ外国株式インデックス」の取り扱いがあり、かつ口座管理手数料が0円の金融機関はSBI証券のiDeCoです。

SBI証券のiDeCoには、

- オリジナルプラン

- セレクトプラン

の2種類があります。(オリジナルプランの新規受付は既に終了しました)

オリジナルプランは従来から存在したプラン、そしてセレクトプランが新しく登場した、より低コストな商品を集めたプランです。

実は、SBI証券のセレクトプランには本記事でも取り上げた「(一般販売されている)ニッセイ外国株式インデックス」の取り扱いがあります。

オリジナルプランでは、低コストな「DCニッセイ外国株式インデックス」が選べますが、セレクトプランではさらに低コストな「ニッセイ外国株式インデックス」が選べるのです。

私自身もSBI証券のiDeCo(セレクトプラン)で運用しています。

なお、オリジナルプラン・セレクトプランはどちらも、口座管理手数料は無料です。

もしこれからiDeCoの金融機関を選ぶなら、迷うことなくSBI証券のiDeCo(セレクトプラン)をおすすめします。

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント