500万円ほどを3年くらいで投資したいと考えています。教育資金に充てたいのですが…

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

1億人の投資術の読者の方からご質問をいただきました。

【質問】

初めまして。500万円ほどを3年くらいで投資したいと考えています。

教育資金に充てたいので、あまりリスクがないもので、リターンは定期預金より高ければいいかなくらいに考えていますが、どんな商品がおすすめかご教授頂ければありがたいです。

よろしくお願いいたします。

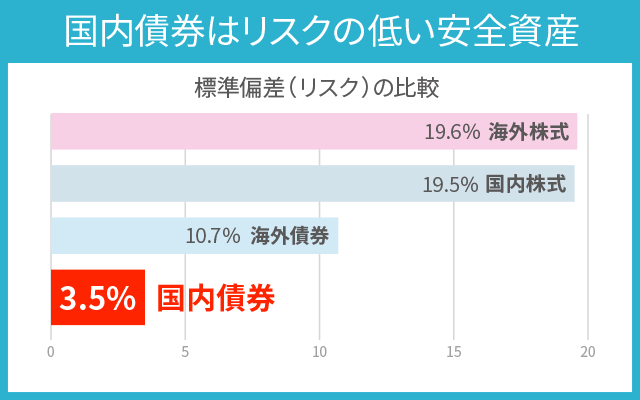

国内債券がおすすめです

今回の質問者さんが求めるポイントは3つあるかと思います。

- 投資期間は3年程度と短期間である

- 資金使途が明確、教育資金という大切なお金

- 定期預金よりもリターンが大きいもの

上記に当てはまる投資商品として適切なものは「国内債券」です。

国内債券は、個人向け国債の他に、企業が発行する社債などがあります。

個人向け国債には、「変動10」、「固定5」、「固定3」の3種類があります。

このうち「固定3」は固定金利の3年物国債となり、質問者さんの目的を満たしている商品です。定期的に利払いを得ることができ、3年後には投資元本が返還されます。

現在の利率は年率0.05%程度です。

また、国債は国の借金なので、(国が破綻したら話は別ですが)元本割れの心配はありません。(個人向け国債の販売窓口はこちらの記事を参照ください。)

もう一つのおすすめは、企業が発行する「社債」への投資です。

社債は国債に比べて多少リスクが上がります(企業が破綻すると資金が返済されない場合がある)。

しかし、社債を発行している多くの企業が歴史ある優良企業なのでリスクは極めて低いです。また、国債や定期預金に比べてリスクがある分、より高い利率で運用することが可能です。

例えば、記事執筆時点で以下のような社債が発行されていました。社債の販売は証券会社が行っています。

小田急電鉄株式会社 第75回無担保社債 期間3年 利率0.11%(大和証券)

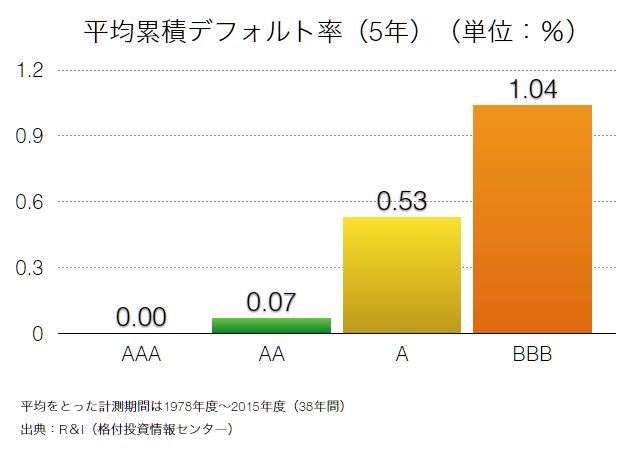

小田急電鉄が3年以内に破綻する可能性は極めて低いと思いますが、未来は何が起こるかわからないということで、この社債にも「AA-(格付機関はJCR)」という格付が付いています。

下記は格付機関R&Iのものなので参考程度ですが、AAクラスの債券の格付けだと、デフォルト率は0.1%を下回ります。

社債の取扱は、野村證券や大和証券などの大手証券会社が強いです。

ただし、大手証券会社は無知識な投資家に手数料やリスクの高い商品をおすすめするような営業を行う傾向がありますので、その点には十分注意してください。

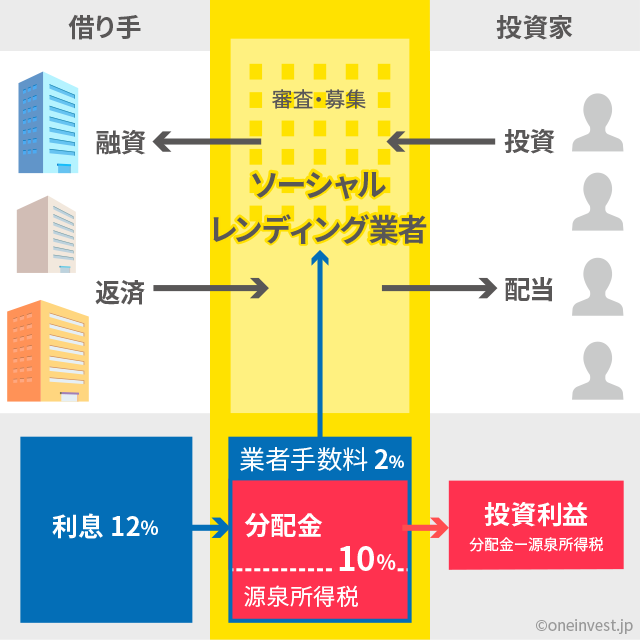

ソーシャルレンディングへの投資も検討の余地あり

短期債券での運用になると、個人的に注目している「ソーシャルレンディング」もおすすめです。

ソーシャルレンディングへの投資を行えば、担保付きの案件で年率5%以上のリターンが出せます。また、償還期間も決まっていますので、教育資金が必要なタイミングに合わせて元本を確保できます。

ただし、ソーシャルレンディングはややリスクの高い債券となるため、上級者向けです。「ソーシャルレンディング初心者が心得ておくべき7つの攻略法」という記事に書いたように、慎重な投資姿勢が求められます。

高めの利率で運用するために、多少のリスクを取れるということであれば、500万円の資産のうち10万円だけをソーシャルレンディングに投じるという方法もあります。

下記の複利計算シミュレーターを使ってみるとわかりますが、

- 500万円を年率0.1%で3年間運用する

- 10万円を年率5%で3年間運用する

では、ほぼ同じリターンになります。

元金

金利(年)%

運用期間

計算結果一覧

もちろん、年率5%のソーシャルレンディングに投資をするということは、国債・社債と比較してハイリスクであることは間違いありません。

しかし、上記のように投資額を抑えておくことで、万が一10万円がデフォルトしても、残った490万円は確保できます。

※あえて強調しておきますが、ソーシャルレンディングには、貸付先のデフォルトによる元本割れリスクがあります。ハイリスクな投資商品である点に注意が必要です。

イオンカードセレクトを活用した財テク

もう一つ、安全な投資先として個人的におすすめしているのが、「イオンカードセレクト」を活用した方法です。

イオンカードセレクトは、年会費無料で持てるクレジットカード兼イオン銀行のキャッシュカードです。

イオンカードセレクトを持つと、優待特典としてイオン銀行の普通預金金利が年0.03%~0.15%となります。(イオン銀行スコアのステージによって適用利率が異なります)

運用方法も「普通預金」ですので、預金額1,000万円までは元本保証ですし、普通預金であれば引き出したい時にいつでも出金可能です。

先ほど、小田急電鉄の3年もの社債を紹介しましたが、実は「イオン銀行+イオンカードセレクト」の特典の方が、より安全かつ金利が高くなりうる状況となっています。

もちろんこれは、イオンカードセレクトの特典見直しや、イオン銀行の預金金利引き下げられると終わってしまいますが、その時は改めて他の運用先を探せば良いだけの話です。

私が運営している姉妹サイトのこちらの記事を参考にしてください。

あわせて読みたい:

私がイオン銀行の定期預金の金利に満足しないたった1つのワケ

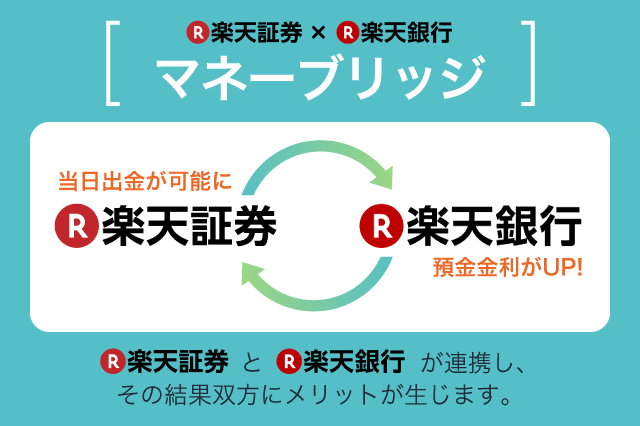

楽天銀行もマネーブリッジという同様のサービスを展開しています。

あわせて読みたい:

楽天証券・楽天銀行マネーブリッジのメリット・デメリットと設定方法

海外資産への投資は避けるのが無難

逆に、質問者さんの条件でおすすめできないのは「海外資産」への投資です。

海外への投資は少なからず為替変動の影響を受けます。3年間という短期間の場合、為替変動の影響で損失を被る可能性があります。

外国債券、外国株式、外貨預金など、運用期間が3年と決まっていて、3年後に投資元金である500万円の確保が必要な場合は、こうした資産への投資は避けた方が無難です。

あわせて読みたい:

トルコリラ建て債券の辛口評価、隠れたリスク「為替差損」に気をつけて

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント