「のれん」と「負ののれん」をわかりやすく図解、買収を積極化する企業の狙い

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

「のれん」や「負ののれん」は主に企業買収(M&A)を行った時に発生します。

この記事では、株式の投資家向けに「のれん」と「負ののれん」についてわかりやすく解説します。まったくの初心者でも歓迎です。

のれんを図解する

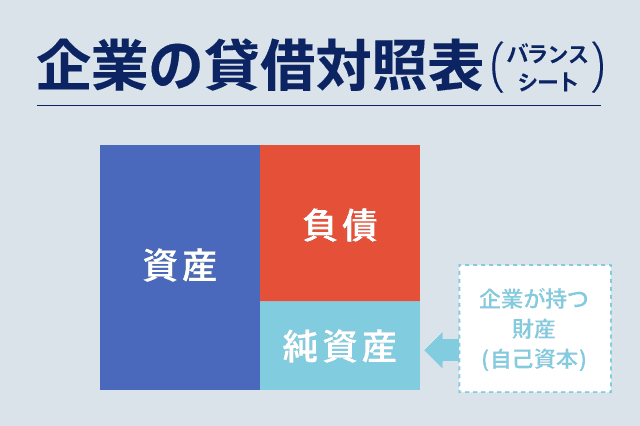

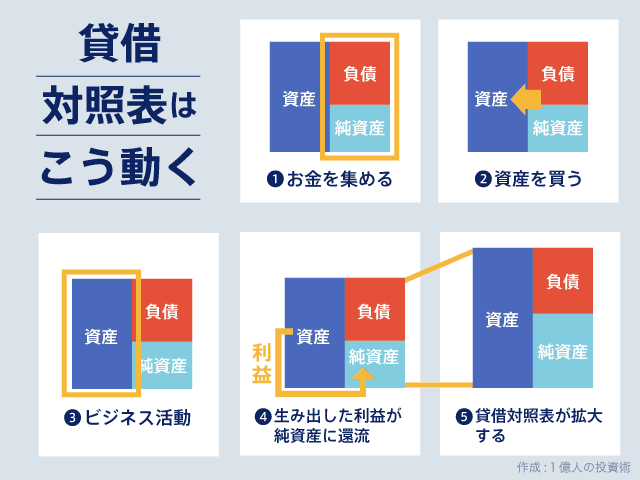

「のれん」を理解する前に、1分ほどで「貸借対照表」について簡単に学びます。

企業の貸借対照表(バランスシート、略してBS)は上記の図の通り、シンプルな3つの箱に分類されています。

- 資産

- 負債

- 純資産(自己資本)

貸借対照表は、右側の数字と左側の数字が必ず一致するように出来ています。

右側の数字(負債と純資産の合計)は、「資金の調達元」を表しています。

企業は、株主から集めた資本金や過去の利益の蓄積などからなる「純資産(自己資本)」を持っています。

純資産(自己資本)は企業のものですので、他人に返す必要のないお金です。(株主は企業のオーナーですので、他人ではなく企業側の立場です)

企業は、自分が持つ「純資産」という名の信用力を武器に、銀行から借入を行います。銀行借入や社債を通じて調達した資金は「負債」に分類されます。

そして、純資産と負債を使って集めたお金で資産(設備や販売商品など)を購入し、これらを活用したり売ったりして、利益を生み出します。

生み出した利益は、負債の返済に充てたり、純資産(自己資本)に蓄積される形で貸借対照表の右側に積み上がり、その結果として貸借対照表が大きくなるという仕組みです。

純資産(自己資本)は返す必要のない、企業が持つ財産です。

株主は企業のオーナーですので、「自分たちの会社が持つ、返す必要のない自分たちの財産」と考えるとわかりやすいかと思います。

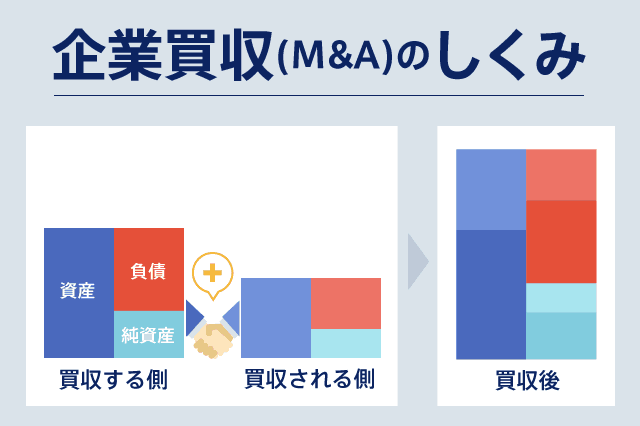

企業買収(M&A)の仕組み

上記図の補足:実際には、上記図のように財務諸表を単純合併した後、買収した子会社への投資額と、買収時点における当該子会社の純資産は相殺消去されるため、親会社の純資産の価額は買収前と変わりません。

企業が時として「買収(M&A)」という戦略を打つことは広く知られています。

「買収」とはその名の通り、企業が企業を買うことですが、同じ意味で「経営統合」や「合併」という言葉が使われることも多いです。

買収を「合併」と考えることで、M&Aの仕組みがスムーズに理解できると思います。

買収とは簡単に言うと、「買収する側」と「買収される側」の貸借対照表を合体させることです。

貸借対照表の3つの箱である「資産」「負債」「純資産」、このすべてを合体し、買収が完了します。

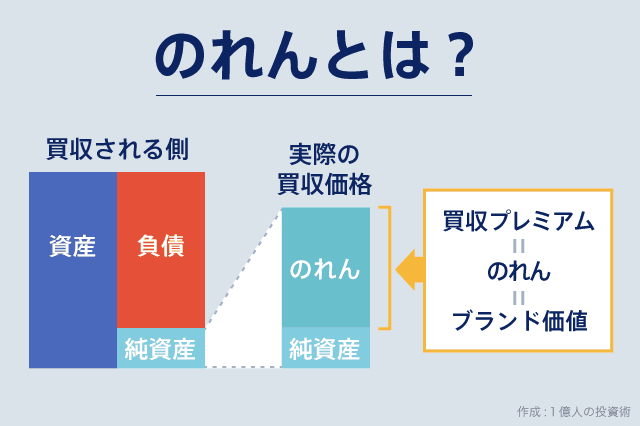

のれんとは買収プレミアムのこと

「のれん」の正体は、実は「買収によって生じるプレミアム」です。

企業買収は、2社の貸借対照表を合体すると言いましたが、その前に「買収する側」は「買収される側」に買収資金を支払わなければなりません。

つまり、「買収したい会社をいくらで買うか?」ということです。

本来、企業の価値は「純資産」の価格と一致します。買収される側の純資産が1億円なら、買収価格も1億円です。

しかし現実には、買収される側が純資産と同額で買われることはほとんどありません。

通常は、純資産を超える価格で買収されます。(そうしなければ、買収される側の株主が株を売ってくれないことが多いため)

よって、買収する側は、純資産1億円の会社に、「買収プレミアム」を乗せて3億円くらいでM&Aをすることが多いのです。

しかし、合体後の貸借対照表を一致させるためには、買収される側の純資産1億円を2億円水増しし、3億円として評価しなければなりません。(でなければ、両者の貸借対照表が一致しません)

そこで、水増しした2億円に「のれん」という名前を付けて、「のれん = その企業が持つブランド資産(無形資産)」という扱いにしてしまいます。

これが「のれん」の正体です。

のれんとはつまり、買収される側が持っていた純資産と、実際の買収価格との差額のことです。

差額を埋める目的で「のれん(ブランド資産)」という無形資産を作ります。

余談ですが「のれん」という名前は飲食店などの入口にかけられている「暖簾(のれん)」に由来します。お店の看板(ブランドや知名度を表すもの)が「のれん」ということですね。

のれんの償却

企業買収が完了すると、買収する側の貸借対照表には「のれん」という名前の無形資産が計上されます。

「のれん」は「のれん償却費」として、複数年に分割して費用化しなくてはなりません。(最長20年間で費用化)

企業が持つ有形資産・無形資産は基本的に、年々価値が目減りするということになっています。(土地や現金など、例外もあります)

つまり、当初無形資産として積み上がった「のれん」は、毎年一定金額を「のれん償却費」として経費にし、経費にした分だけ「のれん」の価値が減少していきます。

そして、最長で20年後には「のれん」は貸借対照表から姿を消すことになります。(買収した企業が20年後に存続している、していないに関係なく)

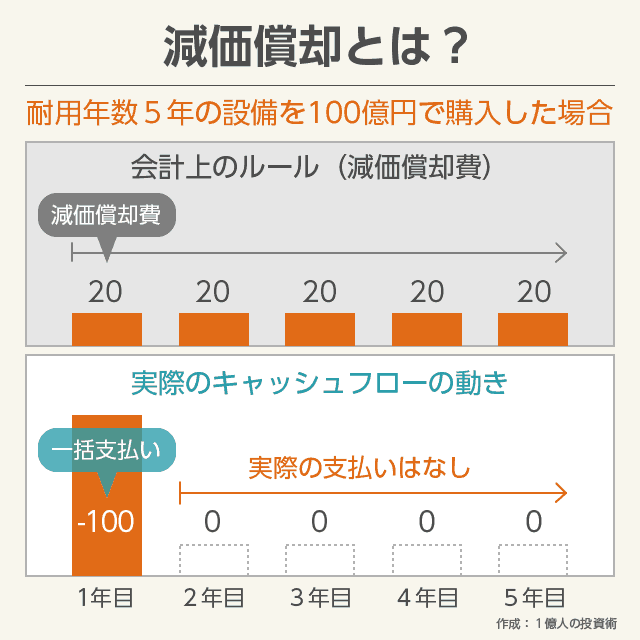

この考え方は「減価償却」と同じです。

購入した資産価値を年々目減りさせ、費用化していくのが「減価償却」、のれん価値を年々目減りさせ、費用化するのが「のれん償却」です。

詳しい内容は、減価償却費の記事で解説しています。下記の記事で「のれん償却費」についても述べていますので、あわせてご覧ください。

あわせて読みたい:

株式投資家のための「減価償却費」と「のれん償却費」のわかりやすい解説

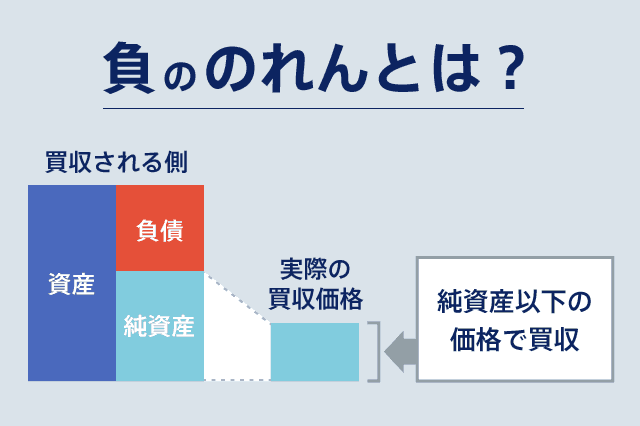

負ののれんとは

「負の~」というとなんだかネガティブなイメージを抱いてしまいますが、「負ののれん」は買収側にとってメリットのある「良い言葉」です。

「負ののれん」に対して、通常の「のれん」を「正ののれん」と呼ぶこともあります。

先ほど、買収時には「買収プレミアムが必要で、プレミアムの部分がのれんになる」と述べました。

しかし、買収案件によっては「業績が良いとは言えないワケあり企業の買収」をすることもあり、この場合はプレミアムが付かないどころかマイナスになることもあります。

つまり、純資産以下の価格で企業を買収するということです。

言い換えると、純資産1億円の企業を5,000万円で買うということです。

そんなに美味しい話があるのか?と思うかもしれませんが、これは株式市場で言う「PBR1倍以下の銘柄を買う」のと同じです。(探してみるとPBR1倍以下の銘柄はたくさん見つかります)

▼PBR(株価純資産倍率)の説明はこちら

あわせて読みたい:

PBR(株価純資産倍率)のことがスッキリわかるたった1つの考え方

負ののれん発生益

「負ののれん発生益」とは、「のれん償却費」の逆に位置するものです。

買収プレミアムを乗せて買った会社は「のれん」を計上し、それを複数年に渡って「のれん償却費」として費用計上します。

一方、「負ののれん」が生じた場合は、一括計上で「負ののれん発生益」という利益を計上できるルールになっています。

つまり、純資産以下で売られている会社を買収しまくることで、「負ののれん発生益」がどんどん計上できるので、見かけ上は利益が出ているように見えるのです。

負ののれん発生益はあくまでも「財務上の利益(見かけの利益)」に過ぎません。

純資産以下の会社を買収したからと言って、キャッシュ(現金利益)が計上できるわけではないため、損益計算書は黒字なのに、キャッシュフローが計算書が赤字になっていることも多いです。

例えばRIZAPグループ(2928)などは、この手法を使って純資産価値を下回る企業を積極的に買収していました。(ライブドアもこの手法で成長していました)

当然、純資産以下で買える会社というのは、何らかの問題を抱えていたり、将来性を見出すのが難しい会社であることが多いです。

しかし、そうしたリスクをわかった上で、買収企業を再生できるという自信があれば、財務上「負ののれん発生益」で業績をよく見せながら、企業を割安に買うことができるというわけです。

これも立派な戦略ですので、純資産以下で企業買収を行うことが悪いということはありません。

また、J-REIT(不動産投資信託)で合併が行われる際も、負ののれんが生じるケースが多いです。

「のれん」と「負ののれん」に関する説明は以上です。

次の記事:SPC(特別目的会社)とは?設立のメリット・デメリットをわかりやすく

あわせて読みたい記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント