営業キャッシュフローとは?計算方法と直接法・間接法の違いをわかりやすく

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

営業キャッシュフローとは、企業が事業活動から得た利益を「現金収支」として計算したものです。

言い換えると「現金利益」に相当するのが営業キャッシュフローです。

この記事では、簡単に営業キャッシュフローを計算する方法や、直接法・間接法の違い、そして黒字倒産が起こる理由などを説明します。

目次

営業利益と営業キャッシュフローの違い

営業利益と営業キャッシュフローの違いは、言葉を言い換えることで理解しやすくなります。

- 営業利益とは「会計上の利益」

- 営業キャッシュフローとは「現金利益」

簿記や会計を学んだ経験がない人は「会計上の利益」と聞いてもピンとこないかもしれません。

ビジネスの現場では通常「掛取引(請求書払い)」で取引が行われています。

つまり、

1.注文を受ける

2.相手に商品を販売する(納品する)

3.請求書を発行する

4.請求書の期日までにお金を払い込んでもらう

というサイクルで取引を行います。

会計には「発生主義」というルールがあり、上記の1.のタイミングで「売上高」や「営業利益」が計上されます。

しかし、実際に売上金を回収できるのは4.の段階であり、注文を受けてから売上金を払い込んでもらうまでにタイムラグがあります。

この場合、1.の時点で会計上の利益は計上されていますが、現金の回収(現金利益)は1.の時点ではまだ完了していません。

これが、営業利益(会計上の利益)と、営業キャッシュフロー(現金利益)の違いです。

これとは逆に、自分が仕入れる側の立場でも同様のことが起こります。

1.注文を出す

2.相手から商品を買う(納品を受ける)

3.請求書を受け取る

4.請求書の期日までにお金を支払う

同じように、2.の納品を受けたタイミングで費用は発生しています。この時点で、会計上の利益を表す「損益計算書」では費用が計上されます。

しかし、実際に手元から現金が流出する「支払い」は4.になるまで行われません。

これが、一般的に行われている「掛取引」です。しかし、この仕組みを悪用することで実は簡単に「粉飾決算」を作れてしまいます。

例えば、回収見込みのない相手に山ほど商品を売ってしまえば、(売った時点で売上・利益に計上できるので)いくらでも架空売上を作ることができるのです。

しかし、これでは問題ですから上場企業の決算書には「商品の販売代金をきちんと回収できているか」まで詳細に把握できる「営業キャッシュフロー」の記載が義務付けられています。

このような背景から、営業キャッシュフローは「真の利益を表す」とも言われています。

営業キャッシュフローがマイナスの状態

上場企業の決算書を見ていると、営業利益は黒字なのに営業キャッシュフローがマイナスの状態を見かけることがあります。

営業キャッシュフローがマイナスになっているということは、「現金収支が赤字」であることを表します。

これは前述の通り、すでに売上・営業利益には計上されているものの、まだ現金を回収できていない状態です。

営業キャッシュフローが単年度でマイナスになっている程度なら問題ありません。

しかし、3期連続でマイナスの状態が続くと、それだけ手元資金が減っていることになりますから、注意する必要があります。

営業キャッシュフローのマイナスが続いている企業は大抵、固定資産の売却(投資キャッシュフロー)や、借入・新株発行といった外部資金の調達(財務キャッシュフロー)によって現金を確保しています。

通常は、当期純利益と営業キャッシュフローは概ね同じ金額になります。(多少のズレはありますが)

しかし、当期純利益と営業キャッシュフローの差が大きい場合は、なんらかの(合法的な)会計操作によって、営業利益を大きく見せている可能性があります。

会計発生高(アクルーアルズ) = (当期純利益 + 特別損失 + 特別利益) - 営業キャッシュフロー

一見、計算式が複雑に見えるかもしれませんが、特別損失・特別利益を除外すると、「会計発生高」とは当期純利益と営業キャッシュフローの差となります。

会計発生高(アクルーアルズ)が大きい場合は、意図的に会計操作されている可能性が考えられるため、要注意です。

会計発生高が大きい場合、「キャッシュフロー計算書」にその理由が記載されています。

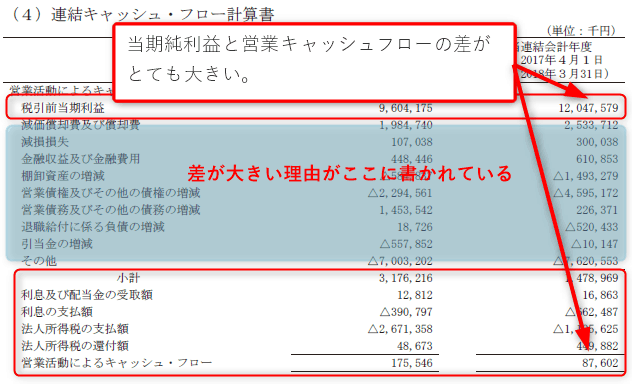

一例として、RIZAPグループ(2928)の2018年3月期 決算短信(PDF)を見てみます。

キャッシュフロー計算書の最上部に書かれているのは「税引前当期利益」です。

一番下の「営業活動によるキャッシュフロー」は「税引き後」ですので、会計発生高(アクルーアルズ)をより詳細に知りたい場合は、損益計算書の「(税引き後)当期純利益」と比較してください。

利益とキャッシュフローの差をざっくりと把握する程度であれば、上記図のように、キャッシュフロー計算書の一番上と下を見るだけでも構いません。

黒字倒産が起こる理由

俗に言う「黒字倒産」が起こる理由も、利益とキャッシュフローの差が原因です。

覚えておきたい重要なポイントがあります。

企業は赤字になったら倒産するのではなく、現金が尽きたら倒産する。

赤字が問題なのではなく、倒産の本当の理由は「資金ショート」によって起こります。

特に不動産業を営んでいる会社などは、営業黒字を続けていても、市況の悪化などで突然、資金ショートが起こることもあります。

黒字倒産する銘柄を掴まないためにも、キャッシュフローの状況は常に気にかけておくことが大切です。

営業キャッシュフローマージンとは

営業キャッシュフローマージンとは、営業キャッシュフローをベースにした「利益率」のことです。

営業キャッシュフローマージン = 営業キャッシュフロー ÷ 売上高

参考:

営業利益率 = 営業利益 ÷ 売上高

営業キャッシュフローマージンが大きいほど、利益率が高いことを示しています。

業種にもよりますが、一般的に利益率の高さは競争優位性を表すと言われます。

営業キャッシュフローの計算方法

営業キャッシュフローの計算方法には「直接法」と「間接法」の2種類があります。

ここでは、代表的な「間接法」の計算方法を解説します。(直接法と間接法の違いは後述)

上場企業のキャッシュフロー計算書は、間接法で作成されることが多いです。

「間接法」は、税引前当期純利益を軸にして、実際には流出していない費用と、実際には流入していない収入を足し引きして計算します。

つづいて、税引前当期純利益に対する、キャッシュフローのプラス要因・マイナス要因を説明します。

ざっくりと把握できれば良いので、この部分は読み飛ばしていただいても構いません。

減価償却費

減価償却費は、損益計算書では費用として計上されています。つまり、税引前当期純利益は、減価償却費を費用に含めた利益です。

しかし、減価償却費は実際には流出していない費用なので、営業キャッシュフローを計算する段階で足し戻します。

高額の資産を購入した場合、取得費用は分割して費用に計上しなくてはなりません。この仕組みを「減価償却」と言います。

例えば、耐用年数が50年のビルを100億円で取得した場合、購入時点(1年目)で100億円の支払いをしています。(つまり、現金収支は100億のマイナス)

しかし、会計上は100億円を一括計上できず、50年間に分割して計上します。(年間2億円ずつ)

分割して計上する年間2億円の費用を「減価償却費」と言います。

しかし、現金は1年目で払い終わっているので、2年目以降の2億円の費用は、「実際には現金流出しない費用」となります。

よって、営業キャッシュフローの計算では、損益計算書で費用として計上されている「減価償却費」を足し戻します。

棚卸資産の増加・減少

棚卸資産とは、いわゆる「在庫」のことです。

前期と比較して棚卸資産が増えた場合、その分、仕入れで現金を流出させているので、営業キャッシュフローの計算では増加分をマイナスします。

一方で、棚卸資産が前期よりも減った場合は、その分、在庫が資金化された(現金化された)ということになるので、営業キャッシュフローの計算ではプラス要因となります。

売上債権の増加・減少

売上債権(売掛金)とは、すでに商品の販売を終え、損益計算書の売上・利益には計上しているものの、販売先からまだ現金が回収できていないものです。

これは、記事の冒頭で説明したとおりです。

営業キャッシュフローの計算の軸となる「税引前当期純利益」は、まだ現金を回収していなくても、売った時点で利益計上しています。

現金収支を表す営業キャッシュフローでは、まだ回収できていない現金は計上できませんので、

- 売上債権の増加は営業キャッシュフローの計算ではマイナス要因

- 売上債権の減少(現金化が進んだ)は営業キャッシュフローの計算ではプラス要因

となります。

仕入債務の増加・減少

仕入債務(買掛金)とは、すでに納品を受け、損益計算書の費用には計上しているが、まだ支払いを行っていないものを表します。

仕入債務(買掛金)が増えるということは、近い将来支払わなければならない費用を、実際にはまだ支払っていないということです。

実際には現金はまだ流出していない(払っていない)ので、損益計算書ではすでに費用計上されていますが、営業キャッシュフローの計算では、その分を足し戻します。(プラス要因)

逆に、前期よりも仕入債務(買掛金)が減るということは、近い将来支払わなければならなかった費用を、現金で支払ったということを意味しますので、営業キャッシュフローの計算ではマイナス要因です。

売上債権と仕入債務は、慣れないとちょっとややこしいです。

貸倒引当金の増加・減少

貸倒引当金に限らず「引当金」の類は、将来起こりえるかもしれない損失への備えとして、あらかじめ計上しておくものです。

売上債権(売掛金)などの回収不能に備える「貸倒引当金」は、実際に現金が移動しているわけではないので、損益計算書で差し引いたものを足し戻します。(厳密には、貸倒引当金は負債勘定、貸倒引当金繰入額が費用勘定)

一方、貸倒引当金の減少は、「貸倒引当金戻入」として収益計上されますが、同じく実際には現金が移動しているわけではないので、損益計算書で収益として足したものを、営業キャッシュフローの計算では差し引きます。

キャッシュフロー計算書では、その他にも「◯◯引当金」という項目が登場しますが、基本的にはすべて同じです。

利息の受取・支払い

利息の受取や支払いは、別の項目で調整するため、損益計算書で計算済みのものを一旦、戻します。

損益計算書で費用となる「利息の支払い」は、営業キャッシュフローの計算ではプラス要因。同じく、損益計算書で収益となる「利息の受取」は、営業キャッシュフローの計算ではマイナス要因です。

これは、配当金の受取・支払いも同じです。

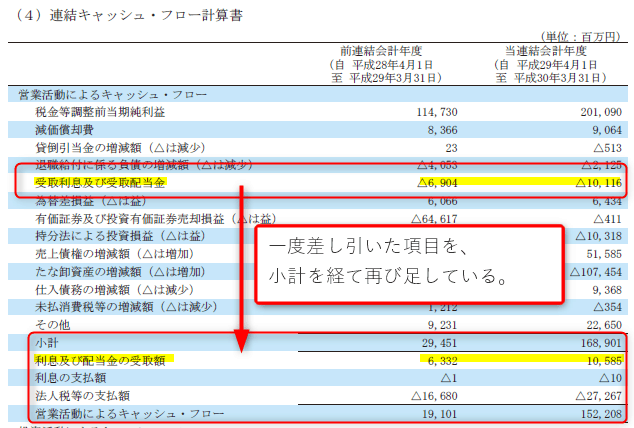

キャッシュ・フロー計算書の「利息と配当金の取り扱い」については、以下の2つの方法が認められています。(第1法を採用するのが一般的)

利息と配当金の取り扱い方法

▼第1法

- 受取利息・支払利息・受取配当金

- 営業活動によるキャッシュ・フローに計上

- 支払配当金

- 財務活動によるキャッシュ・フローに計上

▼第2法

- 受取利息・受取配当金

- 投資活動によるキャッシュ・フローに計上

- 支払利息・支払配当金

- 財務活動によるキャッシュ・フローに計上

第1法の場合、「税引前当期純利益」から受取利息・支払利息・受取配当金を一度戻して、「小計」を算出した後に、現金収支として再び計上し直します。

下記は、任天堂(7974)の2018年3月期 決算短信(PDF)の営業キャッシュフローの内訳です。

法人税等の支払額

営業キャッシュフローの計算では、税金を引いていません。(税引前当期純利益が計算の軸になっているため)

よって、小計を経た最終段階で、法人税等の支払額(実際に支払った額)を差し引きます。

こうした様々な調整が行われて、「税引前当期純利益」から「営業キャッシュフロー」を計算する方法が「間接法」となります。

直接法・間接法の違い

繰り返しますが、営業キャッシュフローの計算には「直接法」と「間接法」があります。

計算方法は異なりますが、最終的な計算結果はどちらも同じになります。

「間接法」については先ほど説明したとおりです。

「直接法」は、売上(営業収入)や、原価、経費などの費用項目をそれぞれ、現金収支で計算する方法です。

直接法と間接法のメリット・デメリットをまとめると以下のようになります。

▼直接法

それぞれの取引ごとに現金収支を算出し、営業キャッシュフロー(全体の現金収支)を計算する方法です。

各項目の現金の流れがより詳細に追えるのがメリットですが、1つずつ現金収支を見ていかなくてはならないてめ、作成が面倒です。

▼間接法

税引前当期純利益を軸にして、実際には流出していない費用と、実際には流入していない収入を足し引きして計算する方法です。

間接法のメリットは、当期純利益と営業キャッシュフローの差がわかりやすいことです。

なお、上場企業のキャッシュ・フロー計算書は、ほとんどが「間接法」を採用しています。

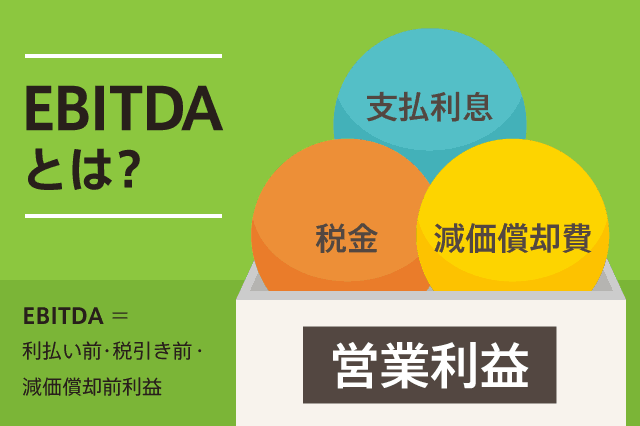

簡易キャッシュフローであるEBITDA

簡易的な営業キャッシュフローとして「EBITDA」という指標があります。読み方は様々ですが、私は「イービットダー」と呼んでいます。

EBITDAの計算方法

EBITDA = 営業利益 + 減価償却費

言い換えると、「減価償却費を無視した営業利益」。

EBITDAの計算に必要な「営業利益」と「減価償却費」はいずれも、損益計算書に載っています。

とても簡単に計算できる指標ですので、未上場企業の営業キャッシュフローを簡易的に把握したい時にも向いています。

ただし、EBITDAはあくまでも簡易的なキャッシュフローですので、投資判断を下す時は詳細な分析を行うことをおすすめします。

EBITDAの詳しい解説やメリット・デメリットは下記の記事で詳しく書いています。あわせてご覧ください。

あわせて読みたい:

EBITDAとは?計算方法や株式投資での活用法、知られざるデメリット

上場企業の営業キャッシュフローを知る方法

上場企業の営業キャッシュフローを確認するための代表的な方法を挙げておきます。

- 有価証券報告書・決算短信を見る

- 企業の公式サイトのIRページから、有価証券報告書や決算短信をダウンロードします。キャッシュ・フロー計算書は、本決算・中間決算にしか記載していないことが多いです。

- 会社四季報を見る

- 会社四季報にも営業キャッシュフローが記載されています。証券会社に口座開設をすると、無料で会社四季報の閲覧ができます。

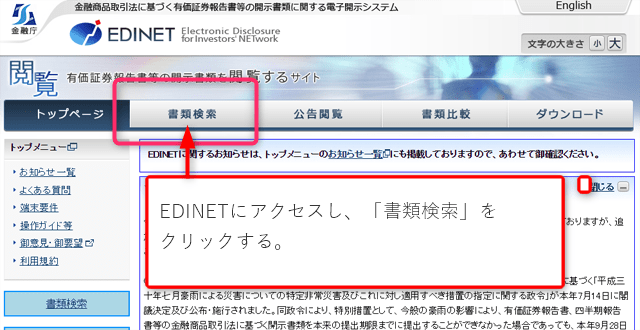

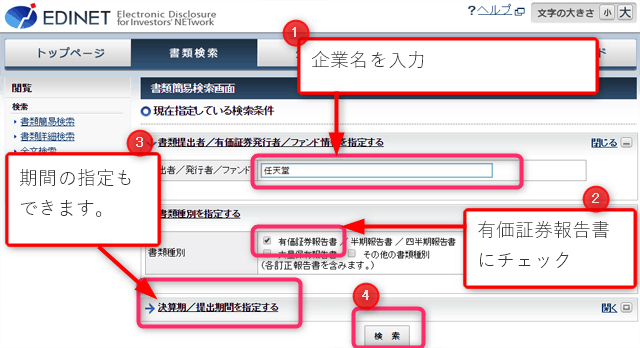

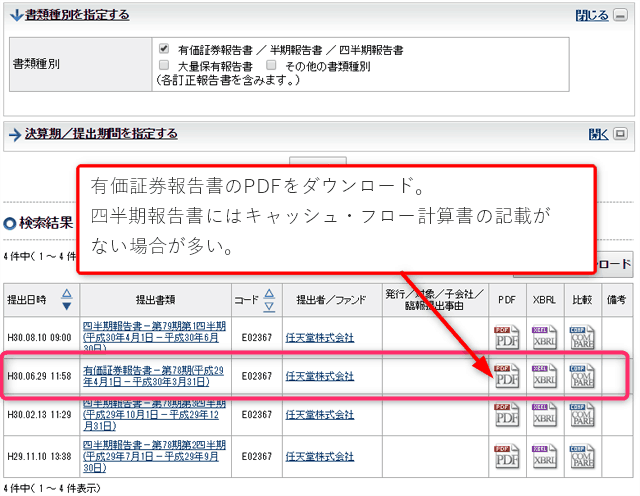

あわせて、EDINETから有価証券報告書をダウンロードする方法についてまとめておきます。

2.書類検索をクリック

3.「有価証券報告書」にチェックを入れて、企業名を入力して検索

4.「有価証券報告書」や「四半期報告書(第2四半期)」にキャッシュ・フロー計算書が記載されています

次の記事はこちら:

投資キャッシュフローをわかりやすく解説、プラスとマイナスの意味は?

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

1件のコメント

とても分かりやくて、とても勉強になりました。どうもありがとうございました。