財務キャッシュフローの見方を解説、配当金の支払いはマイナス

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

財務キャッシュフローは、主に外部資本の流入・流出を「現金収支」で表した項目です。

企業は事業を展開するために「お金を集める → 集めたお金を投資する → 投資したお金から利益を生み出す → 利益を現金として積み上げる or 集めたお金を返済する」というサイクルをたどります。

上記のサイクルの最初と最後「どうやってお金を集めたか?」「利益をどれだけ外部に返したか?」が、財務キャッシュフローには示されています。

目次

財務キャッシュフローのプラスとマイナス

外部からの資金流入、つまり企業が資金調達を行った場合、財務キャッシュフローはプラスになります。

逆に、企業の内部にあるお金を外部に返済する「資金流出」では、財務キャッシュフローはマイナスになります。

プラス要因となる「資金調達」には、

- 銀行からの借入

- 社債の発行

- 新株の発行(増資)

などがあります。

一方で、マイナス要因となる「資金の返済」には、

- 借入金の返済

- 社債の償還

- 株主配当(配当金)の支払い

- 自己株式の取得(自社株買い)

などがあります。

例えば、新しく借入を起こした時は財務キャッシュフローはプラスとなり、借りたお金を返済した時はマイナスになります。

注目すべきなのは「株式配当の支払い」が財務キャッシュフローには反映されているということです。

損益計算書の「当期純利益」には、配当金の支払いに関する情報は記載されていません。

また、自社株買いも株主還元の一種であることから、財務キャッシュフローのマイナス要因です。

支払利息はどこに記載する?

配当金の支払いは、財務キャッシュフローに記載します。(マイナス要因)

では、借入金によって生じる「支払利息」はどこに記載するか。

キャッシュ・フロー計算書のルールでは、支払利息の記載方法を2つ認めています。

▼支払利息の記載場所

- 第1法:営業キャッシュフローに記載

- 第2法:財務キャッシュフローに記載

第1法と第2法、どちらの記載方法でも構わないのですが、一般的には「第1法」が選択されることが多く、上場企業の多くが、支払利息に関する内容は営業キャッシュフローに記載しています。

キャッシュ・フロー計算書の第1法・第2法の違いは、営業キャッシュフローの解説記事で説明しています。あわせてご覧ください。

あわせて読みたい:

営業キャッシュフローとは?計算方法と直接法・間接法の違いをわかりやすく

サイバーエージェントの財務キャッシュフローを見る

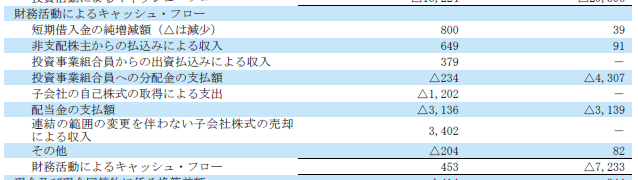

上記図は、サイバーエージェント(4751)の2017年9月期 決算短信のキャッシュ・フロー計算書の一部です。

PDFの10ページ目に「連結キャッシュフロー計算書」が記載されています。数字の左は前期、右が今期の業績を表します。単位は「百万円」です。

今期のサイバーエージェントの財務キャッシュフローは、72億円のマイナスとなっています。この結果から、株主配当や借入金の返済を積極的に行ったことが予想できます。

マイナス72億円の内訳が、上部の項目に記載されています。

「短期借入金」は3,900万円のプラスとなっているため、わずかながら銀行借入を実施したことがわかります。

特にマイナスが大きいのは、「投資事業組合への分配金の支払額」である43億円と、「配当金の支払額」である31億円であり、これが財務キャッシュフローがマイナスとなっている主要因です。

両者はいずれも、株主に対する配当金(分配金)を支払った結果です。

サイバーエージェントは、連結子会社に「サイバーエージェント・ベンチャーズ」という会社を抱えています。

サイバーエージェント・ベンチャーズは、ベンチャーキャピタル事業を営んでおり、投資事業組合を通じて、組合員(株主)から資金を集めて、未上場のベンチャー企業などに投資しています。

「投資事業組合への分配金の支払額」は、この投資事業組合の組合員への分配金(配当金)であると思われます。

一方「配当金の支払額」は、私たち一般投資家がサイバーエージェント本体から支払いを受ける配当金のことです。

その裏付けとして、決算短信の2ページ目「経営成績等の概況」欄に投資育成事業の成績について書かれており、サイバーエージェント・ベンチャーズ経由の投資育成事業は、売上高が6,790百万円(前年同期比288.4%増)、営業損益は4,827百万円の利益計上(前年同期比1,156.1%増)と、前期と比べて大きな利益をあげたことがわかります。

また、3ページ目の「当期のキャッシュ・フローの概況」欄にも、財務キャッシュフローの減少要因として「主に配当金及びファンド出資者への分配金の支払によるもの」との説明があります。

攻める企業は財務キャッシュフローがプラスになりやすい

一般的に、企業は「営業キャッシュフロー」で稼いだお金を「投資キャッシュフロー」に振り分けて成長します。

しかし、営業キャッシュフローが赤字(本業で利益が稼げない)場合や、経営で攻めるために、投資キャッシュフローが大幅なマイナスになる(巨額の投資をする)場合は、手持ちの現金が減ることになります。

手持ちの現金が減ると、資金ショートを起こしてしまう可能性が高まるので、外部資本を活用して「資金の手当」を施す必要があります。

こうした理由から、赤字の場合や先行投資をする時期は財務キャッシュフローがプラスになりやすいです。

一方、利益が創出できるタイミングでは、これまで借りていた借金を返したり、株主配当を増やすため、財務キャッシュフローはマイナスになりやすいという特徴があります。

最悪なのはキャッシュフローが全てマイナスになっている状態

最悪なのは、営業キャッシュフロー・投資キャッシュフロー・財務キャッシュフローのすべてがマイナスになっている状態です。

通常は、このようなケースはめったにありません。

すべてのキャッシュフローがマイナスになっているということは、

- 本業で稼げていないので営業キャッシュフローがマイナス

- 設備の維持や新規事業の創出をするために投資が必要(投資キャッシュフローもマイナス)

- 借入金の返済が迫っており、お金を返さざるを得ない

という状況である可能性が高く、この場合、手元の現金は急速に減少します。

手元資金が枯渇すると資金ショートを起こしかねないので、すべてのキャッシュフローがマイナスであることはとても危険な状態だと言えます。

▼次の記事

あわせて読みたい:

投資家のためのフリーキャッシュフロー計算方法を5分で学ぶ

あわせて読みたい記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント