野村證券のつみたてNISAは本当に評判?選べる投資信託を中立的に評価

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

つみたてNISA(少額投資非課税制度)を活用して、資産運用を始める方が増えています。

しかし、つみたてNISAは「口座開設する証券会社によって選べる商品が違う」という事実があります。

証券会社によっては、選べる商品が少なかったり、手数料の高い投資信託だけをラインナップしているところもあり、それは私たち投資家にとって不利な運用を強いられる要因となります。

将来、最適なリターンを得るためには、商品選びが大切で、その商品選びに欠かせないのは、正しい証券会社選びなのです。

この記事では、証券業界最大手の「野村證券のつみたてNISA」を中立的に評価してみたいと思います。

野村證券でつみたてNISAを始めようと考えている方は必読です。

目次

選べる商品は6種類

野村證券のつみたてNISAで選べる投資信託は6本だけです。

つみたてNISAの対象商品として販売できるのは、金融庁が定めた基準を満たした投資信託のみとなっています。

金融庁がルールを定める上で最も重視したのは「コスト(信託報酬)」です。信託報酬とは、私たち投資家が資産運用のプロに支払う報酬のことです。

金融庁が定めたルールのおかげで、つみたてNISA対象商品なら高コストな商品を掴む心配がありません。(もちろん、対象商品の中でも信託報酬が高いものと低いものがありますが)

この基準を満たした商品数は2018年10月末時点で159本(ETF除く)なのですが、野村證券ではそのうち6本しか選ぶことができません。

選べる本数が少ないからといって悪いわけではないのですが、私たちにとって「選べる投資信託の選択肢が少ない証券会社」であることは間違いありません。

では、野村のつみたてNISAで選べる6本の投資信託をそれぞれ見ていきます。

つみたてNISA 運用のポイントを1分で学ぶ

資産運用がはじめての方向けに、投資信託を選ぶ上でのポイントを1分程度で解説します。

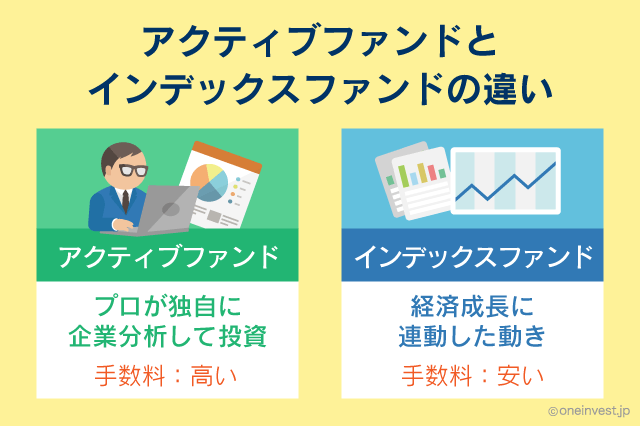

投資信託には大きく分けて、

- インデックスファンド(パッシブファンド)

- アクティブファンド

の2種類があります。

「インデックスファンド」というのは、日経平均株価やTOPIX(東証株価指数)などの「指数(インデックス)」に連動する動きをします。

日経平均株価に連動する投資信託なら、日経が上がれば投資信託も値上がりしますし、日経が下がれば投資信託も下がります。

常に指数と同じ動きをする特性から、インデックスファンドは良くも悪くも「中立的な結果を生むことができる」商品です。

わかりやすく言うと「他の人よりもお金持ちになれなくてもいい、平均点でいい」と考えている人向けの商品です。

資産運用というのは実は簡単で、インデックスファンドを選べば、必ず平均点が取れます。その代わり、インデックス運用では平均点を上回ることは絶対にできません。(下回ることも絶対にありません)

また、インデックスファンドは総じて信託報酬が低いという特性を持っています。

対する「アクティブファンド」は、資産運用のプロが全力で勝負し、インデックスを上回るリターンを目指す商品です。

平均点(インデックス)を上回るリターンを追求することにはリスクが伴うため、上手く行けば他の人よりもお金持ちになれますが、上手く行かなければ平均以下のリターンしか得られません。

良くも悪くも、運用者(ファンドマネージャー)の実力次第となります。

また、アクティブファンドは総じて信託報酬が高めに設定されており、過去の歴史では手数料の高さが要因となって、多くのアクティブファンドがインデックスファンドに勝てない結果となっています。

以上をまとめると、

- インデックスファンドは必ず平均点を取れる商品

- アクティブファンドは少ない勝者と多くの敗者に分かれる商品

となります。

前置き長くなりましたが、野村證券のつみたてNISAで選べる商品はどうなのか。見ていきたいと思います。

野村つみたて日本株投信

- 商品タイプ

- インデックスファンド

- 連動指数

- 日経平均株価

- 信託報酬

- 年率0.187%(税込)

- 購入時手数料・信託財産留保額

- 無料

野村つみたて日本株投信(別名:つみたて日本株)は、日本株式を投資対象としたインデックスファンドです。

「日経平均株価」が上がれば上昇し、下がれば下落します。

日経平均株価(別名:日経225)は、日本経済新聞社が選んだ225銘柄によって構成されています。

採用銘柄の中には、トヨタ自動車、NTTドコモ、三井住友フィナンシャル・グループなど、誰もが知っているような、日本を代表する企業が並びます。

「野村つみたて日本株投信」を購入することで、これらの225銘柄に分散投資できるのがポイントです。

▼日経平均株価に連動する投資信託はこちらの記事でも取り上げています

あわせて読みたい:

すべてノーロード!日経平均株価に連動するおすすめ投資信託・ETFまとめ

野村つみたて外国株投信

- 商品タイプ

- インデックスファンド

- 連動指数

- MSCI ACWI(除く日本、配当込み、円換算ベース)

- 信託報酬

- 年率0.209%(税込)

- 購入時手数料・信託財産留保額

- 無料

野村つみたて外国株投信(別名:つみたて外国株)は、一言で説明すると「日本を除く世界中の株式に分散投資できる商品」となります。

この手の投資信託は個人投資家にも人気があり、私自身もおすすめできる商品です。

連動するのは「MSCI ACWI」という耳慣れない指数なのですが、これは「MSCI オール・カントリー・ワールド・インデックス」の略称です。

例えば、日経平均株価を「日本経済新聞社が定めた日本の株価指数」とするならば、MSCI ACWIは「MSCI社が定めた世界の株価指数」となります。

MSCI ACWIは、先進国23カ国、新興国24カ国の合計47カ国を投資対象としていますが、この商品は「除く日本」となっているため、厳密には日本を除外した46カ国が投資対象です。

1つの投資信託を購入するだけで、世界46カ国の株式に分散投資することが可能です。

ただし、MSCI ACWIは「時価総額加重平均」で算出しているため、先進国への投資比率が高く、その中でも米国への投資比率が高くなっています。

なお、投資した株式から得られる配当金は自動的に再投資に回されるため、分配金はありません。(その分、複利効果が働くのでリターンが最大化できます)

現金化したい場合は、保有している投資信託を一部売却するなどしてください。

野村つみたて外国株投信については、過去に記事を書いていますので、合わせてご覧ください。

あわせて読みたい:

野村つみたて外国株投信の評価、世界分散投資でつみたてNISAにおすすめ

野村6資産均等バランス

- 商品タイプ

- インデックスファンド(バランスファンド)

- 連動指数

- なし

- 信託報酬

- 年率0.242%(税込)

- 購入時手数料・信託財産留保額

- 無料

資産運用では、「株式」はハイリスク・ハイリターン、「債券」はローリスク・ローリターン、そして「不動産(リート)」はミドルリスク・ミドルリターンと位置づけられています。

そして、国内資産は海外資産(先進国資産)よりもローリスク・ローリターンに位置づけられています。

こうした、リスクや特性の違う資産をバランスよく組み合わせて運用することが、資産運用の基本です。

本来は、リスク・リターンを考えながら自分自身で資産構成を考えるのがベストなのですが、中には「バランスファンド」のように、複数の資産を1つの投資信託にパッケージした商品も存在します。

野村6資産均等バランス(つみたて6資産)は、

- 国内株式

- 先進国株式

- 国内債券

- 先進国債券

- 国内リート(不動産)

- 先進国リート(不動産)

の6資産に均等分散投資を行う投資信託です。それぞれ、資産全体の16.7%ずつを投資します。

運用方法は、各資産のインデックス指数に連動する「インデックスファンド」なのですが、投資信託全体で見たときに、特定の指数に連動するものではなくなるため、連動指数は「なし」となっています。

お手軽なバランスファンドは個人投資家にも人気ですが、

- 自分自身で資産構成の割合を調整できないこと

- 債券の組入比率が高くなってしまいがち

- 信託報酬(手数料)が高くなることがある

という問題もあります。

前述した、「野村つみたて日本株投信」や「野村つみたて外国株投信」と比較しても、信託報酬はやや高めになっています。

バランスファンドについてはこちらの記事で解説しています。

あわせて読みたい:

バランス型ファンドとは?利回りとリスクを考察、つみたてNISAのおすすめ投資信託

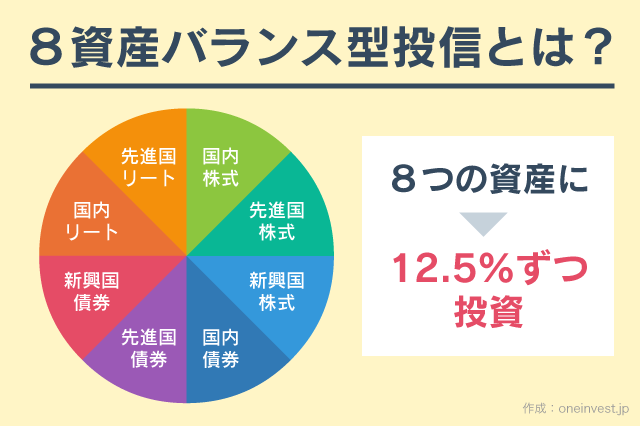

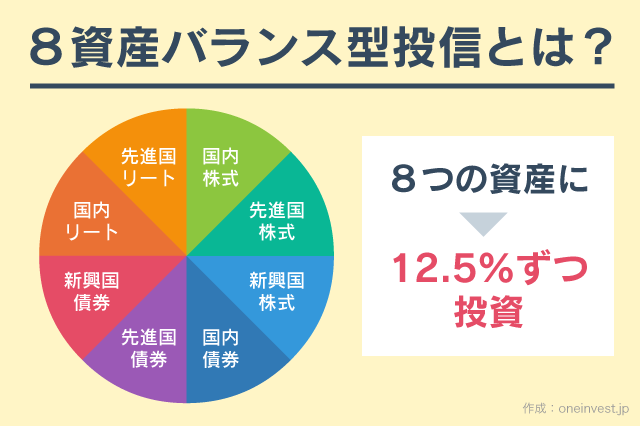

つみたて8資産均等バランス

- 商品タイプ

- インデックスファンド(バランスファンド)

- 連動指数

- なし

- 信託報酬

- 年率0.242%(税込)

- 購入時手数料・信託財産留保額

- 無料

「野村6資産均等バランス」の内容に、

- 新興国株式

- 新興国債券

を加えて、合計8つの資産に均等分散投資するよう設計されているのが、「つみたて8資産均等バランス(別名:つみたて8資産)」です。

最もハイリスク・ハイリターンな資産として位置づけられる、新興国の株式・債券を投資対象に組み入れたい方は、こちらの商品が適しています。

均等分散になるため、それぞれの資産に12.5%ずつを投資する形となります。

また、これはあまり運用結果には関係のない話なのですが、「つみたて8資産均等バランス」は、資産運用会社の「三菱UFJ国際投信」が提供する商品です。

これまで取り上げてきた3つの投資信託はいずれも、「野村アセットマネジメント」が提供する商品でした。

ひふみプラス

- 商品タイプ

- アクティブファンド

- 連動指数

- なし

- 信託報酬

- 年率1.078%(税込)

- 購入時手数料・信託財産留保額

- 無料

「ひふみプラス」は、ここ数年で驚異的なリターンを継続しているアクティブファンドです。

過去の運用実績の高さから、個人投資家にも絶大な人気があります。

上記で取り上げてきた投資信託と比較すると一目瞭然ですが、アクティブファンドなので信託報酬が高めです。

ひふみプラスの場合、信託報酬は税込みで年率1%を超えます。(これでもアクティブファンドの中では低い方です)

これは、運用した結果、5%のリターンが生まれても、投資家が手にするのは4%のリターンであり、運用が上手く行かず3%の損失が生じた場合は、投資家が被る損失は4%になることを意味します。

- 資産運用では年率1%のリターンを上げることも難しい

- 信託報酬(コスト)は利益でも損失でも確実に徴収される

ということを考えると、年率1.078%(税込)の手数料が決して無視できないものであると理解できるかと思います。

長期的にインデックスファンドのリターンを上回るアクティブファンドはごくわずかです。多くのアクティブファンドがインデックスファンド以下の結果しか残せていません。

しかし、その一方でインデックスファンドを上回るアクティブファンドも確実に存在します。

ひふみプラスの将来のリターンがどうなるかわかりませんが、少なくとも過去の結果ではインデックスを大きく上回る結果をもたらしている投資信託です。

ただし、最近は純資産規模の急拡大と株式市況の悪化から、パフォーマンスが落ちてきていることも事実です。

ひふみ投信とひふみプラスの比較はこちらの記事をご覧ください。

あわせて読みたい:

つみたてNISAでひふみ投信とひふみプラスではどちらが良いか考えた

コモンズ30ファンド

- 商品タイプ

- アクティブファンド

- 連動指数

- なし

- 信託報酬

- 年率1.078%(税込)

- 購入時手数料・信託財産留保額

- 無料

コモンズ投信が運用する「コモンズ30ファンド」も個人投資家に人気のアクティブファンドです。

「長期の資産形成」を目的として運用されているため、30年という長期的なスパンで見て良いと思われる銘柄を、30銘柄厳選して運用しています。

ただし、組入銘柄はいずれも「大型株(大企業)」なので、構造上、インデックス指数を大きく上回る結果にはなりにくいと私は考えています。

インデックスファンドよりも少し良い結果を期待したい人にとっては、コモンズ30ファンドは良い商品かと思いますが、大きくリターンを狙いたい方にとっては、ひふみプラスの方がおすすめです。

コモンズ30ファンドの詳細はこちらの記事で。

あわせて読みたい:

コモンズ投信の評判、コモンズ30ファンドとザ・2020ビジョンの違い

野村のつみたてNISAを評価する

すべての商品が、金融庁が定めた一定の基準を満たしているため、低コストで運用できる投資信託ばかりです。

一方で、冒頭でも述べたとおり、野村證券のつみたてNISAは選べる商品が少ないというのがデメリットです。

繰り返しとなりますが、つみたてNISA対象商品は2018年10月末時点で159本(ETF除く)あります。

このうち、野村證券で選べるのはたった6本です。

しかし、ネット証券大手の楽天証券・SBI証券・マネックス証券なら、ほぼすべての「つみたてNISA対象商品」が選べます。

▼つみたてNISA対象の投資信託 取扱本数

- 楽天証券:150本

- SBI証券:150本

- マネックス証券:145本

※2019年1月時点

※つみたてNISA対象の全商品数は159本(2018年10月末時点・ETF除く)

もちろん、野村のつみたてNISAで購入可能な6本の投資信託は、ネット証券でも購入できますし、ネット証券には、さらに低コストの商品も揃っています。

野村證券のつみたてNISAが悪いということはありませんが、選択肢の自由度を考えると、ネット証券でつみたてNISAを始めることを強くおすすめします。

楽天証券で買える150本のつみたてNISA対象商品の中から、特に良い商品を厳選した記事はこちらです。

あわせて読みたい:

楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方

つみたてNISAをはじめるなら

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント