オーナーズブック運営のロードスターキャピタルのビジネスモデルは?IPO時の業績を分析

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

少し前の日経ヴェリタスでも「2017年に上場が期待される企業リスト」として紹介されていたロードスターキャピタル(3482)のIPOが決定しました。(上場日は2017年9月28日です)

ロードスターキャピタルは、ソーシャルレンディング(貸付型クラウドファンディング)のオーナーズブックというサービスを展開しており、当サイトでも以前に取り上げたことがあります。

オーナーズブックは、1万円から不動産投資を可能にした画期的なフィンテックサービスです。

今回は、東証マザーズへのIPOが決定したロードスターキャピタルのビジネスや業績と、話題のクラウドファンディング「オーナーズブック」の特徴をまとめます。

目次

ロードスターキャピタルのビジネスモデル

ロードスターキャピタルが行っている事業は大きく分けて3つあります。

コーポレートファンディング事業

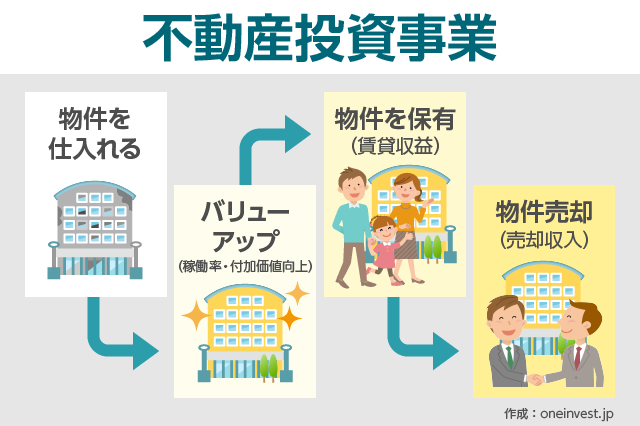

現在のロードスターキャピタルの主力事業は「コーポレートファンディング事業」という不動産投資ビジネスです。

特に目新しいビジネスモデルではなく、販売用不動産を仕入れて売却する、一般的な不動産投資会社と同様のビジネスモデルとなっています。

1.販売用不動産を割安に仕入れる

ロードスターキャピタルは、社長の岩野 達志氏をはじめ、元ゴールドマン・サックス・リアルティ(ゴールドマン・サックスの不動産投資部門)出身の方々を中心に設立された会社です。

不動産のプロフェッショナルが集まっているため、その目利き力は十分評価でき、これが同社の競争優位性の1つとなっています。

2.不動産価値の向上

取得した物件は、手入れしたりテナント・客付けをするなどして物件価値を向上させます。

空室が多い物件でも、リニューアルすることで空室率を下げることができます。外装・内装がきれいになり空室率が下がれば、不動産の物件価値は上がります。

中古不動産をリノベーションして転売する事業は、上場企業のいちごグループホールディングス(2337)なども展開しており、ロードスターキャピタルも「いちごグループ」と近いビジネスを手がけていることがわかります。

3.転売

保有不動産の価値を引き上げた後は、タイミングを見て第三者に転売します。また、保有期間中は保有不動産を賃貸に出し、安定した賃貸収入を得ることもできます。

言葉は悪いですが、いわゆる「不動産転がし」です。(不動産転がし自体は、多くの上場企業の新興不動産会社が行っているので悪いわけではない)

ビジネスモデルとしてはシンプルでわかりやすいですね。

上場前の本決算である2016年12月期においては、コーポレートファンディング事業(不動産投資)が全体売上の86.7%、賃貸が12.7%となっており、ロードスターキャピタルの主力事業であることを裏付けています。

クラウドファンディング事業

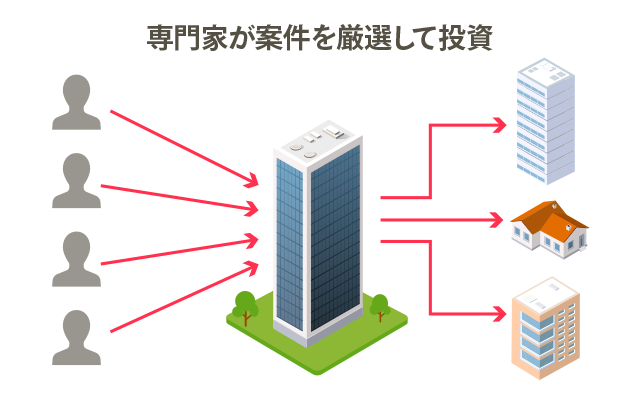

ロードスターキャピタルがこれまでの不動産投資会社と決定的に違うのが、「クラウドファンディング事業」という新しいビジネスを展開しているからです。

ロードスターキャピタルが展開しているのは、ソーシャルレンディング(貸付型クラウドファンディング)の「オーナーズブック」というサービスです。

私たち投資家から小口の資金を集め、私募ファンド(匿名組合)を通じて、不動産投資の資金を必要としている事業会社に貸付を行います。

そして、融資先から利息収入を得つつ、返済期日になったタイミングで元本を返済してもらうという流れです。

オーナーズブックについては後ほど詳しく解説しますので、ここでは簡単に説明しておきます。

◆わかりやすいオーナーズブックの仕組み

1.私募ファンドを組成する

ロードスターキャピタルが子会社の「ロードスターファンディング」を通じて、私募ファンド(匿名組合)を作る。

ここで作られる私募ファンドとは、特定の事業会社に融資を行い、返済期日が来た段階で投資家に資金を返済してプロジェクト完了となる「1案件ごと、期間限定」のファンドのこと。

2.投資家から資金を集める

私募ファンドに出資する投資家を募集します。私たちはオーナーズブックの募集内容を見て、1万円という小さな金額から出資ができる。

3.集めた資金を融資する

私募ファンドは、投資家から集めた資金を事業会社に融資する。

「出資」ではなく「融資」なので、金利と返済期日は固定されているのが特徴。

また、融資なので不動産担保も設定しており、万が一融資先が資金を返せなくなっても担保不動産売却によって資金を回収することができる。

4.利息を受取る

融資先からの返済利息は、四半期ごと(または毎月ごと)に投資家に対して配当される。

投資家は私募ファンドの出資額に応じて年率5%程度の分配金を受取ることができる。

5.返済期日が来た段階でプロジェクト終了

当初予定していた「返済期日」が来たタイミングで、元本が一括返済される。投資家は元本を回収し、この投資案件のプロジェクトは完了となる。

個人が不動産投資をしようとすると、多額の資金が必要です。また、J-REIT(不動産投資信託)への投資には価格変動リスクがあります。

一方で、オーナーズブックへの投資は1万円という少額から可能で、あらかじめ金利と返済期日が決まっているので、期間の決まった余剰資金の運用先としても向いています。

融資の場合、貸付先が倒産するなどした場合は資金の貸し倒れリスクが生じます。よって、元本保証ではないものの、この点については

- 不動産投資のプロであるロードスターキャピタルが選定している安心感

- すべての案件に不動産担保を設定している

という部分でカバーしています。

不動産担保を設定しておくことで、万が一の場合は担保物件を売却することで資金の回収が図れます。不動産市況によっては全額回収が難しい可能性はあるものの、担保設定によって投資額が全額失われる可能性は極めて低いです。

オーナーズブックは主にメザニンローン(劣後融資)を扱っており、利回りは年率5%前後での運用が可能です。

現在は「貸付型」となるソーシャルレンディングに特化していますが、ロードスターキャピタルによると将来的には「エクイティ出資」も行うとのこと。

エクイティ出資とは、実質的にはJ-REITと同じで投資先の不動産の一部を所有することができるものです。「価格変動がない未上場のJ-REIT」を、上場企業のロードスターキャピタルが運営しているというとわかりやすいと思います。

オーナーズブックの会員数は直近で7,000名を超えており、累計投資金額も20億円近くとなっています。

こうした勢いからも、ロードスターキャピタルのクラウドファンディング事業は今後大きく成長していくと見ています。

あわせて読みたい:

オーナーズブックの不動産投資は評判?都心マンションに1万円から投資

その他事業

その他の事業として、

- 不動産の売買・賃貸の仲介

- 不動産のコンサルティング、アセットマネジメント

といった事業を行っています。

これらも、不動産事業者の典型的なビジネスですね。売上全体の比率も小さく、大きなリスクもない事業です。

AIチェッカーの開発

ロードスターキャピタルが注目されているもう一つの理由は、AI(人工知能)を使ったオフィス価値査定サービス「AI-Checker」を提供していることです。

主に不動産仲介業者向けのサービスとなりますが、話題のAI(人工知能)を使うことで、これまで少なくない時間と費用が必要だった「不動産鑑定評価」の自動化が期待できます。

現在、AIチェッカーの開発・提供はロードスターキャピタルの主力事業ではありませんが、クラウドファンディング事業と共に今後大きな伸びが期待できるビジネスです。

これまでの不動産投資会社とは違い、ロードスターキャピタルの特徴は、「クラウドファンディング事業」と「AIチェッカー」の展開によって、

- フィンテック銘柄

- 不動産テック銘柄

の2つの顔を持っているからです。

フィンテックや不動産テックは今後高い成長性が見込まれている分野ですので、それに関連する企業が新しく上場するのは良いことですね。

業績は黒字経営だがキャッシュフローはマイナス

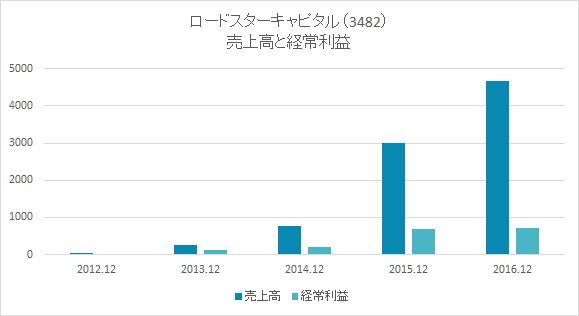

ロードスターキャピタルは創業以来5期連続で経常黒字を続けており、上場後初決算となる2017年12月期(6期目)も黒字での着地が予想されます。

また、売上は上記のグラフを見てもわかるとおり昨今の不動産市況が追い風となり、右肩上がりに伸びています。

このうち、ほぼすべての売上は「コーポレートファンディング事業(不動産投資事業)」によって築かれています。

これから期待される「クラウドファンディング事業(オーナーズブック)」の売上は2016年12月期で700万円でした。営業貸付金が2億3,500万円とのことなので、オーナーズブックの仲介手数料は約3%であることがわかります。

クラウドファンディング事業は成長性が高いため、2017年12月期には売上高は棒上げ状態になると思います。(2017年12月期 第2四半期の時点で売上高は1,600万円となっている)

しかし、仲介手数料が3%であることを考えると、オーナーズブック事業がロードスターキャピタルの主力事業になるためには数百億円規模の貸付が必要になります。

なお、オーナーズブック(クラウドファンディング事業)の貸付金は、連結貸借対照表の「営業貸付金」に記載されています。

営業キャッシュフローのマイナスは危険?

黒字経営を続けているので安心感はありますが、キャッシュフローを見ると営業キャッシュフローのマイナスが続いており、資金繰りは良いとは言えません。

営業キャッシュフローがマイナスになっている理由は、商品在庫に相当する「販売用不動産」の仕入れを積極的に行っているからです。

販売用不動産の仕入れは損益計算書には表れませんので、利益には影響を及ぼしません。これが、ロードスターキャピタルが黒字となっている理由です。

しかし、仕入れのタイミングで支払いは行っているため、現金支出は伴っています。これが、経常利益が黒字で営業キャッシュフローがマイナスの理由です。

営業キャッシュフローのマイナスをカバーするために、財務キャッシュフロー(株式発行・長期借入金など)で資金を集めています。

不動産投資会社なので借金ありきのビジネスとなるのは普通なのですが、2017年6月第2四半期の自己資本比率は16.56%とギリギリのラインです。

過年度の貸借対照表を見ても、「販売用不動産(不動産の在庫)」が資産のほぼすべてを占めている状態で、在庫は年々積み上がっています。

これらの販売用不動産を高値で売ることができれば、一気に大きな利益を計上することができますが、逆に不動産市況が悪化し販売用不動産が売れなくなると資金繰りは厳しくなりそうです。

現在のロードスターキャピタルは、それくらい攻めているということです。

現状、不動産市況は非常に良好だと考えられますので、おそらく戦略的に販売在庫を積み上げており、ベストな売り時を探っているのでしょう。

従業員数の平均年齢は41.2歳

直近の従業員数は24名となっています。

IPOするベンチャー企業などは若い従業員が多いため、従業員の平均年齢が30歳前後になることが多いです。

しかし、ロードスターキャピタルの従業員数の平均年齢を見てみると41.2歳となっており、ベテランの従業員が多いことがわかります。

想定される時価総額は100億弱

ロードスターキャピタルのIPOに関して、売出し株式数などをまとめます。

- 想定発行価格は1,820円

- 公募による新株発行が740,000株

- 売出株式が360,000株

- オーバーアロットメントによる売出しが165,000株

オファリングレシオは25.4%となっており、初値の期待は低いですが適切な水準です。

想定時価総額は90.7億円です。

みずほ証券が主幹事を務めており、その他の引受証券会社は以下の通りです。

- みずほ証券

- SMBC日興証券

- SBI証券

- マネックス証券

- 岡三証券

- 岩井コスモ証券

- エース証券

- 丸三証券

ブックビルディング期間は2017年9月11日~15日までとなっているので、ロードスターキャピタルのIPOの公募抽選に参加したい方は、上記の証券会社で申込の受付が可能です。(申込には口座開設が必要です)

オーナーズブックで1万円からの不動産投資

私がロードスターキャピタルの事業で最も注目しているのは、クラウドファンディング「オーナーズブック」の成長です。

オーナーズブックは、1万円という少額からの不動産投資を可能としたソーシャルレンディング(貸付型クラウドファンディング)です。

少額から始められるので、複数の投資案件に分散投資をし「毎月分配金」を得ることもできます。

また、PCやスマホアプリで募集内容や現在の投資状況(ポートフォリオ)が把握できるので、投資初心者の方でも手軽に始められます。(下記画像はスマホアプリ)

オーナーズブックはソーシャルレンディング(貸付型クラウドファンディング)の中でも、不動産への投資案件に特化しており、案件の組成は不動産投資のプロであるロードスターキャピタルが行うので安心感があります。

私は現在5物件に投資を行っており、すでに一部の案件で分配金が発生しています。(私の投資案件は公開状態にしていますので、オーナーズブック会員の方は私の最新の投資内容を閲覧できます)

投資利回りは年率5%程度で、投資期間は1年前後の案件が多いです。

もう少し投資物件数を増やしたいのですが、最近はオーナーズブックの人気が高まっていることもあり、募集と同時に完売してしまうため、なかなか投資が実行できていません。。。

あわせて読みたい:

オーナーズブックの不動産投資は評判?都心マンションに1万円から投資

投資リスクと年率リターン

オーナーズブックにおける投資家のリターンは年率5%程度です。

前述の通り、ロードスターキャピタルの決算書を見る限り、「投資家と貸付先となる事業者の仲介手数料」は年率3%程度と思われます。(案件によって異なります)

オーナーズブックを利用するにあたって投資家が負担する手数料はありませんが、実質的には集めた資金を年8%で貸し付けて、3%の手数料を取り、残った5%を投資家のリターンとして返しているイメージです。

このように考えると、年8%でお金を借りる事業者は危ないのではないか?という意見が出てきます。

しかし、オーナーズブックで扱っているのは「メザニンローン」という劣後ローンなので、年8%程度の借入利率はごく普通です。

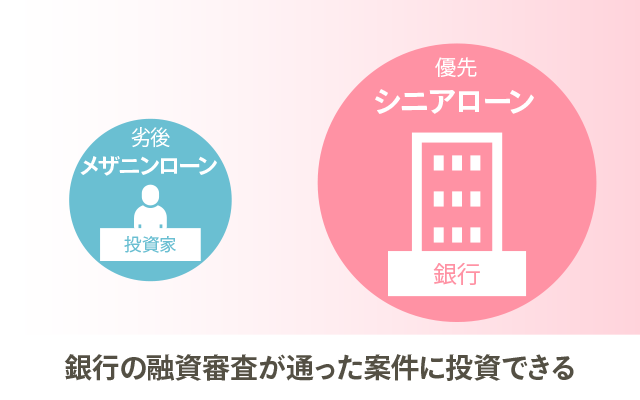

不動産投資における資金調達手段は大きく3つあります。

1つめは、シニアローン(優先ローン)と呼ばれるもので、一般的な銀行借入のことです。

しかし、シニアローンが物件評価額の60%しか出なかった場合、残り40%を別の手段で資金調達しなければなりません。

2つめは、メザニンローン(劣後ローン)と呼ばれるもので、オーナーズブックで組成した私募ファンドでは主にこの部分に投資を行います。

メザニンローンは、返済順位がシニアローンよりも遅いのが特徴です。もし、借り手がお金を返せなくなった場合、担保物件を売却して資金を回収します。

この場合、回収した資金はまず最初にシニアローンの出し手に返済され、余った資金をメザニンローンの出し手に返済します。

つまり、メザニンローンはシニアローンに比べて貸し倒れリスクが高いということです。その分、金利は高くなっており投資家のリターンも高めに設定されています。

リスクが高いとは言っても、メザニンローンはまず最初にシニアローンありきでですから、少なからず銀行が資金を出している(銀行の審査に通った)案件に投資ができるということです。

そして3つめはエクイティ(自己資金)と呼ばれるもので、物件のオーナーとして出資を行うことです。

オーナーが手にする利益は、その投資収益によって左右されます。上手く行けば多額の利益を手にできる一方で、失敗すると損失になってしまいます。

また、返済順序は最も遅いため、最もハイリスク・ハイリターンな資金の出し手です。

ロードスターキャピタルのIPO資料によると、今後はオーナーズブックのエクイティ出資を展開していくとのこと。

エクイティはより高利回りが得られる分、リスクも大きいということを覚えておいてください。

ちなみに、ロードスターファンディング(借り手側のページ)を見ると、借入利率の中心値は年5%程度とのこと。

また、ロードスターファンディングのページには「LTVは最大80%程度を限度に融資させていただきます。」との記述があるため、原則としてLTV80%以内で投資案件を組成する方針であることもわかります。(→LTVとは)

J-REITや不動産投資との違い

オーナーズブックのようなクラウドファンディングと、J-REITまたは現物不動産投資との違いを説明します。

まず、現物不動産投資は多額の投資金額が必要となるため、手が出ない方も多いと思います。

また、現物不動産投資は不動産売買契約を含め、管理・契約・登記の手続きなどもすべて自分で行う必要があります。もちろんこれらは代行してもらうこともできますが、代行業者に依頼するとその分手数料がかかります。

上手く行けば利益は最も大きいですが、失敗した時のリスクはすべて自分が負わなくてはなりません。

J-REIT(上場不動産投資信託)は、資産運用の手段としては優れています。

しかし、J-REIT(Jリート)は

- 上場しているため日々の価格変動がある

- 分配金の支払いが年2回

- 1銘柄が複数の物件に分散投資している

- 小口からの投資といっても5万円~数十万円が必要

などのデメリットもあります。

J-REITはいつでも市場で売買できるので、売りたい時に売れるのがメリットですが、価格変動があるため、値下がりしてしまうといつまで経っても換金できません。

また、1つのJ-REIT銘柄が複数のビルに分散投資をしているため、投資物件を個別に精査できないデメリットがあります。

クラウドファンディングのオーナーズブックは、これらの問題を解決しています。

まず、投資金額が1万円~という少額でスタートできること。これは投資初心者の方にとって特に大きなメリットです。

少額から投資ができるということは、分散投資が行いやすいということです。

投資額が100万円の場合、J-REITだと3~5銘柄買うのが精一杯ですが、オーナーズブックであれば100案件に分散投資できるので、貸し倒れリスクを考慮しても分散さえきちんとしておけば、着実な利益が出せるはずです。

また、分配金の支払い回数がJ-REIT(通常は年2回の分配金)に比べて多いため、安定したインカムゲインを手にすることができます。

オーナーズブックで扱うのは、1プロジェクトに対して1物件のみです。1物件ずつしっかりとリスクを精査しながら投資を進められます。

私が個人的にオーナーズブックの最大の強みだと考えているのは、「出資」ではなく「融資」なので、

- 返済期間が決められている

- 利回りが確定している(早期返済の可能性はあり)

- 不動産担保を取っている

という3つのメリットがあることです。

「今は使い道がないけど、3ヶ月後に必要な余裕資金がある」といった時に、返済期間が3ヶ月間のプロジェクトに投資をすると、定期預金のように決められた期日で確実に資金回収が行えます。(貸し倒れが生じた場合はこの限りではありませんが)

また、融資なのでリターンが変動せず、基本的に投資を実行した時点で得られる収益が確定しています。

貸し倒れが生じた場合でも、不動産担保を取っているため、いざという時は担保を売却することで資金回収が図れるというのも、「融資」ならではのメリットです。

手数料は0円

投資家が負担する手数料はありません。

オーナーズブックは借り手(事業者)と貸し手(投資家)を繋ぐ仲介手数料を取りますが、投資案件で示されている利回りはすべて手数料控除後のリターンです。

かかる費用としては、

- 投資口座への入金時にかかる振込手数料

- 出金時にかかる手数料(1回あたり330円・税込)

の2つのみです。

また、投資収益は約20%の源泉徴収を差し引いた状態で払い戻されます。(これは定期預金などでも同じです)

口座開設費用・口座維持費用は0円です。

次の記事では、オーナーズブックのメリット・デメリットをさらに詳しく解説します。

あわせて読みたい:

オーナーズブック評判を分析、都心マンションに1万円から投資

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント