投資信託の金額買付・口数買付・積立買付の違いとメリット・デメリット

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資信託の購入方法には「金額買付」、「口数買付」、「積立買付」の3つがあります。

どの買付方法を選択しても投資信託の購入はできますが、これら3つの買付方法には違いがあります。また、誤った買付方法を選んでしまうと、思わぬデメリットが生じることも。

投信の買付方法の違いは、将来の資産形成の結果を最大化するためにも、覚えておくべき重要なポイントだと私は思います。

詳細は後述しますが、個人的には

1.積立買付

2.金額買付

3.口数買付

の順におすすめです。

目次

積立買付

管理人おすすめ度 – ★★★

投資信託の「積立買付」は、投信を毎月1回、自動的に購入する買付方法です。(一部の証券会社では毎日・毎週の積立に対応)

金額の入力には、毎月の買付金額(手数料込み)を入力します。

将来の投資信託の基準価格(投信でいう株価)は誰にもわかりませんので、「金額買付」や「口数買付」のような、いわゆるスポット買い(単発買い)をすると、想定外の高値で購入してしまうリスクがあります。

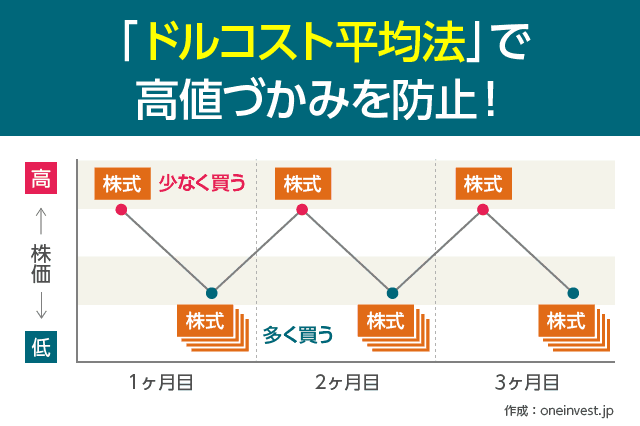

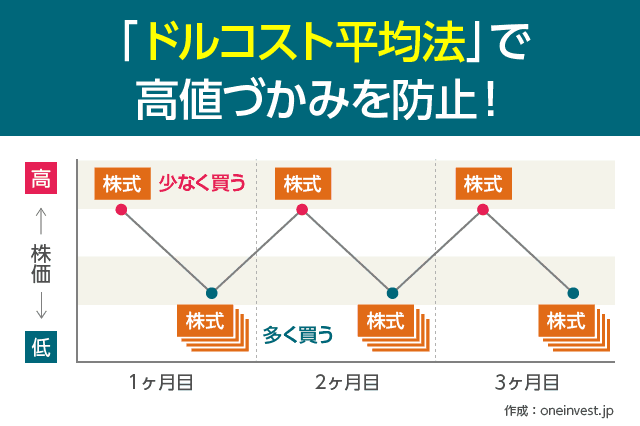

しかし、積立買付を利用し、定期的に少しずつ買付を行っていると、「ドルコスト平均法」によって平均購入価格が平準化されるので、高値掴みのリスクが減ります。

積立買付は「金額買付の一種」です。金額買付を単発で終わらせず、定期的に行うのが積立買付です。

積立購入にすることで、投資信託の基準価格が高い時は少ない口数を、基準価格が低い時は多くの口数を買い付けることができます。

ドルコスト平均法でリスクを軽減

つみたて購入のメリットは、ドルコスト平均法によって高値づかみのリスクを軽減できることです。

毎月の積立金額が2万円の場合、基準価格が1万円の投資信託なら20,000口購入できます。

相場が上昇し、基準価格が12,000円と割高になった月は、2万円の積立で購入できる口数は16,666口にしかなりません。(割高になるほど購入する口数が減る)

逆に相場が下落し、基準価格が8,000円と割安になった月は、2万円の積立で25,000口を購入できます。(割安になるほど購入する口数は増える)

つまり、毎月の購入金額を一定に保つことで、割高な時は仕入れ量を減らし、割安になるほど仕入れ量を増やすことを実現できます。

詳細は「積立投資信託のメリット・デメリット、より効率よく資産形成するために」にて説明しています。

あわせて読みたい:

ドルコスト平均法のメリットとデメリット!本当に有効な投資方法なのか

購入時手数料が0円になることも

積立買付を設定すると、毎月継続的に投資信託を購入することになります。

これは、長期的な資産形成を計画している私たちにとってメリットのある買付方法ですが、逆に言うと証券会社にとっても、顧客が定期的に投資信託を買ってくれるというメリットがあります。

つまり、積立買付をしてくれる人は、証券会社から見て「良いお客さん」ということです。

こうした理由から、一部の証券会社では「積立買付に限り購入時手数料を0円(またはキャッシュバック対応)」にしていることがあります。

最近は、購入時手数料0円の「ノーロードファンド」も増えましたが、それでもまだまだ手数料が有料のファンドは数多く存在します。

積立買付によって、購入時手数料が有料のファンドを無料で購入できる場合があるのは大きなメリットです。

複利効果を最大化できる

投資信託の中には、定期的に分配金を出すファンドもあります。

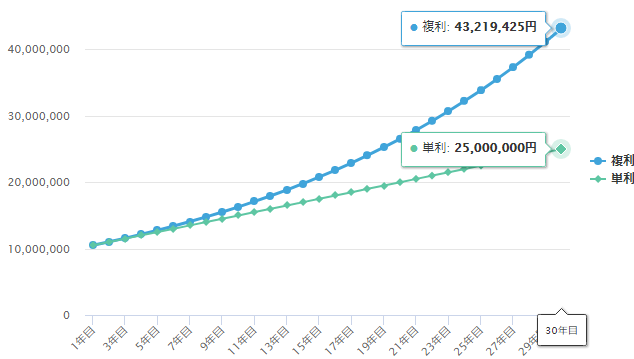

積立買付は基本的に、この分配金を自動的に再投資することで、複利効果を最大化します。

再投資するか、分配金を受取るかは後から設定変更することもできますが、分配金の再投資は複利効果(雪だるま式にお金が増える)をもたらすため、最も効率よく資産を増やせるメリットがあります。

個人的には、可能な限り分配金は再投資する設定で積立を行うことをおすすめします。

つみたてNISA口座で投資信託を買えば、最大20年間にわたって投資利益が非課税になります。

年間40万円のつみたてNISAの投資枠を最大限に活かしたい場合は、毎月の積立金額を3.3万円に設定します。

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

金額買付

管理人おすすめ度 – ★★

金額買付は、投資信託をスポット買い(単発買い)したい時に使う方法です。購入金額(投資金額)を指定します。

例えば、ある投資信託を10万円分買いたい場合、10万円の投資金額を基準に購入可能な口数分だけを購入できるのがポイントです。

以前は、投資信託は最低1万円からの購入しかできませんでした。しかし最近は、楽天証券やSBI証券のように100円から投信の購入ができる証券会社も増えています。

楽天証券では、保有している楽天ポイント100ポイントから投信購入ができるので、ポイントの使い道がなければ、投信を買って資産運用に回すという選択肢もあります。

金額買付の計算方法

購入時手数料0円のファンドだと計算しやすいのですが、購入時手数料が必要な商品の計算は以下のようになります。

※投資信託を金額買付で30万円購入する場合

投資信託の基準価格(株価)が12,000円の場合、まず最初に1万口あたりの購入時手数料を計算します。(手数料3%の場合)

12,000 × 3% = 360円

購入時手数料には消費税がかかります。(消費税8%で計算)

360 × 8% = 28.8円

1万口あたりの税込み手数料は「360円 + 28.8円 = 388.8円」となりました。

基準価格12,000円に税込み手数料388.8円を足すと12,388.8円となり、これが1万口の購入に必要な金額です。

さらにこれを1口あたりの金額に直します。12388.8円 ÷ 10,000口 = 1.23888円が1口あたりの金額です。

今回の投資金額は30万円だったので、300,000円 ÷ 1.23888 = 242,155口の買付となります。(端数は切り上げます)

スポット買い(単発買い)の際、金額買付と口数買付で迷ったら、個人的には「金額買付」をおすすめします。

詳しくは後述しますが、金額買付の方がドルコスト平均法が効きやすいですし、定期売却サービスなどにも対応しているからです。

投資信託で金額買付を指定した場合は、「分配金の再投資」または「分配金の受け取り」を選択可能です。

また、購入時と同様に、解約の際も金額で指定する特徴があります。

口数買付

管理人おすすめ度 – ★

口数買付も、スポット買い(単発買い)の時に利用する購入方法です。

あくまでも私の意見ですが、口数買付にはこれといったメリットがないと感じます。

口数買付では、分配金の再投資はできず自動的に「分配金受け取り」が選択されます。

定期的に分配金を受け取りたい方にとってはデメリットにはなりませんが、分配金を再投資して複利効果を最大にしたいと考えている方にとって、口数買付はデメリットです。

また、「希望する購入口数+購入時手数料」で計算されるため、投資する手数料がかさみがちです。

口数買付の計算方法

※投資信託を口数買付で30万口購入する場合

投資信託の基準価格(株価)が12,000円の場合、掛け算をして買付代金を算出します。(単純な掛け算です)

300,000口 × 12,000円 ÷ 10,000口 = 360,000円

買付代金を元にして、購入時手数料を計算します。(手数料3%、消費税8%の場合)

360,000円 × 3% = 10,800円

10,800円 × 8% = 864円

税込みの購入時手数料は11,664円

最終的に投資信託の買付代金と購入時手数料を足して「360,000 + 11,664 = 371,664円」が払込代金となります。

口数買付で購入した投資信託は、解約する際も口数で指定を行います。

SBI証券・楽天証券では投資信託定期売却サービスという便利なサービスを提供していますが、これは「積立買付」と「金額買付」のみが対象となっています。

口数買付で購入していると、投資信託定期売却サービスを利用できないという点もデメリットの1つです。

投信購入にSBI証券が適している理由

私は投資信託の買付をSBI証券でおこなっています。

ネット証券大手のSBI証券は2,000本を超える投資信託の商品をラインナップしており、これは業界でもトップクラスの品揃えです。

また、投資信託に関するサービスも充実しており、SBI証券で投信を買うと将来に差がつく特典が豊富に提供されています。

100円から投資信託が買える

SBI証券やマネックス証券、楽天証券といった一部の証券会社は、投資信託の最低購入金額の引下げに動いています。

これまでは、投資信託を買うには最低でも1万円が必要でした。

しかし、SBI証券をはじめとする一部の証券会社では「100円」から金額買付・積立買付ができます。

購入時手数料0円のノーロードファンドを選択すれば、払込代金の総額で100円から投資信託が買えるので、初めて資産運用をする方にもおすすめです。

100円積立なら、1万円を用意すれば毎月100本の投資信託に分散投資することも可能です。

毎日積立・毎週積立が選べる

投資信託の積立は通常、毎月1回です。

しかし、SBI証券やマネックス証券を始めとする一部の証券会社では「毎日・毎週積立」というサービスを提供しています。

例えば、1日あたり100円の毎日積立を行った場合、1ヶ月で3,100円の積立となります。

毎日積立を実行することで、ドルコスト平均法の効果はさらに高くなり、高値づかみのリスクを軽減することが可能です。

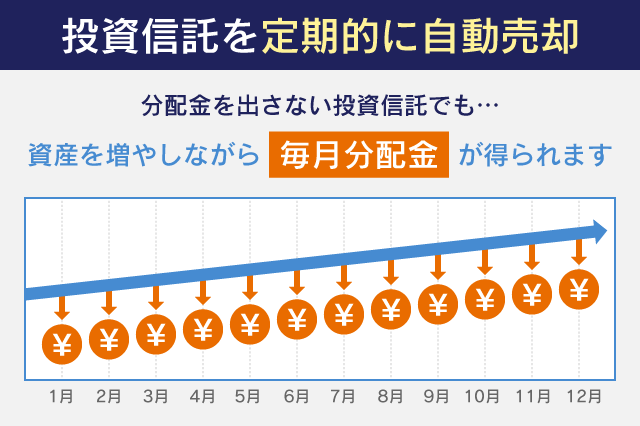

投資信託定期売却サービス

投資信託定期売却サービスでは、分配金の出ない投資信託を保有している場合でも、投資信託を自動的に定期売却することによって、毎月分配金を強制的に作ることができます。

前述のとおり、資産運用の成果を最大にするためには複利効果を使って分配金を再投資する(または分配金を出さない投資信託を選ぶ)のがおすすめです。

しかし、年金を受け取る世代になると、今度は築いてきた資産を少しずつ取り崩して老後の資金にあてなければなりません。

このような時、保有中の投資信託を自分自身で少しずつ解約していくこともできますが、毎月そのような手続きをするのは面倒です。

投資信託定期売却サービスは、毎月、隔月、年1回、年2回のいずれかのタイミングで、保有中の投資信託を定期的に一部売却してくれます。解約して現金化されたものは、実質的な分配金と考えることができます。

また、ひふみプラスなどの分配金を出さないファンドから毎月分配金を受け取りたい場合にもおすすめです。

とても便利なサービスなのですが、「口数買付」をしていると利用できないため注意が必要です。

また、利用にあたって手数料などは一切不要です。

ちなみに、投資信託定期売却サービスはNISAやつみたてNISA口座での買付は利用対象外となっています。

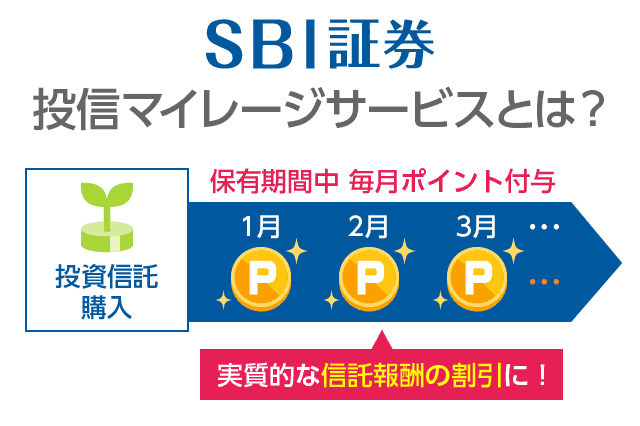

投信マイレージサービス

SBI証券で投資信託を保有する最大の理由は「投信マイレージサービス」によるポイント還元があるからです。

投信マイレージサービスとは、投資信託の保有金額に応じて「年率」でポイント還元が受けられるサービスです。

▶投信マイレージサービスのポイント還元率

- 通常:年率0.1%

- 保有する投信残高が1,000万円以上:年率0.2%

- 一部の投資信託:一律で年率0.05%

- 一部の投資信託:一律で年率0.03%

基本的には、年間で保有残高の0.1% or 0.2%が還元されますが、低コストのインデックスファンドなど、一部の投資信託は還元率が0.05% or 0.03%となります。

ポイントは「Vポイント」で付与されます。Vポイントは、さまざまなお店や、SBI証券での投資信託の買付代金として1ポイント=1円相当として使えます。

投信マイレージでもらえるポイントは、投資信託を保有しているだけで毎年発生するため、実質的には信託報酬(投資信託の手数料)の引き下げにつながります。

つまり、SBI証券で投資信託を保有していると、他の証券会社よりもさらに低コストでの資産運用を実現できます。

あわせて読みたい:

投信マイレージサービスで手数料をさらに安く、SBI証券の投資信託おすすめ商品

▼貯めたポイントで投資信託や株式が購入できるサービスも登場

あわせて読みたい:

楽天ポイント運用と楽天証券のポイント投資は何が違う?どちらがおすすめか比較

あわせて読みたい:

ポイント投資ができる会社を比較、攻略法と税金の取り扱いも詳しく解説

1株単位、100円から株が買えるスマホ証券は初心者の方にもおすすめです。

少額から投資できるので、用意する予算は数万円でも十分です。もちろん、ポイントが貯まっていればそれを使ってもOK。

中には、一定条件で取引手数料が無料になる証券会社もあります。

・ポイント投資ができる

・少額から始められる

・アプリでサクサク取引できる

・取引手数料が無料~格安

口座開設は最短数日で完了。今週からすぐに投資家としての第一歩を踏み出すことができます。

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント