バンガードのETFを徹底比較、VT・VTI・VWO・VYMの違いと利回り

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

「本当に顧客目線の投資信託」を提供していることで世界的な評価を得ているバンガードETF。

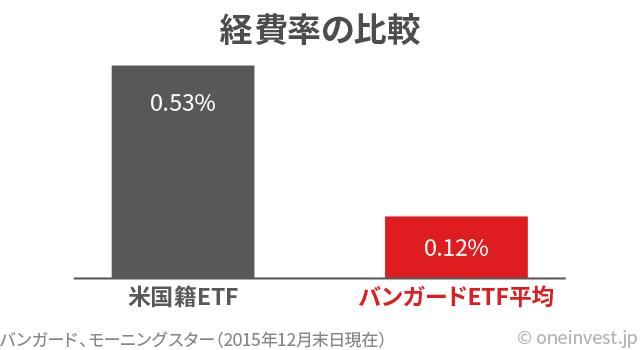

資産運用会社の「バンガード社」は圧倒的な低コストを実現したインデックス投信を運用しており、その資産規模は世界トップクラスとなっています。

日本ではこれまで、投資信託の手数料が高いことが問題視されてきました。

しかし「つみたてNISA」の開始に伴って「投資信託の手数料(信託報酬)」が重視され、バンガードETFのような「低コストなインデックスファンド」が注目を集めています。

また、著名投資家のウォーレン・バフェット氏もバンガードへの投資を推奨しています。

低コストのインデックスファンドを選びなさい。そうすれば9割の投資家よりも上手くやれるでしょう。

現金の10%を短期国債に、90%をごく低コストのS&P500インデックスファンド(バンガードの商品を提案)に投じるというものです。

この方針に沿った信託財産の長期的な成果は、高額でファンドマネジャーに委託している大半の投資家(年金ファンドや機関投資家、個人投資家の誰であれ)が手にする成果を上回るだろうと、私は信じています。

バンガードETFの詳しい解説は、「世界最強のバンガードETF ウォーレン・バフェットも認めた超低コスト投信」をご覧ください。

この記事では、バンガードETFの中から代表的な銘柄である「VT・VTI・VWO・VYM」の4つについて、それぞれの特徴や違い、購入方法をまとめます。

目次

VT – バンガード・トータル・ワールド・ストックETF

- ETF名称

- バンガード・トータル・ワールド・ストックETF

- ティッカー

- VT

- 投資対象

- 全世界の大型、中型、小型株

- 経費率

- 0.09%

- ベンチマーク指数

- FTSEグローバル・オールキャップ・インデックス

※2019年7月時点

数あるバンガードETFの中でも特に知名度の高い銘柄が、バンガード・トータル・ワールド・ストックETF(通称:VT)です。

経済評論家の山崎元氏がVTについて「仮に筆者(仕事上投資を控えている)が1本だけ自分で購入するとしたら、この商品を買いたい。」と言及するほど人気のETFです。

バンガード・トータル・ワールド・ストックETF(VT)は、1銘柄で世界分散投資が行えるという優れた1本です。

日本を含む先進国、新興国を投資対象とし、その国は約47カ国にものぼります。1本のETFで47カ国に分散投資できるのです。

47カ国の大型株、中型株、小型株に分散投資を行い、全世界の投資可能な時価総額の98%以上をカバーし、約8,000銘柄で構成しています。

数年前は経費率が0.18%でしたが、その後も段階的に運用コストが引き下げられ、記事更新時点である2019年7月では0.09%にまで下がっています。

バンガードETFは、ファンドの純資産が一定規模を超えると段階的に経費率を引き下げる特徴があります。

経費率が下がるということは、私たち投資家からするとバンガード社に支払う手数料率が少なくなることを意味します。(バンガード社からすると、純資産の絶対額が増えれば利益は確保できるので問題ない)

バンガードETFは元々信託報酬が低いことで有名ですが、経費率がこの数年で0.18% → 0.09%まで下がったということは、元々安かった手数料がさらに5割以上下がったことになります。

VTの組み入れ銘柄

バンガード・トータル・ワールド・ストックETFは、ベンチマークである「FTSEグローバル・オールキャップ・インデックス」という指数に連動します。

全世界を投資対象としていますが、主に時価総額によって投資比率を決めるため、国別のポートフォリオを見ると以下のようになっています。

- 米国 54.6%

- 日本 7.7%

- 英国 5.4%

- 中国 3.3%

- カナダ 3.0%

※2019年3月31日時点

中国や韓国などの新興国も投資対象ではあるものの、全体の半分以上を米国株に投資しており、次いで日本、そして先進国への投資比率が高くなっています。

銘柄を見ても、アップル、アルファベット(グーグル)、マイクロソフト、アマゾンなどが組み入れ上位銘柄となっています。

これは逆にいうと、世界規模で見た場合、まだまだ新興国が及ぼす影響は小さく、先進国に投資をするだけで世界経済が生み出した利益や成長の果実が得られることを意味しています。

もし、中国やインドなどの新興国に積極投資をしたい場合は、後述する「バンガード・FTSE・エマージング・マーケッツETF(VWO)」への投資がおすすめです。

MSCIオール・カントリー・ワールド・インデックスとの違い

VTがベンチマークに採用している「FTSEグローバル・オールキャップ・インデックス」は全世界の株式を対象にしたインデックス指数です。

全世界を投資対象にしているインデックス指数では、一般的に「MSCIオール・カントリー・ワールド・インデックス(ACWI)」の方が有名で、FTSEグローバル・オールキャップ・インデックスの知名度は低いです。

FTSEグローバル・オールキャップ・インデックスとMSCIオール・カントリー・ワールド・インデックスの違いは、小型株を含んでいるかどうかにあります。

MSCIオール・カントリー・ワールド・インデックスは世界の大型株・中型株を投資対象にしています。小型株は投資対象外なので、全世界の株式市場の時価総額の約85%をカバーしています。

一方で、バンガード社のVTが採用している「FTSEグローバル・オールキャップ・インデックス」は小型株を含むため、世界の時価総額の約98%をカバーできています。

より幅広く分散投資をしたい場合は「FTSEグローバル・オールキャップ・インデックス」をベンチマークとしているVTの方が有利です。

VTの利回り

VTの年率リターン(年換算利回り)は以下の通りです。

▶VT(バンガード・トータル・ワールド・ストックETF)の利回り

FTSEグローバル・オールキャップ・インデックスに連動

- 1年:2.7%

- 3年:12.8%

- 5年:7.3%

- 10年:11.4%

▶iシェアーズ MSCI ACWI ETFの利回り

MSCIオール・カントリー・ワールド・インデックスに連動

- 1年:4.2%

- 3年:13.0%

- 5年:7.5%

- 10年:11.8%

※2019年6月末時点、基準価格、円貨ベース

前述した、「MSCIオール・カントリー・ワールド・インデックス」に連動する「iシェアーズ MSCI ACWI ETF」と利回りを比較しました。

両者とも年率リターンに決定的な差はついていません。

バンガード・トータル・ワールド・ストックETFの購入方法

VT – バンガード・トータル・ワールド・ストックETFは、証券会社の「海外ETF」で購入します。

海外ETFは、簡単に言うと米国株と同じ取引なので、基本的には米国株の取り扱いがある証券会社であれば購入可能です。

しかし、海外ETFの取引には、円貨を米ドルに両替する必要があり、また売買時に米国株取引手数料が発生します。

円貨を米ドルに両替する場合は、SBI証券が最も低コストです。住信SBIネット銀行を活用することで、片道4銭(積立なら片道2銭)の為替手数料で両替できます。

米国株の取引手数料は、楽天証券、SBI証券、マネックス証券あたりがおすすめです。

また、「バンガード・トータル・ワールド・ストックETF」を投資対象とした投資信託もあります。

楽天・全世界株式インデックス・ファンドは、VTに投資するだけのシンプルな投資信託です。

VTの経費率0.09%と、楽天・全世界株式インデックス・ファンドの信託報酬0.132%(税込)が発生するため、実質的なコストは0.222%程度(税込)となります。

しかし、ETFでは実現できない「自動積立」や「分配金の再投資」が行える利点があるため、その手軽さから投信ブロガーの中にはこちらの投資信託をおすすめする方も多いです。

「楽天・全世界株式インデックス・ファンド」は、購入時手数料は0円のノーロードファンドで、つみたてNISA対象商品です。

楽天証券、マネックス証券、SBI証券などで販売されていますが、この投資信託の保有額に応じて付与されるポイント還元率が最も高いのは楽天証券です。

よって、「楽天・全世界株式インデックス・ファンド」については楽天証券での購入がおすすめです。

あわせて読みたい:

楽天・全世界株式インデックス・ファンド

VTI – バンガード・トータル・ストック・マーケットETF

- ETF名称

- バンガード・トータル・ストック・マーケットETF

- ティッカー

- VTI

- 投資対象

- アメリカの大型、中型、小型株

- 経費率

- 0.03%

- ベンチマーク指数

- CRSP USトータル・マーケット・インデックス

※2019年7月時点

全世界に投資する「VT」と合わせて特に人気があるのが、米国株式を投資対象にしているVTI – バンガード・トータル・ストック・マーケットETFです。

このETFは米国経済が生み出した利益や成長の果実を得られるETFとなります。

実は、過去のパフォーマンスを比較してみると「世界全体に分散投資するよりも世界の中心であるアメリカの株式に分散投資をした方が高リターン」という結果になっています。

組み入れ銘柄数は約3,500銘柄で、これ1本でアメリカの投資可能な株式のほぼ100%をカバーできます。

VTI(バンガード・トータル・ストック・マーケットETF)が凄まじいのは、その経費率の低さです。

おそらく、米国全体を投資対象とした投資信託・ETFの中ではこの銘柄がもっとも低い手数料で運用できます。

投資対象がアメリカだけなので、時価総額の大きいアップル、アルファベット(グーグル)、マイクロソフト、アマゾン、フェイスブックなどが組み入れ銘柄の上位となっています。

VOO – バンガード S&P500 ETFとの違い

バンガード・トータル・ストック・マーケットETF(VTI)は、ベンチマークである「CRSP USトータル・マーケット・インデックス」という指数に連動します。

この指数は、投資可能な米国株(大型株、中型株、小型株)のほぼ100%を投資対象としています。

比較対象となるベンチマーク指数には「MSCI米国インデックス」があります。(こちらの方が知名度は高い)

しかし、MSCI米国株インデックスは大型株、中型株のみを投資対象としている指数なので、小型株は含まれません。

また、その他の比較対象として、VOO – バンガード S&P500 ETFがあります。こちらはS&P500指数をベンチマークとしているETFで、VTIと同様にバンガードETFの人気銘柄です。

「S&P500」は、日経平均株価(日経225)の米国版といったところで、アメリカを代表する500社(大型株)によって構成されるインデックス指数です。

VTI(アメリカの全銘柄)とVOO(アメリカを代表する500銘柄)を比較するということは、言い換えるとTOPIX(東証一部の全銘柄)と日経平均株価(日本を代表する225銘柄)を比較するのと同じです。

VTIの利回り

VTIの年率リターン(年換算利回り)は以下の通りです。

▶VTI(バンガード・トータル・ストック・マーケットETF)の利回り

CRSP USトータル・マーケット・インデックスに連動

- 1年:6.6%

- 3年:15.1%

- 5年:11.2%

- 10年:15.8%

▶VOO(バンガード・S&P 500 ETF)の利回り

S&P 500指数に連動

- 1年:7.7%

- 3年:15.3%

- 5年:11.6%

- 10年:-

※2019年6月末時点、基準価格、円貨ベース

リターンはほぼ同じです。

先ほど紹介した、全世界を投資対象としたVT(バンガード・トータル・ワールド・ストックETF)よりも、長期リターンはVTIの方が高くなっていることがわかります。

バンガード・トータル・ストック・マーケットETFの購入方法

ETFを購入したい場合は、前述の通りネット証券がおすすめです。

為替手数料、取引手数料ともに最も低コストで取引ができるのはSBI証券です。

また、楽天投信投資顧問が「楽天・全米株式インデックス・ファンド」というVTIに連動する投資信託を販売しています。

こちらも楽天・全世界株式インデックス・ファンドと同様に「つみたてNISA」の対象商品なので、低コストでバンガードのVTIに自動積立・分配金の再投資ができる投資信託です。

VTIの経費率0.03%と、楽天・全米株式インデックス・ファンドの信託報酬0.132%(税込)を足して、実質的なコストは0.162%(税込)程度となります。(購入時手数料は0円のノーロードファンド)

おそらく、現時点で米国全体を投資対象としたインデックスファンドの中では最も低コストです。

楽天・全米株式インデックス・ファンドは、楽天証券、マネックス証券、SBI証券などで購入できますが、投信保有中に付与されるポイント還元率を考えると楽天証券での購入が最もお得です。

あわせて読みたい:

楽天・全米株式インデックス・ファンド

VWO – バンガード・FTSE・エマージング・マーケッツETF

- ETF名称

- バンガード・FTSE・エマージング・マーケッツETF

- ティッカー

- VWO

- 投資対象

- 全世界の新興国市場の大型、中型、小型株

- 経費率

- 0.12%

- ベンチマーク指数

- FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)

※2019年7月時点

成長著しい新興国(発展途上国)に分散投資できるのが、バンガード・FTSE・エマージング・マーケッツETF(VWO)のメリットです。

新興国市場は経済成長率が高い一方で、地政学リスクがあり、ハイリスク・ハイリターンと言われています。

新興国市場は経済成長率が高いため、その分リターンも大きくなると思われがちです。

しかし、過去の長期リターンを見ると新興国市場の株式インデックスは、米国の株式インデックスの上昇率に劣る結果となっています。

この状況が将来も続くかどうかはわかりませんが、新興国市場は「ハイリスク・ハイリターン」ではなく少なくとも現時点では「ハイリスク・ミドルリターン」な市場です。

これらの理由から、私の個人的な意見としては、新興国市場へのポートフォリオへの組入比率は少なくするか、もしくはゼロでも良いと思います。

なぜかというと、前述の全世界を投資対象とした「VT(バンガード・トータル・ワールド・ストックETF)」だけでも、一応は新興国市場をカバーできているからです。

また、新興国市場への投資はコストがかさむため、これまで紹介してきたVTやVTIと比べて経費率は高めです。

とは言っても、その他の投資信託やETFと比較すると、バンガード・FTSE・エマージング・マーケッツETFはトップクラスの低コストを実現しています。

VWOの組み入れ銘柄

VWO(バンガード・FTSE・エマージング・マーケッツETF)は、「FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)」に連動しています。

中国A株を投資対象としているため、中国への投資比率が最も高くなっています。

また、MSCIなどでは新興国扱いである「韓国」は、バンガードETFでは先進国扱いになっているため、VWOでは韓国は投資対象から除外されています。

この2点は「FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)」の大きな特徴です。

国別のポートフォリオを見ると以下のようになっています。

- 中国 35.8%

- 台湾 13.7%

- インド 11.5%

- ブラジル 8.0%

- 南アフリカ 6.4%

※2019年3月31日時点

個別銘柄の上位は以下の通りです。

- テンセント(中国)

- アリババグループ・ホールディングス(中国)

- 台湾セミコンダクター・マニュファクチャリング・カンパニー(台湾)

- ナスパーズ(南アフリカ)

- 中国建設銀行(中国)

- 中国平安保険(中国)

投資銘柄数は約4,600銘柄となっており、ベンチマークとしている指数よりもさらに細かく分散投資を行っています。

MSCIエマージング・マーケット・インデックスとの違い

通常、新興国のインデックス指数と言えば、新興国23カ国を投資対象としている「MSCIエマージング・マーケット・インデックス」が有名です。

日本でも、新興国株式を投資対象としている投資信託に

- eMAXIS Slim 新興国株式インデックス

- ニッセイ新興国株式インデックスファンド

などがあります。

しかし、これらはいずれも「MSCIエマージング・マーケット・インデックス」をベンチマークとしています。

一方、VWO – バンガード・FTSE・エマージング・マーケッツETFがベンチマークとしているのは「FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)」という指数です。

両者の違いをまとめます。

▶FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)

大型株、中型株、小型株に投資、韓国を除外している(韓国は先進国扱いのため)、中国A株を対象としている

▶MSCIエマージング・マーケット・インデックス

大型株、中型株に投資、韓国を含めている、2018年5月からようやく中国A株の組入がはじまった

これまで、MSCIエマージング・マーケット・インデックスは中国A株を投資対象外としていました。

しかし、2017年に中国A株を組み入れ対象とすることを発表し、2018年5月と8月からMSCIエマージング・マーケット・インデックスにも中国A株が組み入れられています。

よって、現在は「小型株の扱いと韓国株の組み入れ」が、VWOとその他の新興国株式インデックスファンドの大きな違いとなります。

VWOの利回り

VWOの年率リターン(年換算利回り)は以下の通りです。

▶VWO(バンガード・FTSE・エマージング・マーケッツETF)の利回り

FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)に連動

- 1年:1.6%

- 3年:11.4%

- 5年:3.9%

- 10年:6.8%

▶iシェアーズ MSCI エマージング・マーケット ETFの利回り

MSCIエマージング・マーケット・インデックスに連動

- 1年:-0.4%

- 3年:12.2%

- 5年:3.6%

- 10年:6.0%

※2019年6末月時点、基準価格、円貨ベース

概ね近い年率リターンとなっていますが、「FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)」を採用しているバンガードETFの方が一歩リードしています。

バンガード・FTSE・エマージング・マーケッツETFの購入方法

他のバンガードETFと同じく、「海外ETF」の取り扱いがある証券会社で取引できます。

楽天証券やSBI証券、マネックス証券などのネット証券なら、低コストで取引ができるのでおすすめです。

自動積立や分配金の自動再投資をしたい場合は「投資信託」を活用する方が適しています。

楽天・新興国株式インデックス・ファンドは、VWO – バンガード・FTSE・エマージング・マーケッツETFに投資をするために作られた投資信託です。

VWOの経費率0.12%と、楽天・全世界株式インデックス・ファンドの信託報酬0.132%(税込)が発生するため、実質的なコストは0.252%(税込)程度となります。

新興国株式インデックスファンドの中では圧倒的な低コストとなっています。

また、ベンチマーク指数は違いますが「MSCIエマージング・マーケット・インデックス」に連動する投資信託としては、

- eMAXIS Slim 新興国株式インデックス

- ニッセイ新興国株式インデックスファンド

などがあります。

あわせて読みたい:

2018年スタート!つみたてNISA対象商品でおすすめの投資信託を7本厳選

VYM – バンガード・米国高配当株式ETF

- ETF名称

- バンガード・米国高配当株式ETF

- ティッカー

- VYM

- 投資対象

- 高配当利回りのアメリカの大型株

- 経費率

- 0.06%

- ベンチマーク指数

- FTSE ハイディビデンド・イールド・インデックス

※2019年7月時点

VYM – バンガード・米国高配当株式ETFは、アメリカの大型株の中からさらに「予想配当利回りが市場平均を上回る銘柄」を投資対象としています。

アメリカには100年以上の歴史を誇る世界的に有名な企業がたくさん存在します。

それらの成熟企業は株主のために高い配当を還元していますが、VYMが投資対象としているのはまさにそういった銘柄です。ちなみに、REIT(不動産)は除外されています。

バンガード・米国高配当株式ETFの組入れ銘柄数は約400銘柄となっています。

組み入れ上位は、

- ジョンソン&ジョンソン

- エクソンモービル

- プロクター・アンド・ギャンブル(P&G)

- シスコシステムズ

など、アメリカを代表する大企業ばかりです。

VYMの利回り

VYMの年率リターン(年換算利回り)は以下の通りです。

▶VYM(バンガード・米国高配当株式ETF)の利回り

FTSE ハイディビデンド・イールド・インデックスに連動

- 1年:6.0%

- 3年:10.9%

- 5年:9.6%

- 10年:15.0%

▶VOO(バンガード・S&P 500 ETF)の利回り

S&P 500指数に連動

- 1年:7.7%

- 3年:15.3%

- 5年:11.6%

- 10年:-

※2019年6月末時点、基準価格、円貨ベース

大型株を中心とした500銘柄に投資する「バンガード・S&P 500 ETF」と比較すると、リターンはやや落ちます。

バンガードETFの配当は四半期ごと(年4回)なので、安定した分配金を得ながら投資をしたい方にはおすすめの銘柄です。配当利回りは年3%~5%程度となっています。

バンガード・米国高配当株式ETFの購入方法

バンガード・米国高配当株式ETFに関しても、楽天投信投資顧問が投資信託を販売しています。

下記の商品を購入することで、間接的にVYMへの投資を実現できます。(ただし、この投資信託は現時点でつみたてNISA対象ファンドには選ばれていません)

あわせて読みたい:

楽天・米国高配当株式インデックスファンドを評価、バンガード「VYM」に投資

次の記事は、「楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方」です。

あわせて読みたい:

楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方

バンガードETFに関する記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

2件のコメント

プロフィールコメントの「いい人がたくさんいる世界の実現が目標」ってのがいいですね。人それぞれに「いい人」は違うでしょうけれど、少なくとも私にとっては「いい人」がたくさんいる世界の実現を目指すぞと仰ってる方は「いい人」です(笑)。頑張ってください!下の名前が一緒だったのでついついコメントしてしまいました。

>私も裕也さん

ありがとうございます。

一人の力は小さなものですが、その小さな力も、使いようによっては大きくなると信じています。

小さな波紋が大きくなっていくように、これからも微力ながら、役に立つと思われる情報を発信していきたいと思います。