ダイワ・グローバルIoT関連株ファンド-AI新時代-の評判と分析

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

モノのインターネットと言われるIoT(Internet of Things)が次のテーマとして注目されています。

2016年にソフトバンクがARMホールディングスを買収した際、孫正義社長が「1兆個のチップをばらまく」と公言していました。

これは、iPhoneをはじめとするスマートフォンに搭載されているARM社のプロセッサが、近い将来、自動車や家電製品、信号機などあらゆるものに搭載される「IoT時代」を見越しての発言です。

このような中で、大和証券グループの資産運用会社「大和アセットマネジメント」が2017年4月21日に設定したのが「ダイワ・グローバルIoT関連株ファンド-AI新時代-」です。

世界のIoT関連企業に投資することを目的として立ち上げた投資信託です。

今回は、「ダイワ・グローバルIoT関連株ファンド-AI新時代-」について私なりの見解も交えつつ分析してみたいと思います。

目次

IoTがなぜ注目されているのか

先ほど、ソフトバンクの孫社長の発言を取り上げましたが、これからモノのインターネットである「IoT」は爆発的な普及を遂げると期待されています。

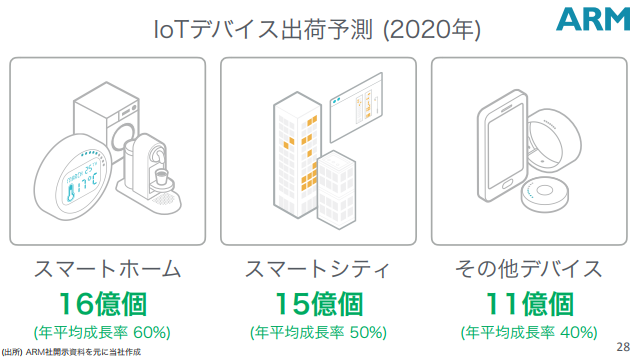

ソフトバンクが買収した半導体会社のARMは、2020年までにスマートホーム、スマートシティ、その他デバイスなどのIoT関連機器の出荷数が年平均成長率40%~60%という高い伸びで成長すると予測しています。

インターネットと繋がった家電製品等の機器は、機器から取得したデータをインターネットを通じてデータセンターに送ります。

そして、データセンターに集まったビッグデータを人工知能(AI)を使って解析し、新たな製品開発やサービス改善に活かしていくのが、IoTの仕組みです。

「ダイワ・グローバルIoT関連株ファンド-AI新時代-」の詳細資料でも、IoTは、蒸気機関、電気、コンピュータに次ぐ「第4次産業革命」になりうると説明しており、IoTや人工知能(AI)が社会に大きなインパクトを与えることを示唆しています。

ダイワ・グローバルIoT関連株ファンドの投資対象

「ダイワ・グローバルIoT関連株ファンド-AI新時代-」が着目する3つの投資分野は以下の通りです。

情報を「集める」

カメラやセンサーなど、IoT機器としてデータを集める企業。

ネットワークに「つなげる」

データの集約など集められたビッグデータを管理する企業。

製品やサービスに「活かす」

ビッグデータをAIによって解析したり、IoTを活用した新しい製品を生み出す企業

これらの条件にマッチする銘柄をポートフォリオに組み込みます。記事更新時点(2019年10月)での、ダイワ・グローバルIoT関連株ファンドのポートフォリオ上位5銘柄は下記の通り。

- ゼブラ・テクノロジーズ

- ロジテックインターナショナル

- ソニー

- ベライゾン・コミュニケーションズ

- 富士電機

以前、三井住友DSアセットマネジメントのグローバルAIファンドについて記事を書きましたが、同じ先進的テクノロジーに投資する投資信託でも、ポートフォリオの中身は大きく異なっています。

為替ヘッジあり・なしはどちらを選ぶ?

「ダイワ・グローバルIoT関連株ファンド-AI新時代-」では、為替ヘッジの有無を選択できます。

日本企業の株式も投資対象としていますが、やはりポートフォリオの大半は外国株での運用となるため、為替変動の影響を受けます。

「為替ヘッジあり」を選択すると、為替変動の影響を低減できますが、その分「ヘッジコスト」がかかるというデメリットもあります。

ヘッジコストは短期金利の差によって変動しますが、三井住友DSアセットマネジメントによると

- 2017年3月末時点 約1.15%

- 過去1年間の平均 約1.63%

とされており、為替ヘッジのコストもリターンに大きな影響を与えることがわかります。

上記のデータから考えても、為替ヘッジによって年間1%のコストが上積みされてしまうのは痛いので、基本的には「為替ヘッジなし」を選択するのが良いと思います。

実際、「ダイワ・グローバルIoT関連株ファンド-AI新時代-」の純資産を比較してみても、

- 為替ヘッジなし:837億円

- 為替ヘッジあり:214億円

※記事更新時点(2019年10月)

となっており、多くの投資家が「為替ヘッジなし」を選択していることがわかります。

ちなみに、為替ヘッジの有無は「スイッチング」によって、手数料無料で運用途中に切り替えることが可能です。

運用指図を行うのはザ・ボストン・カンパニー・アセット・マネジメント

資産運用会社は「大和アセットマネジメント」ですが、実際に株式の運用を行うのはザ・ボストン・カンパニー・アセット・マネジメント・エル・エル・シーというアメリカの資産運用会社です。

この会社は4兆円の運用資産を受託している1970年に設立された会社です。

なぜこの会社が選定されたのかはよくわかりませんが、IT関連のテーマに着目しており、アクティブ株式運用において強みを持つ資産運用会社とのこと。

つまり、「ダイワ・グローバルIoT関連株ファンド-AI新時代-」の運用パフォーマンスは、この資産運用会社の腕前や分析力によって左右されることになります。

手数料

ダイワ・グローバルIoT関連株ファンド-AI新時代-の手数料をまとめます。

◆購入時手数料

購入額の3.3%を上限として販売会社が決める。

◆信託報酬

年1.98561%(税込)程度

内訳は、税抜で委託会社0.385%、販売会社0.825%、受託会社0.022%、投資対象とする投資信託証券0.5731%。

◆その他

監査費用や有価証券の売買手数料、外国での資産保管費用。「為替ヘッジあり」を選択した場合は、ヘッジコストもこちらに含まれます。

※すべて税込です

信託期間は2022年4月13日までですが、延長の可能性があります。

管理人の評価

購入時手数料や信託報酬をみても、一般的なアクティブファンドという感じです。

信託期間は延長の可能性もありますが、2022年までと設定日からカウントして5年間となっていることに注目です。

仮に購入時手数料を3.3%とした場合、年換算で0.66%の手数料となります。

これに信託報酬となる年1.8051%を含めて考えると、「為替ヘッジなし」を選択した場合で年間2.4651%程度のコストがかかる計算です。

「為替ヘッジあり」を選ぶと、ここからさらに1%強の手数料上乗せが想定されるため、個人的には「為替ヘッジなし」の選択が現実的かと思います。

IoTはこれから爆発的な成長が期待できる分野ですが、5年間という短期での運用となると、株式市場の動向によっても結果は大きく変わってくるでしょう。

仮に、この投資信託の平均リターンを大きめに見積もって年率8%とした場合、手数料を控除すると実質的に年率5.53%での運用が可能となります。

実質リターンを5.53%として、5年間の運用で積立シミュレーションしてみてください。

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)

積立をしない場合は、こちらの複利計算シミュレーターを活用ください。

運用期間が短いため、運が悪いと元本割れで終了してしまう可能性もありますが、シミュレーションの範囲では概ねこのような結果になると予想できます。

最近は、

- AI(人工知能)

- IoT

- ロボット

- フィンテック

など次世代テクノロジーをテーマとした投資信託が次々と設定されており、それなりの純資産を集めているようです。

しかし、これらの次世代テクノロジーはリターンが大きく上振れる可能性がある一方で、期待したリターンが得られなかったり、損失で終わってしまうリスクもあります。

実際のリターンがどの程度になるのかは未来のことなので、運用してみないとわかりませんが、今回のシミュレーションどおりであれば概ね5%~6%の年率リターンに落ち着くはずです。

しかし、年率5%程度のリターンであれば、J-REITのような

- 国内に限定した投資

- 不動産という裏付けのある資産への投資

という選択肢もあるわけで、同じリターンで安定した投資対象が存在するのであれば、あえてハイリスクな投信を買う必要があるのかどうか、改めて慎重に考えたいところ。

もちろん、リターンが想定超になる可能性や、次世代テクノロジーを応援したいという意味でファンドを購入するのも良いと思います。

次は「ひふみ投信とセゾン投信の比較、どちらを選ぶべきか投資家の視点で熟考してみた」です。

個人投資家からの人気も高い「ひふみ投信」と「セゾン投信」の違いと投資リターンについて考察します。

あわせて読みたい:

インド株に投資する方法、おすすめのETF・投資信託を比較

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント