bitREALTY(ビットリアルティ)をホンネで評価、不動産投資の新しいカタチ

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

bitREALTY(ビットリアルティ)は、不動産投資業界大手の「ケネディクス」と野村證券グループの「野村総合研究所」が共同で設立した、オンライン不動産投資プラットフォームです。

ソーシャルレンディングや不動産クラウドファンディングと同じく、ファンドを通じて不動産に投資を行い、利回りが得られる商品を提供しています。

ビットリアルティの大きな特徴はやはり、ケネディクス・野村総合研究所という安心できる企業が運営していることです。

ケネディクスは国内独立系の不動産ファンド運営事業者としては最大規模の会社であり、数多くのJリート(不動産投資信託)を運用していることでも知られています。

ビットリアルティの投資金額は、最低100万円からとなっているため、少額での投資を希望する個人投資家にとっては敷居が高いかもしれません。(※法人口座の開設も可能です)

しかし、ソーシャルレンディング型の不動産投資は、Jリートと違って価格変動がないのが利点です。

この記事では、ビットリアルティの良い点・悪い点を本音で評価したいと思います。あわせて、Jリートとの比較も行います。

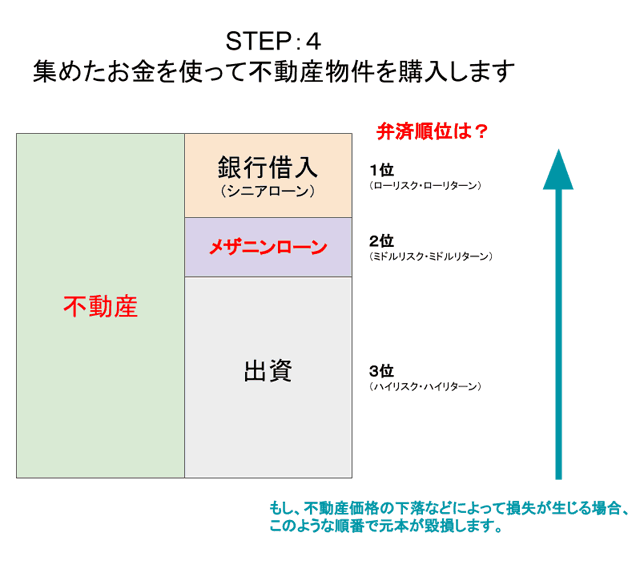

主な投資対象:メザニンローン

ビットリアルティの主な投資対象は「メザニンローン(劣後融資)」です。

メザニンローンについて簡単に説明しておきます。

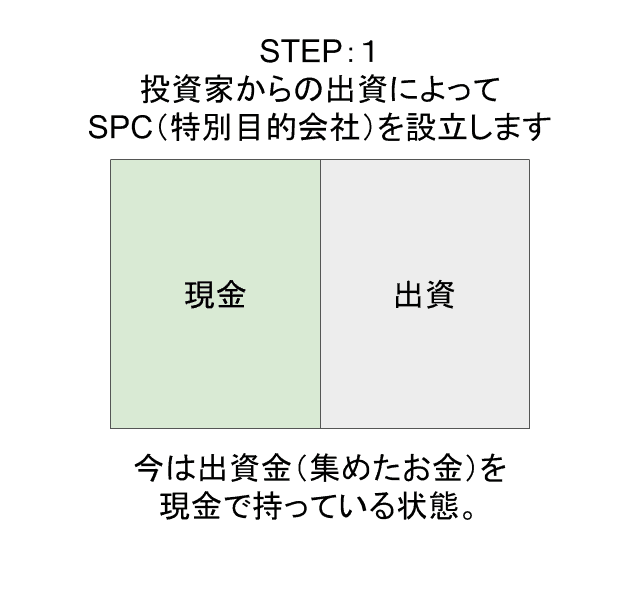

プロの不動産マーケットでは、1つの物件に投資するためにSPC(特別目的会社)を作ることが多いです。

ここでは、SPC(特別目的会社)とは、特定の不動産物件に投資することを目的に設立された会社だと考えてください。

会社の設立にはまず、「出資(投資家からの資本金の払込)」が必要です。(なお、ビットリアルティが扱うのはこの部分ではありません)

出資者は、最も大きなリターンを得られる一方で、元本毀損の可能性が最も高い「ハイリスク・ハイリターン」な投資を行います。

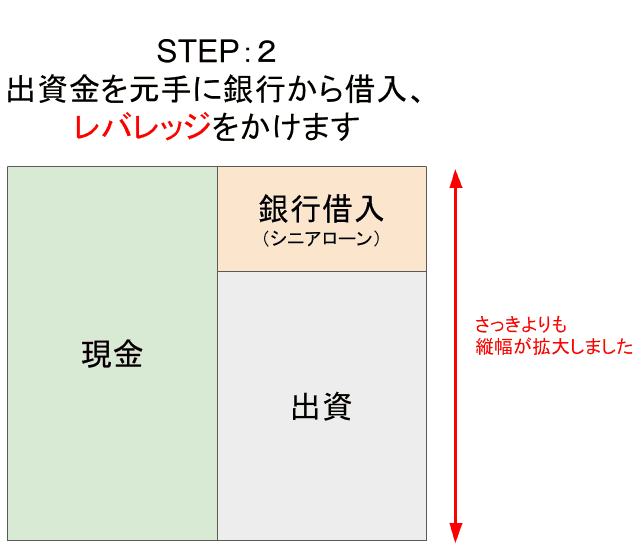

投資家からの出資によって会社を設立した後に、SPCは物件購入のためにレバレッジをかけます。つまり、出資金を元手にして借入を起こすのです。

借入金を提供してくれるのは、主に銀行です。銀行は投資対象の物件を担保に取るため、もし不動産価格が下がるような事態になっても、融資したお金を安全に回収できます。

銀行が提供する「最も返済順位の高い貸付金」のことを「シニアローン」と言います。

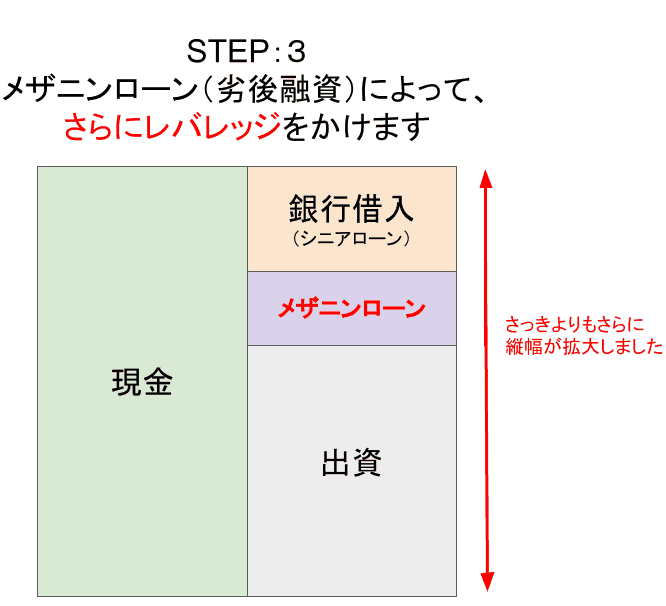

そして、ハイリスク・ハイリターンな「出資」と、ローリスク・ローリターンな「シニアローン」の間に位置するのが、「メザニンローン(劣後融資)」です。

メザニンローンは、シニアローンよりも返済順位が低くなりますが、出資よりも優先的に返済が行われる「ミドルリスク・ミドルリターン」な資金の提供方法です。

これらを4つのステップで図解してみます。

①まずは会社を設立

②シニアローンで融資を受ける

③メザニンローンでさらに融資を受ける

④不動産物件に投資する

これまで日本では、個人投資家がメザニンローンに融資できる機会がほとんどありませんでした。

不動産のメザニンローンを投資対象とした商品は、すでにロードスターキャピタルの「オーナーズブック」が先行しています。

ビットリアルティの投資商品も、基本的にはオーナーズブックと同じです。

これは管理人の予想ですが、ビットリアルティの方がより大型の物件を投資対象にすると思います。

オーナーズブックでは主に、中小型の不動産を投資対象にしています。

あわせて読みたい:

オーナーズブックの評判、都心マンションに1万円から投資

メザニンローン投資で注意するポイント

ビットリアルティの攻略法にもなりますが、メザニンローンで資金提供する場合に注意すべきポイントは3つあります。

- 物件の価格下落の可能性

- 出資金の手厚さ

- 利回りは妥当か?

上記で説明したとおり、投資した不動産物件の価格が下落すると損失を被る可能性が出てきます。

まずは何よりも、物件の価格下落の可能性を判断することが大切です。

昨今の不動産市場や、投資対象となる物件の立地やスペックなど、ビットリアルティにより開示されている情報を元に、総合的に判断します。

次に気にしたいのは、出資金の手厚さです。

不動産の返済順位は「シニアローン(銀行) → メザニンローン(ビットリアルティの投資家) → 出資者」の順番です。

例えば、10億円の物件に対して、出資金が3億円入っているということは、シニアローンとメザニンローンで7億円を借り入れていることになります。

この場合、物件価格が3億円(つまり30%)下落すると、出資者は損失を被りますが、シニアローンとメザニンローンの資金提供者は資金を全額回収できます。

出資金が手厚く入っているということは、メザニンローン出し手(私たち)にとって、それだけ価格下落時のクッションが大きいことを示します。

つまり、物件価格が下落する可能性がある投資対象でも、価格の下落幅が限定的であると判断できるのであれば、投資対象になりうるということです。

この部分をどのように判断するかが、投資家としての腕の見せどころでもあります。

そして最後に、これらのリスクを踏まえた上で「得られる利回りに納得できるか」によって、投資の可否を決定します。

投資対象のリスクが許容できても、それに見合うリターンが得られなければ意味がありません。

基本的には、リスクの高い投資案件ほど利回りは高くなり、低リスクで安全な案件は利回りが低いです。

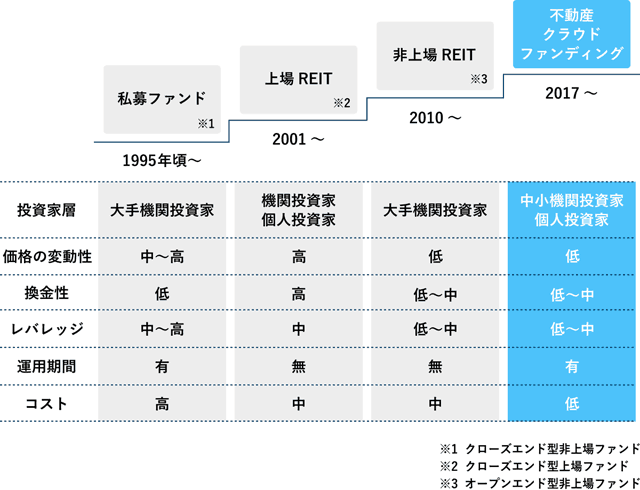

Jリートとの比較

出典:ビットリアルティ

投資用不動産を直接購入するには、多額の資金が必要だったり、物件の管理や契約に手間がかかります。

一方で、不動産ファンドへの出資は、資金を出すだけで済むため、管理や契約の手間がかかりません。こうした手続きは、すべてプロが代行してくれます。

不動産ファンドには様々な形態がありますが、私たち個人投資家向けの商品では「上場REIT(Jリート)」が一般的です。

非上場リートや私募ファンドは、最低でも1億円以上の投資が必要である場合が多く、主に機関投資家向けの商品です。

Jリートと、ビットリアルティ(不動産クラウドファンディング)の大きな違いは、価格変動がないという点に尽きます。

Jリートはいつでも自由に売買できますが、日々の価格変動があるために、価格が下がると売りにくくなります。

しかし、不動産クラウドファンディングの場合は、日々の価格変動がないので、心理的に安心できます。(その分、換金性は低いですが)

また、上記の表によると、

- Jリートに比べてレバレッジが低め

- 一定の運用期間が設けられている

といった違いがあることもわかります。

また、忘れてはならない大きなポイントは、

- Jリート:出資者として参加

- ビットリアルティ:融資者(メザニンローン)で参加

という点です。

上記で説明したとおり、ビットリアルティは融資(メザニンローン)で物件に投資することになりますので、Jリートと比較して分配金の利回りは低くなると思われます。(その分、安全性は高くなります)

上記の図を見る限り、ビットリアルティは個人投資家だけでなく、中小規模の機関投資家にも商品を販売していく方針のようですね。

ビットリアルティはソーシャルレンディングの一種なので、大きな違いはありません。(オーナーズブックと同様であることは先ほど述べた通りです)

ただし、不動産投資に特化した「不動産クラウドファンディング」なので、ソーシャルレンディング「maneo(マネオ)」などのように投資対象が不透明であるということはありません。

ビットリアルティが倒産した場合は?

ソーシャルレンディング投資で注意すべき点として、業者の倒産リスクがあげられます。

私たち投資家から預かったお金は原則、分別管理されているので安心です。しかし、業者が破綻した場合はそのような資金であっても、破産管財人の管理対象になるため、返金されない場合があります。

ビットリアルティはこうした問題を解決するため、出資金を直接、信託口座に入金する仕組みを導入しています。

この仕組みによって、もしビットリアルティが破綻した場合でも、私たちの資産は安全に守られます。

投資家の皆さまには、直接、出資金を信託口座に入金して頂き、bitREALTYは入出金の確認のみを行います。

そのため、投資家の皆さまの資金は、bitREALTYのクレジットリスクから完全に隔離されます。

そして、投資家の皆さまの資金は、実物資産そのものや不動産事業会社ではなく、実物資産が証券化されたファンド(投資商品)に投資されます。

bitREALTYでは、各ファンド(投資商品)ごとに別々に口座を開設します。投資家の皆さまの資産は、信託口座からファンドの口座へ振り込まれ、そこで分別管理されます。

つまり、皆さまの資金は、bitREALTYの口座を一切経由せず、投資商品ごとの口座に、信託口座から直接預け入れられます。

また、ファンドが投資する不動産物件はSPC(特別目的会社)によって管理されているので、関連企業の倒産リスクの影響を受けません。

つまり、私たち投資家が背負うリスクは、投資対象の価格下落などに限定されているということです。

仕組みがきちんと整っている安心感もありますし、そもそもケネディクスとNRI(野村総合研究所)によって設立されている会社なので、倒産リスクは極めて低いと思われます。

言い方は悪いですが、他のソーシャルレンディング業者とは「格」が違いますし、取扱物件の規模感もまったく違うものになるでしょう。

こうした違いは、最低投資額を100万円に設定していることにも表れていますね。

また、ビットリアルティでは申し込みから8日間はクーリングオフが可能です。

手数料は当面無料

ビットリアルティの利用にかかる手数料は以下の2点のみです。

- 入金手数料:自己負担

- 出金手数料:有料(自己負担)

入金手数料は、他行あて振込手数料0円のネット銀行などを利用することで無料にできます。(GMOあおぞらネット銀行がおすすめです)

また、出金手数料は将来的に有料になりますが、当面は無料(ビットリアルティが負担)となっています。

その他の手数料はかかりません。

投資した不動産を管理するため、テナントの募集や不動産管理の費用などは存在しますが、これらの費用は無視できます。

なぜなら、私たち投資家は「融資」として資金提供するため、利回りはあらかじめ固定されているからです。

ソーシャルレンディングでは、「貸付」と「出資」どちらの方法で資金提供するのか理解しておくことが大切です。

貸付の場合、運用期間や利回り(金利)は固定されます。出資の場合は、リターンが変動し、よりハイリスクとなります。

「出資」案件の場合、「キャピタル重視型」や「エクイティへの投資」と表記されていることが多いです。

なお、ビットリアルティでは現在「貸付」案件のみを取り扱っています。

管理人の視点

信用面では「真打」と言えるソーシャルレンディング業者(不動産クラウドファンディング業者)が登場したと感じています。

取扱い物件の規模も大きくなることが予想されるので、これまでソーシャルレンディングに億単位の資金を入れにくかった個人投資家でも、本格的な投資商品として検討できるのではないでしょうか。

株式・債券の代替資産(オルタナティブ資産)として、日本でも本格的にメザニンローンへの投資が普及すると思われます。

ただ、募集される物件の質については、注意しなければならないと感じています。

ビットリアルティは、ケネディクスとNRI(野村総合研究所)が共同で設立した会社です。倒産リスクは極めて小さいと思いますし、仕組みや透明性もきちんとしています。

しかし、だからといって募集されるすべての案件が安全とは限らないということです。

ソーシャルレンディング業者は「プロが目利きした物件」と謳っており、それは事実です。

しかし一方で、運用資産規模を拡大することが、ビットリアルティにとっての利益にもなりますので、「良いとは言えない投資案件が募集される可能性」は常に存在します。

大企業の子会社が運営しているからと言って安心せず、募集案件を1件ずつ慎重に検討してこそ、この投資商品で長期的なリターンが得られるのです。

常に疑いの目を持ちながら、しっかりと投資判断を下していく姿勢が、投資家を危険から守ります。

もし投資した不動産の価格が下落し、損失を被ってしまっても、それは投資家の自己責任だということを忘れてはなりません。

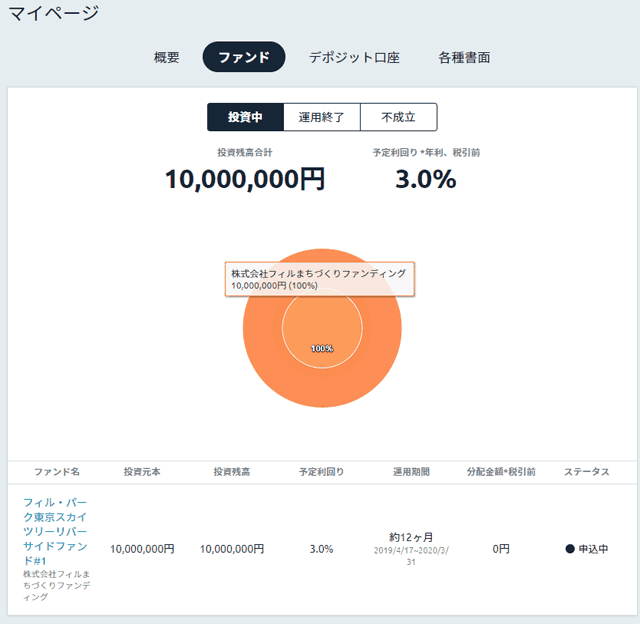

「レム六本木ビル:第1回ローンファンド」に管理人も投資しました。

想定利回りは2.3%と低めですが、確実性の高い案件と判断しました。

あわせて読みたい:

ソーシャルレンディング初心者が心得ておくべき7つの攻略法

レム六本木ビル:第1回ローンファンド

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント