書籍「勝者のポートフォリオ運用」を読んで学んだこと、プロが資産運用で得た答えとは

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

書籍「勝者のポートフォリオ運用 ― 投資政策からオルタナティブ投資まで」を読みました。

2003年に発売されたこの本は、「資産運用の良書」として有名なのですが、残念ながらすでに廃盤となっており、現在は中古本しか入手できません。

中古市場ではプレミアム価格がついており、私自身も18,000円くらいで買いました。

「プレミアム化している本は買いにくい」という方も多いと思うのですが、実際に読んでみると学べる点が多かったので、この記事では本書で得た気づきをまとめたいと思います。

内容はやや上級者向けで、そもそも「年金や大学等の基金運用者に向けて書かれたもの」なので、初心者の方が読んでも理解するのが難しいと思います。(この記事は初心者が理解できるように噛み砕いて解説します)

逆に、年金や大学等の基金の運用担当者にとっては、高いお金を払ってでも必読すべき一冊だと思いました。

イェール大学の基金運用で年率17%のリターンを達成

著者の「デイビッド・スエンセン」という人は当時、米イェール大学基金で運用を担当していたファンドマネージャーです。

大学は、

- 卒業生などから寄付金を集めて

- 集めたお金を運用して増やし

- 教育に投資して優秀な人材を育てる

というサイクルで運営されています。

毎年流入する寄付金は多い年もあれば少ない年もある「不安定な収入源」です。寄付金だけに頼っていると、教育への継続的な投資ができません。

こうした問題を解決するために、集めたお金を資産運用で増やします。良い運用結果が得られ、資産運用から多くの利益が得られるほど、教育へ積極的に投資ができるため、より優秀な人を育てることができます。

大学を卒業した優秀な人材が社会で活躍することで、大学はさらに多くの寄付金の流入を期待できますし、世の中に優秀な人が増えればそれだけ、社会もより良くなっていくはずです。

しかし、巨額の基金を運用するのは簡単ではなく、現実問題として、運用に失敗している大学も少なくありません。

もし運用に失敗してしまえば、大学は教育に投資することが難しくなり、持続性すら危ぶまれてしまいます。

また、外部の資金提供者の支援に頼ると、独立性を保った大学経営ができなくなる問題もあります。(本書ではこのあたりの例についても詳しく述べています)

そのような状況で、デイビッド・スエンセンの率いるイェール大学基金は、20年にわたって年率17%のリターンを達成しました。

投資のまるばつ「投資で年利20%のリターンを出し続けるのは簡単なことである」で過去に書きましたが、年率20%近いリターンを継続するのは、並大抵のことではありません。

補足しておきますが、「20年間にわたって年率17%」とは、単年度の結果はマイナスになることもあるものの、平均すると1年あたり17%の複利リターンになったことを意味します。

100万円が2,311万円になる計算なので、20年で運用資産を約23倍にしたということですね。

大学の基金のような巨額の資産規模で、これだけのリターンを達成するのは至難の業です。

まして、大切なお金を預かる立場なので、リスクに最大限配慮した上での結果だと考えると、当時のイェール大学基金の運用力がいかに高いかがわかります。

本書「勝者のポートフォリオ運用」は、イェール大学がどのように考えて基金を運用し、優秀な結果を出すことができたかについてまとめたものです。

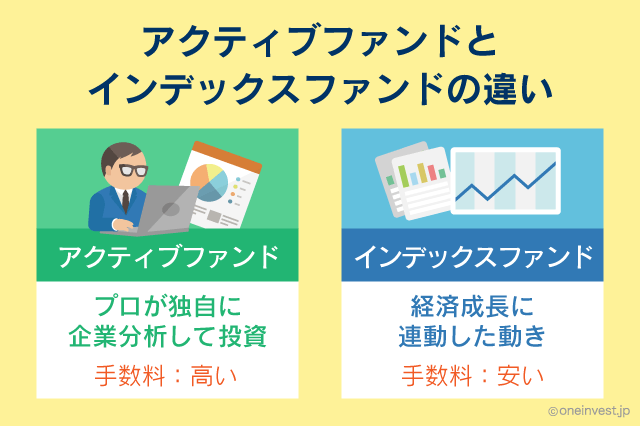

インデックス運用とアクティブ運用

資産運用の方法には大きく分けて、

- インデックス運用(パッシブ運用)

- アクティブ運用

の2つが存在します。

「インデックス運用(パッシブ運用)」とは、ベンチマーク指数と同等の成果を狙う運用方法です。わかりやすく言うと、常に平均点が取れる運用方法のことです。

インデックス運用は、必ず平均点が取れる優れた運用方法なので、ベンチマークに勝つこともなければ、負けることもありません。

ベンチマークというのは、日本株式ならTOPIX(東証株価指数)、米国株式ならS&P500のような、指数のことを指します。

資産運用の結果は、ベンチマークを上回ったか?下回ったか?で測るのが普通です。

もし、年間5%のリターンを得ても、TOPIXが年間7%上昇している場合、ベンチマークを2%下回るため、「運用は失敗」と判断されてしまうのです。

対して「アクティブ運用」はベンチマークを上回る成果を狙った運用方法です。

ベンチマークに対して「勝つか負けるか」の勝負を挑むため、結果としてアクティブ運用者は少数の「勝者」と多数の「敗者」に分かれます。

- インデックス(パッシブ)運用

- ベンチマークに対して、必ず平均点が取れる運用方法。運用に係る手数料が低い。

- アクティブ運用

- ベンチマークに対して、少数の「勝者」と多数の「敗者」を生み出す運用方法。運用に係る手数料が高い。

効率的な市場でのアクティブ運用は難しい

アクティブ運用は、言い換えると「市場の非効率を見つける手法」なので、非効率な部分がない「効率的な市場」では勝つことができません。

市場が効率的になるほど、アクティブ運用の付け入る余地はなくなり、「勝者」になるための難易度が上がるのです。

著者のデイビッド・スエンセンによれば、「債券市場」は最も効率的であり、「株式市場」も比較的、効率的であるとしています。

理由として、債券市場や株式市場は、公開市場で価格形成がなされており、流動性が高い市場だからです。

もし私たちが、株式市場で非効率性を見つけるとするならば、

- 時間軸を極端に短くする(デイトレなど)

- アナリストが分析できない小型株を狙う

- 時間軸を極端に長くする

といった方法しかありません。

多くの機関投資家に調べつくされており、流動性が高い大型株を一般的な時間軸で取引しても、インデックス運用のリターンを上回ることは難しいでしょう。

一方で、公開市場が存在せず適切な価格形成と流動性が提供されない「プライベート・エクイティ」や「ベンチャー・キャピタル」、「絶対リターン(アービトラージなど)」といった手法には、アクティブ運用の機会が豊富だと述べています。

こうした投資先を総称して「オルタナティブ投資」と言います。

オルタナティブ投資はこれまで、一部の機関投資家向けの商品でしたが、将来的に様々な形で、個人投資家にも投資できるチャンスがやってくると思います。

イェール大学は結果として、オルタナティブ投資で大きなリターンを築きました。

しかし、将来、個人投資家が「オルタナティブ」に投資できるチャンスがやってきても、そうした投資先に資金を投入すべきかどうかは疑問が残ります。

オルタナティブ投資で勝つのは難しい

「プライベート・エクイティ」や「ベンチャー・キャピタル」、「絶対リターン(アービトラージなど)」への投資機会がやってきても、短絡的に飛びつくべきではありません。

なぜなら、こうした投資先は「アクティブ運用の機会があるのは事実だが、多くの投資家が資金を投入して失敗している」という事実があるからです。

本書「勝者のポートフォリオ運用」でもデータを用いて解説されていますが、平均するとオルタナティブ投資は株式のインデックス運用以下の結果しか残せていません。

その理由は、

- 高すぎる運用者への報酬

- 少数の勝者と多数の敗者を生み出すアクティブ運用の世界

にあります。

- プライベート・エクイティに投資して企業再生する

- ベンチャー・キャピタルで未来のメガベンチャーに投資する

- 絶対リターン手法で下げ相場でも勝てる

このような内容でオルタナティブ投資の誘いがくると、「投資しただけで巨額の利益が得られそうな匂いがする」と感じる方もいるかもしれません。

「プライベート・エクイティ」や「ベンチャー・キャピタル」という名前を聞くと、それだけでとても優秀な人が運用者であるかのような錯覚を覚えますし、一般的ではない投資機会に目を奪われる個人投資家も少なくないはずです。

最近は「ベンチャーキャピタル = 儲かる」という風潮がありますが、正確には「儲かる可能性(機会)がある」という表現が正しく、平均以下のリターンしか生み出せないVCも山ほど存在するのです。

このような謳い文句で投資の誘いが来ても、オルタナティブの世界ではごく一部のファンドだけが圧倒的なリターンを生み、多くのファンドは株式インデックス以下の結果しか残せないという事実を忘れてはいけません。

そして、「ごく一部の圧倒的なリターンを生むオルタナティブファンド」は、イェール大学のような圧倒的な資本力と人材を持つ機関投資家が、血眼になって探し続けています。

私たち個人投資家は、将来オルタナティブ投資への機会を得るかもしれませんが、「圧倒的な結果を出すごく少数のオルタナティブファンドに投資する機会」はこれからも訪れることはないでしょう。

あくまでも管理人の意見ですが、ここ数年で個人投資家を食い物にする作為的な投資商品が増えたと感じています。

一例をあげると、2017年に盛り上がった仮想通貨(ビットコイン)相場では、取引高の大半が仮想通貨FX(証拠金取引)で行われていました。

しかし、業界大手のビットフライヤーFXでは、建玉に対して1日あたり0.04%のスワップポイントを徴収しており、これは年率換算すると14.6%に相当します。

つまり、ビットフライヤーFXを利用していた人は、消費者金融なみの年14.6%で借金して博打売っているようなものであり、逆にビットフライヤー側はレバレッジのかかった取引所の流通金額に対して年率14.6%の利回りで利益が入る状態にあったのです。

当時、ビットフライヤーFXで取引をしている人はとても多かったのですが、この事実はあまり知られていません。

こうした「穴」を見えにくくしている投資商品は、これからますます増えていくと思います。

個人投資家も、自分自身で投資商品の良し悪しを判断できる力を身につけることが大切です。

ここまでの内容の結論をまとめると、

- 効率的な市場

- インデックス運用(パッシブ運用)が最適解である。

- 非効率な市場

- アクティブ運用が最適解であるが、一般的に非効率な市場であると言われている「オルタナティブ投資」で個人投資家が結果を出すのは極めて難しい。

となります。

もし私たち個人投資家にチャンスがあるとすれば、それは「非効率な市場」を自分自身で見つけ出すことでしょう。

そして何よりも重要なのは、非効率な市場を見つけてアクティブ運用の機会を得ても、そこで勝ってはじめてインデックス運用を超えるリターンが得られるということです。

債券は防御の手段として使う

一般的には、株式、債券をバランスよく持つのが良いと言われており、当サイトでもそのように解説していることがあります。

しかし、デイビッド・スエンセンは、「債券は防御の資産として割り切るべき」だという意見を述べています。

債券はインフレに弱い資産です。しかし、デフレや不況では力を発揮します。

債券で利益を狙うというよりも、デフレや不況が来た時でも安定した利回りを得るための「防御」の資産として、

- 高格付け

- 長期

- 繰り上げ償還条項がない

債券を持っておく程度で良いと言っています。これらの条件を満たしているのは、米国国債や日本国債などです。

債券ポートフォリオを組む場合、多くの運用者が「社債」「モーゲージ債」「外国債券」へと投資先を広げます。

しかし、こうしたリスクのある債券に投資することは「債券は防御の手段として割り切る」という目的を逸脱することになるため、著者は推奨していません。

世界経済が後退し、本格的な不況が来ると「質への逃避」が起こり、このときの防衛資産として求められるのは「国債」だけだからです。

もっとも、日本国債は現在、マイナス金利でほとんど利回りがない状態なので、投資妙味は薄いと思います。

また、著者によると「金(GOLD)」への投資も、米国国債やインフレ率以下のリターンしかもたらしていないとのことです。

2002年6月末時点のイェール大学のポートフォリオでも、債券の投資比率は10%程度にとどまっており、国内外の株式が27.5%、不動産が20%となっています。(オルタナティブへの投資比率が42.5%と最も高い)

デイビッド・スエンセンは、「株式への投資比率が高くなるのは自然の成り行き」と言っています。

真摯な長期の投資家が資産配分政策について考える際、株式の保有と分散の原則が根幹を成す。

過去の経験とファイナンス理論は、いずれも株式の保有が債券の保有よりも、高いリターンをもたらすという結論を示している。

組織の事業に対し、高水準かつ持続可能な支援をしたいと願うのであれば、株式に対してかなりの配分を行うことは、自然の成り行きである。

文字数の関係で説明はこの程度にとどめておきます。

本書ではその他にも、不動産投資がインフレヘッジとして機能するのは需要と供給がバランスする時だけ。など、様々な資産クラスについて本質的な意見を述べています。

2021年2月15日:更新

廃盤となっていた「勝者のポートフォリオ運用」が、パンローリング社より改訂訳版としてリリースされました。

タイトルが「イェール大学流投資戦略 低リスク・高リターンを目指すポートフォリオの構築」となっていますが、原書は同じものです。

心に残った一節

最後に、私が「勝者のポートフォリオ運用」を読んで特に気になった一節を紹介します。

人間が生まれながらにして持っている「近視眼的な思考」に対する問題を提起している442ページの内容です。

もしかすると、人間は生まれつき、短期的要因が長期的思考を圧倒するようにできているのかもしれない。

早く成果をあげたいとか、他人に勝ちたいと思った途端、人間が見渡すことのできる地平は急速に縮んでしまうのである。

目にみえる成果を出したいという人間の欲望は、しばしば、近視眼的な投資につながってしまう。

短期的な成果を追いかける者は、必ず挫折する。市場は効率的なので「楽な儲け話」など存在しないのである。

四半期ごとに市場に勝とうとする運用者は、短期的には解消しそうにない価格の歪みを見送ってしまうことになるので、長期的な予想に基づいて投資するごく少数の投資家に絶好の買い場を与えてしまうのである。

投資家は真の長期投資によって投資機会を劇的に拡大し、短期のプレイヤーの非合理性を逆手にとって利益をあげる。

しかし、長期投資は本質的に高いリスク特性を有するので、成功する組織は長期投資に付随するリスクに適切に対処するための仕組みを整えている。

人はつい、短期的な利益に目を奪われてしまいがちです。

「木を見て森を見ず」という言葉がありますが、目線が近くなると、大きな視点で物事を見ることが難しくなります。

こうした特性は、人生・ビジネス、そして投資にも共通していると私は思います。

そして、特に投資の世界では「短期的な利益に目を奪われがちな人間の特性」に気づいていて、それをうまく利用する悪い人々が少なからず存在する。

結果的に「すぐ儲けたい、短期的に利益を得たい」と考える人は格好の「カモ」になってしまい、いつまで経っても目の前のニンジンにありつけない状況になるのです。

もちろん、デイトレードのように短期トレーディングで利益をあげる手法も存在し、実際にそうしたやり方で勝ち続けている人もたくさんいます。

しかし、デイトレは運用資産が大きくなると難しくなりますし、ゼロサムゲーム(お金の奪い合い)なので、本当に優秀な少数の人しか生き残れません。

私もそうですが、特別な才能を持っていない普通の人は、やはり長期的な視点で勝負する方が、理にかなっています。

次の記事は、ウォーレン・バフェットの相棒であるチャーリー・マンガーの視点について書いた記事です。

バークシャー・ハサウェイの副会長を務めるチャーリー・マンガーは、ビル・ゲイツが「最も幅広い知識を持つ」と評価する人物です。

あわせて読みたい:

チャーリー・マンガーの頭の中、ゲイツが「最も幅広い知識を持つ」と称する男

最近読んだ投資本の中では、ハワード・マークスの「市場サイクルを極める」も良かったです。本書の解説は下記の記事で行っています。

あわせて読みたい:

ハワード・マークス「市場サイクルを極める」を読んで学んだこと

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント