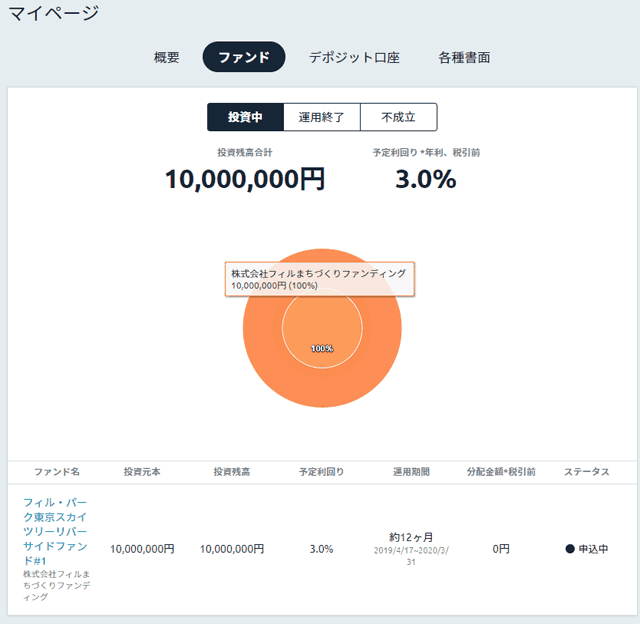

Fundsの「フィルまちづくりファンディング」に1,000万円投資しました

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

先日、貸付ファンドのオンラインマーケット「Funds(ファンズ)」で募集していた、フィル・パーク東京スカイツリーリバーサイドファンド#1に1,000万円を投資しました。

運用期間12ヶ月・利回り3.0%の投資案件で、担保はありませんが上場企業による連帯保証がついています。

募集金額は1億円でしたが、募集開始後1分39秒で完売し、329人の投資家がこのファンドに投資を行いました。

平均すると1人あたりの投資額は約26万円ですので、私の投資額である1,000万円は、平均をかなり上回っていることがわかります。

私は株式投資を主戦場とする投資家なのですが、ここ最近は株式市場の雲行きが怪しく、資金の一部を引き上げています。

株式市場から引き上げたお金は待機資金として現金や定期預金、または債券といった安全な資産で運用するのが普通ですが、現状は預金に利息はほとんどつかない状況です。

このような中で、ややリスクはあるものの、一定の利回りが狙えるFundsのような投資商品が、新たな投資先候補となってきました。

この記事では、私が「フィル・パーク東京スカイツリーリバーサイドファンド」に投資した理由と、Fundsのリスクについて、わかりやすく解説します。

少し長いのですが、おそらく多くのソーシャルレンディング・クラウドファンディング系のブログよりも、かなり役立つ内容になっているはずです。

目次

フィル・パークのファンドに投資した理由

Fundsでは、過去に複数のファンドの募集が行われていますが、私が「安全だ」と確信できたのはこの案件がはじめてです。(第1号案件として募集された3案件は、口座開設が間に合わなかったので投資を検討できませんでした)

というのも、冒頭でお伝えしたとおり、私にとってのFundsの利用目的は「(主戦場である)株式投資の待機資金の運用先」であるため、利回りよりも安全性を重視しているからです。

ソーシャルレンディングやクラウドファンディングを主戦場にしている投資家にとっては、より高利回りでリスクの高い案件も投資対象になると思います。

しかし、私は上記の理由があるために、かなり厳しめに投資判断を下しています。

ハイリスクなものからローリスクなものまで、幅広く選択できる機会を投資家に提供してくれるという点が、Fundsの良い点だと感じています。

私のような投資家にとって、Fundsは

- 返済期限が決まっている

- ローリスク・ミドルリターンな案件がある

- 少額から投資できる

という点で、利用メリットの大きい投資商品だと考えています。

関連企業からリスク分析を行う

投資案件のリスクを見極める上では、

- どのような企業が関わっている案件なのか

- どの部分にリスクがあるのか

を自分自身で調査することが大切です。

ソーシャルレンディング・クラウドファンディングにおいては、多くのブログ等で解説が行われていますが、「ブロガーが安全だと言っている」という第三者の意見を参考に投資判断を下すのは危険です。

成功も失敗も、あくまでも自分自身の分析によって判断することが重要だということを、あらかじめお伝えしておきます。

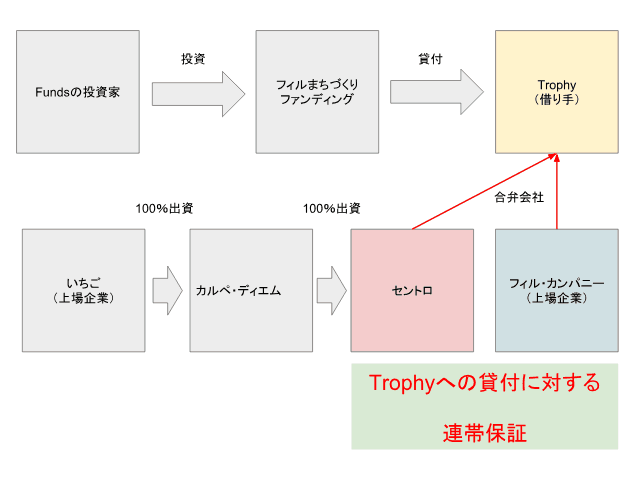

今回、私が投資した「フィル・パーク東京スカイツリーリバーサイドファンド」には以下の企業が関わっています。

- 株式会社フィルまちづくりファンディング

- 株式会社Trophy

- 株式会社フィル・カンパニー

- 株式会社セントロ

- 合同会社カルペ・ディエム

- いちご株式会社

- 株式会社クラウドポート

数が多いのですが、1件ずつ見ていけば、さほど難しい作業ではありません。初心者でも3分あればすぐに理解できます。

株式会社フィルまちづくりファンディング

株式会社フィルまちづくりファンディングは、Fundsの募集案件を作るためだけに設立された会社です。

- 設立日:2019年3月5日

- 資本金:300万円

となっており、設立が浅く資本金も少ないのですが、Fundsにおいて、投資家と貸付先との資金の橋渡しをするだけの会社なのでリスクはありません。

実質的には事業を行わない、ペーパーカンパニーのような感じです。

フィルまちづくりファンディングは、今回の貸付先となる「株式会社Trophy」の完全子会社(100%子会社)です。

私たちの投資資金は一旦、フィルまちづくりファンディング社に流れますが、そこで滞留することなく、すぐにTrophy社(貸付先)へと流れます。

ちなみに、フィルまちづくりファンディング社が倒産した場合は、投資金額は返ってきません。

しかし、上記の内容からも、フィルまちづくりファンディング社が倒産する要因は、

- フィルまちづくりファンディング社で不正が行われる

- Trophy社で不正が行われる

- Trophy社が倒産する

に限定されるため、倒産の可能性は低いです。

Trophy社の倒産は、今回の投資案件のリスク要因でもありますのでゼロとは言い切れません。

しかし、Trophy社は上場企業の関連会社ですので、不正が行われる可能性は低いと考えています。(100%とは言い切れませんが)

万が一不正があった場合でも、訴訟によって親会社(上場企業)による弁済が期待できるため、不正によってこの会社が倒産する可能性は考えにくいです。

今回、私が投資したのはフィルまちづくりファンディングの第1号案件です。

これからも、フィルまちづくりファンディング社を起点とした新規の投資案件が、Fundsで続々と募集されると思われます。

株式会社Trophy

株式会社Trophyは、今回のファンドで集めたお金の「借り手(貸付先)」です。

- 設立日:2018年10月17日

- 資本金:9,000万円

- 事業内容:フィル・パークの開発・運用・販売

- 株主:フィル・カンパニー(50%)・セントロ(50%)

2018年12月期の業績は以下の通りです。この情報はFundsの募集要項で入手できます。

| 貸借対照表(BS) | 金額(千円) |

|---|---|

| 資本金 | 90,000 |

| 総資産 | 179,173 |

| 総負債 | 377 |

| 純資産 | 178,795 |

| 損益計算書(PL) | 金額(千円) |

|---|---|

| 売上高 | 0 |

| 営業損益 | -1,156 |

| 経常損益 | -1,156 |

| 当期純利益 | -1,204 |

一見すると「赤字の会社」に見えますが、この会社も2018年10月に設立したばかりで、売上実績がまだありません。

会社設立などで支払った諸経費が赤字の要因となっており、Fundsの資金を活用して行う今回の事業が第1号案件になると思われます。

株主を見るとわかりますが、Trophy社は、株式会社フィル・カンパニー(上場企業)と株式会社セントロが半分ずつ出資して設立した合弁会社(ジョイントベンチャー)です。

フィル・カンパニーは上場企業ですので、Trophy社の設立目的等については詳しく開示されています。

フィル・カンパニーが展開しているフィル・パーク(駐車場の上に商業施設を建てるというユニークな物件)の開発・運用・販売が、Trophy社の主な事業です。

今回、Fundsで募集した「フィル・パーク東京スカイツリーリバーサイドファンド」で集めた資金は、フィル・カンパニーが建設した物件を購入するための資金として使います。

親会社の物件をTrophy社が買い取り、客付け等をして、自社にて運用または第三者へ再販するという計画です。

Fundsでは、今回の不動産事業そのものが上手くいかなくても、Trophy社はFundsで集めたお金を返済しなければならない仕組みとなっています。

不動産事業がうまくいかない場合に返済義務を追わない仕組みを「ノンリコースローン」といいますが、今回は不動産事業の成功・失敗に関係なく、Trophy社は借りたお金を返済しなくてはならない「リコースローン」となります。

株式会社フィル・カンパニー

株式会社フィル・カンパニーは上場企業です。Trophy社に50%出資しており、今回の投資において連帯保証を負っている会社です。

先ほど少し述べましたが、フィル・カンパニーは駐車場の上に空中店舗を建設するというユニークな手法で成長している会社です。

フィル社が手がける「フィルパーク」の評価は高く、受注残高も良好です。

もちろん、「上場企業だから」という理由だけで安全だと考えるのは危険です。

フィル・カンパニーの直近の業績を見るのはもちろんですが、私は主に下記の点に注目し、安全度を判断しました。

- 直近の業績が好調に推移している

- 自己資本比率が約50%と同業界においては高め

- 売上・利益ともに黒字で拡大基調にある

- キャッシュフローの黒字が継続基調にある

- 上場後に日本郵政キャピタルから出資を受けている

などなど。これらの情報は、会社四季報でほぼ得られます。

今回の投資案件では、Trophy社が倒産した場合でも、フィル・カンパニーによる連帯保証がついているという安心材料があります。

また、12ヶ月で返済を迎える案件なので、上記の業績動向からも、この先12ヶ月以内にフィル・カンパニーが倒産する可能性は極めて低いと判断しました。

株式会社セントロ

株式会社セントロは、不動産関連の事業を手がけている会社です。会社の設立年月日は2000年4月13日なので、約19年の営業実績があります。

セントロ社は未上場ですが、Trophy社に50%出資していて、今回の投資案件においてはフィル・カンパニーと同じく連帯保証を負っている会社です。

2018年3月期の業績は以下の通りです。この情報はFundsの募集要項で入手できます。

| 貸借対照表(BS) | 金額(千円) |

|---|---|

| 資本金 | 30,000 |

| 総資産 | 5,360,337 |

| 総負債 | 3,449,321 |

| 純資産 | 1,911,016 |

| 損益計算書(PL) | 金額(千円) |

|---|---|

| 売上高 | 2,460,722 |

| 営業損益 | 281,040 |

| 経常損益 | 222,282 |

| 当期純利益 | 80,628 |

営業年数が長いだけあって、19億円の純資産を有しており、かつ2.8億円の営業黒字を計上しています。

ちなみに、先ほどのTrophy社設立の開示情報にセントロ社の過去3年の業績が記載されています。

安定した売上・営業黒字を計上しており、悪い会社ではないことがわかります。

というのも、このセントロという会社は、事実上「いちご株式会社」の完全子会社(100%子会社)なのです。

上記の開示資料に目を通してみると、

- セントロ社の100%株主は「合同会社カルペ・ディエム」である

- 合同会社カルペ・ディエムの100%株主は「いちご株式会社」である

ことがわかります。資料には下記のように記載があります。

合同会社カルペ・ディエムは、株式会社セントロの株式を取得するために組成された会社で、いちごは合同会社カルペ・ディエムに匿名組合出資(100%)をしております。

「合同会社」は匿名組合出資などを行うときによく利用される構造です。合同会社だからといって危険だということは一切ありません。

また、「いちご株式会社」は一般的には知られていないと思いますが、実は不動産投資業界における大手の企業です。

「いちご」は上場企業であり、ざっくり言うとフィル・カンパニーの10倍ぐらい企業規模が大きい会社です。(ちなみに、「いちご」という社名は「一期一会」からとられています)

「フィル・パーク東京スカイツリーリバーサイドファンド#1」では、フィル・カンパニー社だけでなく、いちごグループのセントロ社による連帯保証も付けられています。

株式会社クラウドポート

上記に加えて、この案件を募集するFunds(株式会社クラウドポート)の存在もあります。

Fundsでは、口座に資金が滞留している期間が極めて短い構造になっています。

Fundsに滞留しているお金は「デポジット口座」に入っていますが、この口座内のお金は3ヶ月間ログインしなければ返金される仕組みです。

また、募集ファンドに応募して、デポジット口座の資金が貸付先に渡った後は、Fundsでは資金を管理しません。(案件が正常に稼働しているかどうかのモニタリングは行う)

「デポジット口座」にお金が残っている時に、株式会社クラウドポートが倒産すると、そのお金は返ってこない可能性があります。

しかし、クラウドポートが私たちの資金を預かる期間は極めて短いので、この点は大きなリスク要因ではありません。

なお、デポジット口座からの出金手数料は無料です。

投資判断の重要なポイント

今回の投資案件を見極める上で大切な点は以下の2つです。

今回が1号案件の取り組みであることや、フィル・カンパニー社の開示によるコミット具合からみても、Trophy社がすぐに倒産する可能性は低い。

業績が悪化しても、フィル・カンパニー社が救済する可能性も十分考えられる。

また、もし倒産したとしても、今回の投資案件には、フィル・カンパニー社とセントロ社の連帯保証がついている。

むしろ、Trophy社の倒産は親会社の倒産によって引き起こされる可能性の方が高い。

今回、親会社となるのはTrophy社に出資している

- フィル・カンパニー

- セントロ(いちごグループ)

の2社である。

この2社が両方とも倒産すると(Trophy社もそのあおりを受けて)投資額が返済されない可能性が高い。

しかし、「フィル・カンパニー」と「セントロ」は資本が完全に分離しており、かつ直近の業績も良好であることから、今後12ヶ月において2社がともに倒産する可能性は極めて低い。(ここが今回のポイント)

ソーシャルレンディング・クラウドファンディングでは「上場会社の保証があるから安心」という謳い文句があります。

しかし、「上場会社の保証」はあってないようなものであると考えておくことが大切です。

なぜかというと、上場会社が保証しているのは当該案件だけでなく、すでに膨大な債務保証を負っているのが普通だからです。

つまり、上場企業の保証付き投資案件は、その案件自体が返済遅延を起こした場合には救済される保証がありますが、保証を負っている上場企業自身が倒産すると、共倒れする可能性が高いです。

実際に倒産してしまう上場企業は毎年たくさんありますので、「上場企業だから倒産しない」という考えは危険です。

今回の投資案件においては、完全に資本の分離した上場企業(またはそれに類する関連会社)2社の保証があるという点がポイントです。

このような理由から、利回り3%の投資案件として妥当であると判断し、1,000万円の投資を実行しました。

投資金額の規模が大きめに思われるかもしれませんが、私はいわゆる「億り人」の投資家ですので、今回の1,000万円の投資額は、運用額全体でみると、大きくも小さくもない金額です。(具体的な運用額は公表していません)

決して、安全な投資案件だからと過信して、全力で資金を投入しているわけではないということをお伝えしておきます。

どれだけ安全だと思える投資にも、思わぬリスクは潜んでいるものです。

期待値がプラスになると思える投資対象に絞って、さらに分散投資をすることで、もし今回の投資で失敗しても、長期的には資産が増えるような資金マネジメントをすることが、何よりも大切です。

クリック合戦の危険性

Fundsのような人気の投資案件は、募集開始から数分で完売してしまうことが多いです。(他のソーシャルレンディング・クラウドファンディングの人気案件でも同じです)

SNSでは、募集の打ち切りがあまりに早いため「クリック合戦に負けてしまった」という意見もちらほら見かけます。

しかし私は「クリック合戦に負けた」という言葉が飛び交う、現在の状況はとても危険であると考えています。

1つの投資案件に対して、多くの投資家がクリック合戦を繰り広げる状況というのは、冷静であることを忘れ、バーゲンや催事に殺到している人々に似ています。

ソーシャルレンディング・クラウドファンディングの人気案件には多くの投資家が参加していますが、そのほとんどが自分自身で冷静に投資判断を下さず、周りの勢いに合わせて「祭り」に参加しているだけのような気がします。

「クリック合戦に勝ちたい」という思いが強すぎて、結果としてリスク・リターンの見合わない案件に足を踏み入れてしまっている。

そのような状況にならないためにも、募集案件は1件1件、自分の頭で冷静に精査していくことをおすすめします。

ちなみに、Fundsの中でもSNSやブログで人気のある「デュアルタップ」の案件は、個人的にはリスクが高い案件だと考えています。

クリック合戦に勝つコツ

とはいえ、今回のような魅力的な投資案件にも多くの投資家が殺到しますから、投資をするためにはクリック合戦に勝たなくてはなりません。

クリック合戦に勝つコツとして、以下の方法をまとめておきます。

- スマホではなくPCで操作する

- 時報を活用し募集開始時刻にすぐ応募する

- あらかじめ投資金額をコピーしておき、ペーストによって投資額を入力する

- 1ページずつ冷静に対処する(余裕で勝てるので焦らないこと)

例えば、1,000万円を投資しようと思った場合、0を連打することは時間ロスにつながります。

あらかじめ申込金額をコピーしておき、「貼り付け」をすればすぐに申込金額の入力が完了します。

また、金融商品は申し込み前に重要事項説明書などのチェックが必要になることも多いので、焦らず冷静に対処することがクリック合戦を制するコツかと思います。

これらの方法を駆使すれば、クリック合戦で負けることはまずありません。

Fundsのリスク要因

続いて、Fundsに投資する上で注意すべき点をまとめます。

これらも、多くのブログ等で述べられていない内容ですが、Fundsに限らず、ソーシャルレンディング・クラウドファンディングに投資する上ではとても大切なことです。

Funds(ファンズ)に限っては、個人的には「手数料の開示」を期待したいです。

一般的な債券の募集要項でも、手数料は公開されているのが普通ですので、このあたりの透明度が上がるとさらに良いと感じます。

資金の待機期間が長い

これは、Fundsやソーシャルレンディング全般に言えることなのですが、「募集開始(入金)から投資実行まで」と「投資終了(償還)から口座への払い戻しまで」の期間が結構長いです。

この記事では、この期間を「待機期間」と呼びます。

当然ながら、待機期間には利息は付きませんので、私たち投資家にとっては、実際の利益は表記利回りよりも下がります。

今回私が投資した、「フィル・パーク東京スカイツリーリバーサイドファンド」では、投資スケジュールは以下のようになっています。

まず、募集開始日は2019年3月27日です。募集1日目で締切となるケースがほとんどですので、遅くともこの日には入金が必要です。

しかし、実際に運用が開始されるのは2019年4月17日なので、利息のつかない待機期間が21日ある計算です。

その後も、3ヶ月ごとに利払いは行われますが、締め日と分配金の利払日には約25日程度のタイムラグがあります。

| 項目 | 締め日 | 運用日数 | 分配予定日 |

|---|---|---|---|

| 分配日(1回目) | 2019/6/30 | 74日 | 2019/7/25 |

| 分配日(2回目) | 2019/9/30 | 92日 | 2019/10/25 |

| 分配日(3回目) | 2019/12/31 | 92日 | 2020/1/24 |

| 分配日(4回目・償還) | 2020/3/31 | 91日 | 2020/4/24 |

Fundsでは、募集要項の利回りを年率で記載しています。

しかし、上記の待機期間を踏まえた上で投資収益を計算するには、IRR(内部収益率)を使うことをおすすめします。

IRRとは、投資商品の複利リターンを計算する手法です。IRR法を使うことで、収益率を他の投資商品と正しく比較することができます。

1年以内の短期の投資案件ではエクセルのXIRR関数を使うのが一般的です。

参照:クラウドファンディング投資にも使えるXIRR関数の簡単な使い方

利回り3%の案件に1,000万円を投じて12ヶ月運用した場合、税引前で30万円の利益を得ることができます。(実際の運用期間は2019/4/17~2020/3/31なので、349日の運用で286,849円の税引前利益が得られる計算です)

上記の内容を踏まえてIRRを計算すると、年率3%の投資案件であっても、IRRは2.68%になってしまいます。

年率3%の投資案件のIRRが2.68%に目減りする理由はすべて、

- 入金から運用開始までの待機期間

- 締め日から分配予定日までの待機期間

- 運用終了から払い戻し(償還)までの待機期間

の影響によるものです。

仮に、入金と同時に運用が開始され、3ヶ月に1度の締め日に分配金が支払われ、運用終了と同時に分配金が払い戻される場合、IRRは3.03%になります。(定期預金と同じ)

ソーシャルレンディングは一見すると高利回りに見えるのですが、銀行預金と違って「待機期間による影響(運用効率のロス)」があることを忘れてはいけません。

現在、Fundsをはじめとする、あらゆるソーシャルレンディング・クラウドファンディングはこの影響を免れることができていません。

もしこの問題が解決できれば、それだけでもその業者を利用する価値が飛躍的に上がります。

なぜなら、利回りが高くても待機期間が長いA社よりも、利回りが低いが待機期間がないB社の方が、IRRで見た投資収益率は高くなる場合があるからです。

投資案件の収益率は、待機期間も含めたIRRで計算する。

記載されている利回りが、「単純な年率利回り」なのか「IRR」なのか確認すること。

※Fundsは年率利回りで表記されていますが、ビットリアルティやクラウドリアルティはIRRで利回りが表記されています。

なお、「待機期間」はいずれの業者でも考慮されていないため、自分自身で計算する必要があります。

早期償還(繰り上げ返済)がある

![]()

これも、多くのブログ等で言及されていない内容なのですが、Fundsの投資案件は早期償還(繰り上げ返済)が行われる可能性があります。

予定より早く元本が償還されることはありますか

出資対象事業の進捗次第で、元本の全部又は一部が予定より早く償還される場合があります。

この場合、早期償還による運用期間の短縮に伴い、出資対象事業から生じる利益が減少し、結果として、お客様への配当額が減少する可能性があります。

Fundsの公式サイトより引用

早期償還は、多くのソーシャルレンディング・クラウドファンディングでも、よく行われています。(一部のソーシャルレンディング業者に限っては、この条件が悪用されているといった方が正しいかもしれない)

今回私が投資した「フィル・パーク東京スカイツリーリバーサイドファンド」も、満期(償還日)まで借り続けてくれるかもしれませんし、物件が第三者に売却できた段階で繰り上げ償還される可能性もあります。

もし、早期償還が行われるとどうなってしまうのか。

繰り上げ返済が行われた場合、IRRはさらに目減りします。

仮に、今回の投資案件が分配予定日(1回目)である2019年7月25日に、元本を含めて早期償還された場合は、IRRは1.86%になってしまいます。

当初見込んでいた2.68%のIRRと比べて、投資収益率は大きく落ち込んでしまう結果となります。

なぜこのようなことが起こるのかというと、早期償還によって「運用日数」が短くなると、それだけ「利益を生まない待機期間の割合」が大きくなるからです。

極端ですが、「待機期間(入金から投資開始までの期間、投資終了から払い戻しまでの期間のこと)」が30日あるにも関わらず、早期償還によって実際の運用が3日しか行われなかった場合、私たち投資家は33日間の投資で3日分の利息しか得られないということになります。

ちなみに、「待機期間」によるタイムラグが一切ない場合は、早期償還されてもIRRが目減りすることはなく、3.03%で運用することが可能です。

Fundsをはじめ、ソーシャルレンディングに投資する場合は、多くの投資家が注目していない「待機期間」と「早期償還の可能性」を踏まえて投資判断を下すことが重要です。

もっとも、今回のフィルパークの案件はこうした内容を踏まえても投資に値すると考えたため、参加しています。

第2号、第3号案件が同じ条件で募集されるかどうかはわかりませんが、個人的にはとても良い案件に出会えたと感じています。

最後に、ソーシャルレンディング・クラウドファンディングはリスクの高い投資です。個別案件の評価をきちんと行い、分散投資をしながら運用することを強くおすすめします。

2020年4月28日:更新

1年前に投資した本案件が本日、無事に償還されました。

当初のスケジュール通りに利払いが行われ、1,000万円の投資に対して税引前で286,848円、源泉徴収後の入金額ベースで228,277円の収益を得ることができました。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント