クラウドファンディング投資にも使えるXIRR関数の簡単な使い方

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ここ数年で、新しい投資商品が数多く登場し、私たち投資家には様々な投資機会が与えられるようになりました。

クラウドファンディングでは、投資案件に「利回り」が表記されており、投資判断を下す上で重要な指標になっています。

しかし、実際に使ってみると「入金から投資開始までの期間・投資期間終了日から払い戻しを受けるまでの期間」にタイムラグがあり、実際の利回りは表記を下回るケースが多いです。

今回取り上げる「XIRR関数」を使うと、クラウドファンディング投資だけでなく、あらゆる投資商品を「真の利回り」で比較することが可能です。

XIRR関数は、エクセルまたはGoogleドライブの「スプレッドシート」といった表計算ソフトで使えます。(Googleスプレッドシートなら無料で使えます)

IRR(内部収益率)を3分で理解する

IRR(別名:内部収益率)(アイ・アール・アールと読みます)とは、異なる複数の投資商品から、最も収益性の高い案件を選ぶための指標です。

投資案件の収益性を知る方法としては「利回り」が有名です。

しかし、

- 投資案件A

- 毎年5%の利払いが3年間受けられる。

- 投資案件B

- 定期的な利払いはないものの、3年後に15.5%のリターンが得られる。

を比較した場合、どちらの投資先を選ぶべきか?はすぐに判断できません。

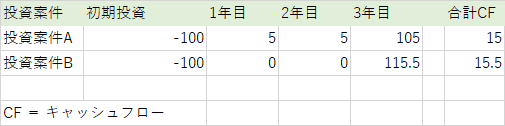

利払い(キャッシュフロー)を表に表すと下記のようになります。(税金は考慮していません)

単純計算すると、「投資案件Aの利回りが5%」で「投資案件Bの利回りが5.16%」だから、この場合は投資案件Bを選ぶ。という回答になります。

「投資期間中に得られるキャッシュフローの合計15.5円 ÷ 3年間 = 5.16%」ですね。

しかし、投資案件Aは1年目から継続的に利払いが行われるわけですから、1年目に得たキャッシュフローを再投資に回せば複利効果で投資効率を高めることができるはずです。

もし、再投資できない案件でも、投資案件Aと同等の別の投資先を見つけることができれば、1年目に得た5円(上記の表参照)は、2年目から別の投資先で運用して増やせます。

このように、得たキャッシュフローを再投資に回すという前提で、どちらの複利リターンの方が高くなるかを判断できるのが、IRR法です。

今回の事例では、

- 投資案件AのIRR:5.00%

- 投資案件BのIRR:4.92%

ですので、投資案件Aを選ぶという答えが正しいです。(平均利回りだけで計算した場合と比較して、最適な投資判断が異なります)

IRR法を使うと、「1年目に3円、2年目に5円、3年目に7円、合計15円」のような不連続なキャッシュフローの投資案件でも、他の案件と同列で比較できます。

つまり、IRRとは利回り(投資収益率)に「時間の影響」を加味した「真の利回り」がわかる指標と言えます。

IRR法を使うことで、キャッシュフロー(現金の回収)が不定期な投資商品に対応することが可能です。

元村上ファンドの村上世彰さんをはじめ、プロの投資家が好んで利用する指標です。

以前は一般にはほとんど知られていませんでしたが、ここ数年でIRRの知名度は上がってきているように思います。

また、別の言い方として「IRRは複利利回りである。銀行預金を年率3%で複利運用した結果と、IRR3%のリターンは同じ」と表現されます。これも正しい解釈の1つです。

IRRは、払い戻されたキャッシュフローを、引き続き払い戻される前と同じ利回りで運用し続ける「複利運用」の投資収益率を示します。

しかし、不動産投資を例にすると現実には「7%の利回りで払い戻された家賃は、再び7%で運用できないことの方が多い」です。

よって、不動産投資の収益率を計算する上で「IRR7%」が算出できたとしても、実際には7%の複利運用以下のリターンしか得られません。(加えて、払い戻された家賃には所得税などの税金がかかります)

IRRはあくまでも「複数の投資案件の収益率を比較するための指標」であり、実際に得られる収益率ではないということを頭に入れておきましょう。

IRRのさらに詳しい情報は下記の記事をご覧ください。

あわせて読みたい:

IRR(内部収益率)をわかりやすく解説、利回りとの違いやエクセルでの計算方法

XIRR関数の使い方

エクセルやGoogleスプレッドシートでは「IRR関数」が利用できます。

IRR法を手計算するのは大変ですが、表計算ソフトなら複雑な計算も瞬時に行えます。

しかし、エクセル・Googleスプレッドシートの「IRR関数」は、年単位でキャッシュフローが創出されるという前提で計算を行います。

よって、1年以内で回収できる投資案件や、キャッシュフローが得られる年月が不定期な投資案件の収益性を測るには適していません。

このような時は、細かい年月が指定できる「XIRR関数」を使うのがおすすめです。

XIRR関数はクラウドファンディングやソーシャルレンディング投資をする時、特に活用メリットがあります。

- 1年以内の短期間の投資案件も評価できる

- 入金から運用開始まで、運用終了から払い戻しまでの期間も考慮できる

つまり、XIRR関数を使って自分自身で投資収益率を計算することで、ムダなく最適な投資案件を選べるようになります。

例えば、以下のようなクラウドファンディングの投資案件のIRRを計算してみます。

- 2月19日に入金(投資申し込み)

- 待機期間を経て3月1日から運用開始

- 毎月末に利払いが行われる、運用期間は6ヶ月

- 8月31日で運用終了、払い戻しまでに資金拘束

- 9月10日に元本の払い戻しが完了し、投資完了

ソーシャルレンディング・クラウドファンディングの募集要項は大抵、上記②~④の期間のみで利回り(またはIRR)を計算しています。

しかし、私たち投資家にとっては①や⑤の期間も大切な時間であり、①~⑤をすべて含めた利回りを計算すべきです。

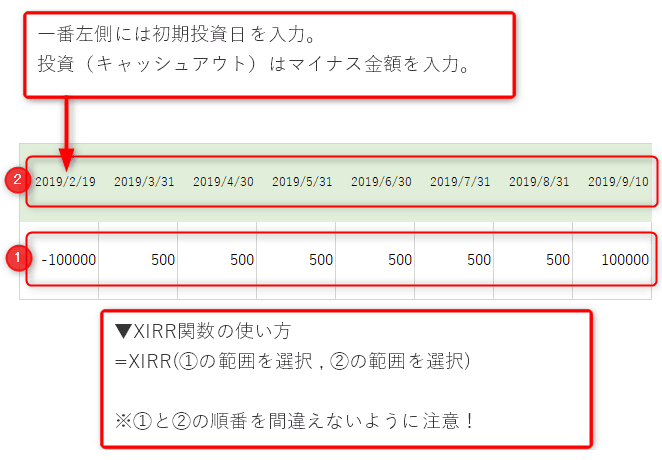

XIRR関数は、

- =XIRR(値の範囲,日付の範囲,推定値)

として使います。(推定値は必須ではないので無視、詳しくは後述)

上記の条件をエクセル(スプレッドシート)に入力したものがこちら

自分が投資した場合(つまりキャッシュアウト、資金を払い込んだ場合)は、マイナスで金額を入力し、自分が現金を受け取った場合はプラスで金額を入力します。

この場合の計算結果は「IRR = 5.53%」です。

「XIRR」はあくまでも関数名であり、算出できるのはIRRです。(XIRRという指標があるわけではありません。)

「推定値」は任意なので基本的に入力しなくて構いません。何も入力しない場合は、自動的に0.1(10%)として扱います。

計算結果が明らかにおかしい場合にのみ、計算結果により近い値を「推定値」として入力します。

四半期ごとに利払いする投資案件に対応する

![]()

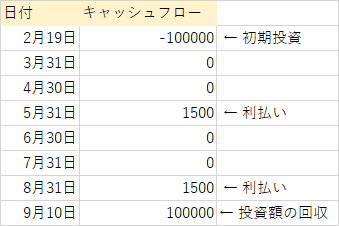

続いて、クラウドファンディング業者の中でも四半期ごと(3ヶ月に一度)に利払いを行う業者を想定します。

条件は先ほどと同じです。10万円の投資に対して毎月500円のペースでリターンが得られますが、利払いは3ヶ月ごとにまとめて行われます。

入力方法を少し変えてみました。

- 時系列を縦に配置した

- 日付を「◯月◯日」にした

- 利払いがない日はゼロを入力した

投資期間が長い場合は、時系列を縦に配置した方が見やすいです。

日付の入力形式は「◯月◯日」でも「YYYY/MM/DD」でも構いません。

また、下記では利払いがない日にゼロを入力していますが、XIRR関数ではキャッシュフローがゼロの日は省いても問題ありません。

利払日を3ヶ月単位にすると、「IRR = 5.50%」になります。

先ほどと同じ条件であるにも関わらず、IRR(内部収益率)は0.03%下がってしまいました。

この理由は、利払いを毎月受けている場合、払い戻されたキャッシュフローを翌月から再投資したり、別の投資案件に回せるため、資金効率がよくなるからです。

IRR法では「もらいは1日でも早い方が投資効率が高くなる」ことを示してくれます。

クラウドファンディング、ソーシャルレンディングは表面的な利回りだけを示していることが少なくありません。

利回りが高くても、投資期間が長くなってしまえば、IRRは下がる可能性があり、その投資案件は良いとは言えないかもしれません。

また、投資を申し込んでから「募集成立 → 運用開始までの日数 → 運用終了後に払戻されるまでの待機期間」がとても長い業者も存在します。

大切なことなので繰り返しますが、私たち投資家にとっては、こうした待機期間も収益性を左右する重要な時間です。

表面上の利回りに惑わされることなく、「真に収益性の高い案件を選ぶ目」を持つことが大切です。

IRRはリスクを教えてくれない

IRRの値が高いほど、「収益率の高い投資案件」となります。

しかし、IRR法を使う上で注意すべき点が3つあります。

- IRRはリスクを教えてくれない

- 再投資の現実性

- 税金

IRRは収益性については教えてくれますが、「リスク」に関する情報は提供してくれません。

一般的に、IRRが高くなるほどリスクも高くなります。

収益率の高さだけで投資判断せず、その先にあるリスクを考慮した上で意思決定することが大切です。

2つめは「再投資の現実性」です。これは先ほどの繰り返しになります。

IRRは「複利運用の結果」を示す指標なので、払い戻されたキャッシュフローが、そのままの利率で運用されるという前提で投資収益率を算出します。

しかし現実には、一度払い戻された現金を、同じ利回りで再投資できる機会というのはそうありません。

複数の投資商品の収益率を比較する上でIRRは役立ちますが、その先にある「再投資の可否」も考慮した上で、最終的な投資判断をすることをおすすめします。

IRRが高くても再投資するのが難しい案件より、IRRが多少低かったとしても、再投資が容易な案件を選ぶ方が、投資家が手にする最終リターンは大きくなるかもしれません。

払い戻されたキャッシュフローを別の利率で運用すると仮定して計算できる「MIRR」という便利な関数もあります。

MIRRについては「IRR(内部収益率)をわかりやすく解説!利回りとの違いやエクセルでの計算方法」で解説しています。

3つめのポイントは「税金」です。

投資案件の中には、キャッシュフロー(利払い)が発生した時点で、課税されるものも少なくありません。

税引前でIRRを計算すると、利払いが毎月行われるような投資案件の収益率が高くなりがちです。

一方、税引き後で計算すると、税を繰り延べられる投資案件(投資期間中に利払いが行われず、運用終了時に元本+利益が一括で返済されるような案件)が有利になることもあります。

より現実に即したシミュレーションをするためにも、XIRR関数に入力するキャッシュフローの値は「税引き後」にすることをおすすめします。

▼こちらのページで「IRRシミュレーター」が使えます

あわせて読みたい:

IRR法シミュレーター

次の記事では「DCF法(ディスカウントキャッシュフロー法)」を取り上げます。投資対象の価値を判断する上で役立つ、ファイナンスの入門編です。

あわせて読みたい:

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント