ソーシャルレンディングは詐欺ではないが貸し倒れのリスクは小さくない

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

貸し手と借り手を繋げる融資型クラウドファンディング(ソーシャルレンディング)は詐欺ではないのか?と思っている人もいると思います。

ソーシャルレンディングでは詐欺ではありませんが、貸し倒れのリスクのある投資であることは事実です。

そして、個人的にはソーシャルレンディングのリスクは過小評価されていると考えています。

そこで今日は、詐欺的な部分も含め、私なりのソーシャルレンディングに対する考えをまとめたいと思います。

あくまでも私の意見ですので、この記事に対するコメントもお待ちしています。

目次

国内で事業を展開するには第二種金融商品取引業の資格が必要

まず、国内でソーシャルレンディング事業を行うためには

- 第二種金融商品取引業

- 貸金業

の2つの資格を取得しなければならないルールとなっています。

つまり、これらの資格を持っていない事業者は完全に違法な詐欺業者ということになります。

第二種金融商品取引業とは、主にファンドの自己募集や仲介を行うための資格です。

第二種金融商品取引業は、信託受益権の売買、売買の媒介、募集の取り扱い(媒介)など、又は、ファンドの自己募集、募集の取り扱い(媒介)などを行うものですから、法律等を遵守し、内部管理体制を整え、投資者の保護を図ることが必要です。

ソーシャルレンディングは黎明期であることから、名前も聞いたことがないような業者から勧誘を受けることがあるかもしれません。

怪しいと思ったら、まず第二種金融商品取引業の資格取得事業者かどうかを確認してください。

特に詐欺業者は、資格を取得していなくても平気で「第二種金融商品取引業 関東財務局長(金商)第xxxx号」と嘘の表記をしますから、下記のページで検索することが大切です。(もし不安に思ったらコメントで聞いていただいても構いません)

第二種金融商品取引業の登録事業者リスト(財務省関東財務局) – PDF

上記のリストを見ると、

についてはすべて正式に第二種金融商品取引業に登録されている事業者です。

運用実績が公開されている会社とそうでない会社

ソーシャルレンディング事業者の中には、過去の運用実績を公開している会社とそうでない会社があります。

ソーシャルレンディング自体がリスクのある取引なので、どの業者も返済遅延や貸し倒れの可能性があり、今後そういった事例も増えてくるでしょう。

しかし、運用実績を公開した上で貸し倒れが少ない業者というのは、それだけ審査基準を高くしている証しとも言えるので、投資判断の1つの基準になると思います。

決して、運用実績を公開していない業者が怪しいというわけではありません。

貸出先の透明性

私がソーシャルレンディングの大きなリスクだと感じているのが、貸出先の透明性についてです。

ソーシャルレンディングでは、貸出先の具体的な社名が明かされることはまずありません。

この点、マネオは貸出先の具体的な事業内容などが詳しく書かれているので安心できますが、それでもどのような会社に資金を投じているかはわからないままです。

ただソーシャルレンディング事業者の審査を信用するしかないのです。

では、ソーシャルレンディング事業者が信用できるのか?という話ですが、アメリカの大手オンライン融資業者である「レンディングクラブ」は過去に不祥事を起こしています。

フィンテックベンチャーの代表格、米レンディングクラブの最高経営責任者(CEO)で共同創業者でもあるルノー・ラプランシェ氏が辞職に追い込まれたことが9日分かった。契約条件や社内の規則を満たさない形でローン債権2200万ドル(約24億円)を貸主から投資家に仲介販売したため。

ソーシャルレンディング業界の競争が激しくなる中で、貸付残高と利益を増やさなければならないというプレッシャーがソーシャルレンディング事業者にはあります。

こうしたプレッシャーに負けてしまい、「通常なら貸せないような倒産リスクのある会社を案件に組み入れてしまう」、「特定の会社と癒着し、通常よりも甘い審査で貸し出してしまう権利の乱用」といったことをやってしまったのが、レンディングクラブです。

ソーシャルレンディングは、株やFXよりもリスクの低い「ミドルリスク・ミドルリターン」だと言われますが、透明性の部分についてはまだまだ改善の余地があります。

透明性に欠ける投資案件は、もしかすると想定以上のリスクが隠されている可能性があるのです。

ソーシャルレンディング業者の審査をあてにしないこと。

投資家が自分自身で、確実性の高い投資案件だけに厳選して投資する姿勢が必要。

銀行業界と同じく、競争が激化するほどソーシャルレンディング業者の審査は緩くなり、悪質な投資案件が入り込むことが予想される。

高利回りは高リスクだと考える

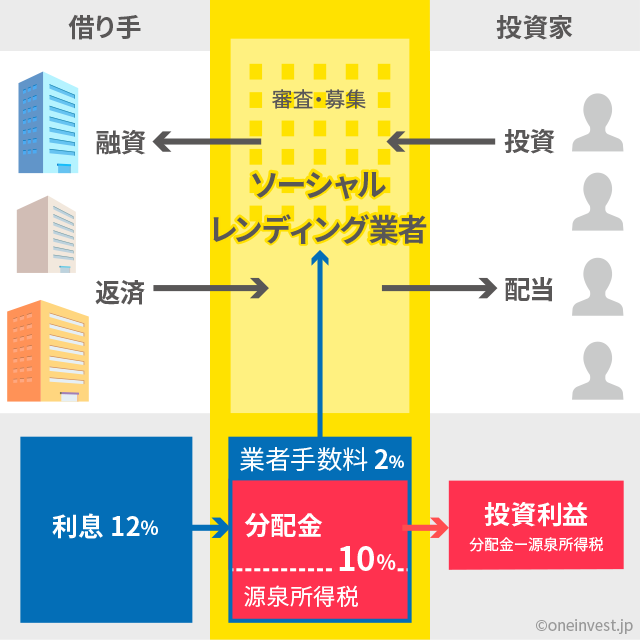

冒頭でも説明しましたが、ソーシャルレンディングは貸し手と借り手を繋げるサービスです。

投資家である私たちは「貸し手」となるため、少しでも高い利回りの案件に資金を出したいと考えるのが普通です。

しかし、高利回りの裏側には、高金利でお金を借りようとしている借り手がいることを忘れてはいけません。

本来なら、銀行からの融資によって数パーセントの金利で資金を借りることができるのに、なぜソーシャルレンディングで10%以上の金利で資金調達をしようと考えるのか。

ここにリスクがあります。

例えば、マネオの場合は年3%を事業会社から仲介手数料として取っています。

つまり、マネオで年8%の投資案件があったとすれば、その借り手は年3%の仲介手数料を上乗せして、年11%でお金を借りているということです。

クラウドファンディングの運営事業者も、借り手となる事業会社も詐欺をしようとは思っていないものの、見えにくいリスクが存在しているのは明らかです。

そのリスクの裏付けとして高い利回りが提示されているのです。

ソーシャルレンディングはミドルリスク・ミドルリターンだと言われます。

また、ローリスク・ハイリターンな投資であるかのような説明をしているブログも散見されます。

しかし、投資家が自分の目利きで案件を厳選しなければ、「投資案件のデフォルト(貸し倒れ)」という形で、思わぬところで足をすくわれる可能性があります。

ソーシャルレンディングは慎重に慎重を重ねなければ、ハイリスクな投資商品になってしまうことを忘れてはなりません。

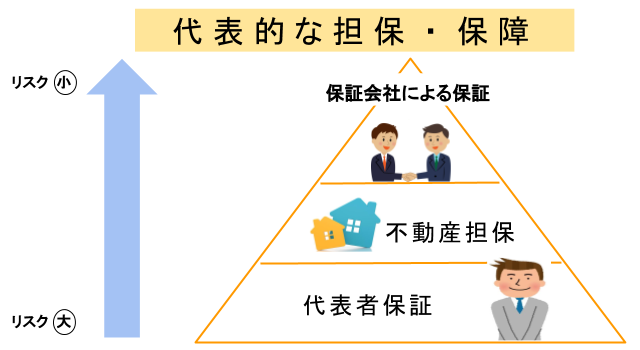

不動産担保が信用できるか

多くのソーシャルレンディングでは、担保付き案件として「不動産担保」を取っていることが多いです。

しかし、その不動産担保が本当に価値があるものなのかどうかを見極めることは難しいです。

例えば、1億円の投資案件で設定されている担保が「築60年のボロボロの木造住宅」だったら、実質的にはほとんど担保価値がありませんよね。

つまり、無担保貸付と同じような状態を「不動産担保付きなので安心」と謳っている可能性も疑われます。

また、不動産は市場価格があるので不動産市況が良い時は担保評価も高くなりますが、不動産市況が悪化して価格が下がると、当初の担保見積もり額と、担保売却によって実際に回収できる金額が大きく異なる可能性があります。

不動産担保

借り手が所有している不動産を担保に取り、万が一お金を返せない時は担保物件を売却することで資金を回収できます。

不動産は保全性の高い資産なので、銀行融資でも不動産担保を求められることは多いです。

しかし、不動産自体に少なからず市場価格が存在するため、市況によって価格が変動するのも事実です。不動産価格が下落すると当初見積もっていた担保価値が得られないこともあります。

担保カバー率(担保評価額 ÷ 融資予定額)を計算し、担保価値が値下がりしても回収できる案件かどうかを見積もっておかなくてはなりません。

また、不動産担保には「第一抵当」「第二抵当」といって抵当権に順位を付けることができます。

第一抵当であれば資金回収の実現性は高いですが、第二抵当だと資金が回収できないケースも多いです。

単純に「不動産担保あり」と聞いても、それが「何番抵当か?」くらいは調べておく必要があります。

代表者保証

会社が借りたお金を返せない時、代表者の個人資産での返済を求めることができる保証です。中小企業への銀行融資にも、大抵は代表者保証が付けられます。

ただし、会社が倒産した時には代表者自身もほとんど個人資産を持っていないことが多いので、担保としての安全性は低いです。

保証会社による保証

会社が借りたお金を返せない時は、信用保証会社が代わりに貸したお金を代理弁済してくれる制度です。

信用保証会社が怪しい業者だと意味がないですが、大抵は全額保証となるので安全度は最も高いです。

銀行が中小企業に融資をする時も、まずは「保証協会付きの融資」からスタートします。なぜなら、この方法が銀行(貸し手)にとって最もリスクが低いと判断しているからです。

担保がないから、2番抵当だからといって悪いわけではありません。

そうしたリスクに対してリターンが見合っているかどうかを天秤にかけ、投資するかどうかを判断するのが投資家の役割です。

もちろん高金利でも借りたい事情はある

とはいえ、もちろん事業会社としては高金利でもお金を借りたいと思うシチュエーションはあります。

実際、ビジネスローン向け消費者金融である「商工ローン」も年18%で資金を貸し出しており、貸金業界では一定の市場を形成しています。つまり、年18%という高金利でも、資金調達の需要はあるということです。

特に不動産事業者や建設業、パチンコ店などは一時的な出費が大きく短期での「つなぎ資金」が必要となるケースもあります。

こうした短期のつなぎ資金を必要とするとき、銀行の審査や契約手続きはわずらわしいため、スピーディーに対応してくれる商工ローンなどの需要があります。

短期のつなぎ資金は返済のめどが立っていますから、高金利でも利息はほとんど気にならないというわけです。

極端な話をすると、年50%の高金利で100万円を借りても、3日で返せば利息は4,000円です。利息は0.4%にしかならないので大きな負担ではありません。

リスクを負えるなら魅力的な投資商品も豊富

ソーシャルレンディング自体は詐欺ではありません。

しかし、リスクが本当に低いのか?と言われると、それは案件ごとに投資家が判断していくしかないと私は思います。

リスクを負えるのであれば、高利回りの案件に投資することもできますし、リスクを取りたくないのであれば万全の保証が備わっている利回り4%程度の案件も、ソーシャルレンディングにはたくさん存在します。

数ある案件を選別し、確実にリターンを積み上げていくことが、投資家がソーシャルレンディングで稼ぐ上で必要なことです。

もちろん、1つの案件に全額投資をするとダメージが大きいので、分散投資も忘れずに。

あわせて読みたい:

Funds(ファンズ)登場、次世代ソーシャルレンディングの安全性とリスクを評価

ソーシャルレンディングで収益を得る方法

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント