追証(おいしょう)の解消方法や保証金維持率の計算方法をわかりやすく解説

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

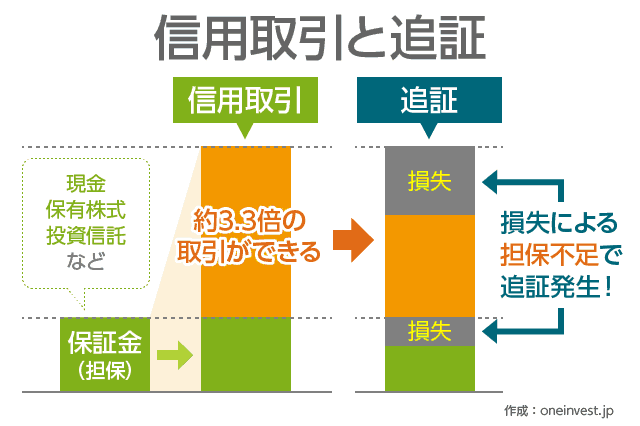

株式信用取引でレバレッジをかけ過ぎると、株価の想定以上の下落によって「追証」が発生することがあります。

追証とは一言でいうと、「(担保価値が下がったことによって)担保不足になったので、追加の担保差し入れが必要な状態」のことを指します。

ここで言う担保とは、株式信用取引では「保有株式(代用有価証券)」だったり「現金(現金保証金)」だったりします。

最近は、保有している投資信託や債券を担保にして、よりレバレッジをかけやすくしている証券会社も登場しています。

なお、「追証」の読み方は「おいしょう」です。「追加保証金」の略称なので「ついしょう」と読む人も多いのですが、「おいしょう」が正しい読み方です。

株式信用取引をしていない人にとって「追証」は無関係の話ですが、株価が暴落すると「追証発生による強制決済の売り」なども発生します。

よって、株式投資をするすべての人が、追証の仕組みや解消方法を学んでおいて損はないと思います。

目次

追証の発生条件

株式投資では、信用取引口座を開設することで、信用取引が可能となります。

自己資金で行う通常の取引が「現物取引(げんぶつとりひき)」、保有株などを担保にお金を借りてレバレッジを効かせ、自己資金を超える金額の取引をするのが「信用取引」です。

FX(外国為替証拠金取引)などでは、約25倍までのレバレッジをかけることができますが、株式信用取引のレバレッジ倍率は基本的に3.3倍程度となります。

お金を借りて信用取引をするためには、事前に担保の差し入れが必要です。

繰り返しとなりますが、株式信用取引では、保有している現物株式(代用有価証券)や現金(現金保証金)、または保有中の投資信託や債券などが「担保」となります。

これらの担保価値の合計金額を「委託保証金(または保証金)」と言います。

追証(追加保証金)は、株価下落などによって上記の担保価値(保証金)が大きく下がった場合に発生し、追加の担保を求められることです。

保証金の計算方法

信用取引でお金を借りる原資となる「委託保証金(担保)」の計算方法は以下の通りです。

委託保証金 = 現金保証金 + 代用有価証券 - 評価損益 - 諸費用

委託保証金率維持率 = 委託保証金 ÷ 建玉代金合計 ✕ 100

※補足

- 現金保証金:現金担保のこと。差し入れた現金がそのまま担保になる

- 代用有価証券:通常は時価の80%で評価

- 評価損益:信用建玉の評価損。利益は0として計算する

- 諸費用:手数料や税金、金利など、将来支払うことになると予定されている費用

委託保証金(担保価値)は株価の動きとともに変動します。

担保にしている保有株が値下がりして含み損が増えると、それだけ保証金は減ってしまいます。

信用取引をするにあたっては、一定の保証金維持率を保つことが条件とされています。つまり、維持率の低下が追証の直接的な原因となるのです。

なお、担保価値は常に時価の100%とは限りません。

証券会社によって取り扱いが異なりますが、現物株式を担保にする「代用有価証券」の場合、時価の80%程度が担保価値の目安です。

保証金現金の担保価値は100%です。

例えば、現金(50万円)、現物株(時価100万円)を保証金にする場合、50万円+80万円=130万円が保証金となり、この3.3倍に相当する約429万円が信用取引で使える金額となります。(諸経費等は除外して計算)

証券会社ごとの保証金維持率

保証金率は、証券会社によって違います。

例えば、保証金率が30%の証券会社よりも、20%の証券会社の方が用意する保証金が少なくて済むので、レバレッジがかけやすいということです。

下記に、証券会社ごとの保証金率や維持率などの条件をまとめます。

| 証券会社 | 委託保証金率 | 最低保証金 | 最低保証金率 (維持率) |

|---|---|---|---|

| SBI証券 | 33% | 30万円 | 20% |

| 楽天証券 | 30% | 30万円 | 20% |

| マネックス証券 | 30% | 30万円 | 25% |

| 松井証券 | 30% | 30万円 | 20% |

| GMOクリック証券 | 30% | 30万円 | 25% |

例えば、SBI証券の信用取引で300万円の取引をするためには、99万円の委託保証金が必要です。(300万円の33%)

ただし、委託保証金は最低でも30万円は必要となります。

最低保証金維持率が20%を下回った場合(つまり株価値下がりなどによって担保価値が39万円目減りし、担保価値が300万円の20%である60万円を割り込んだ場合)に、追証が発生します。

追証発生時の入金条件などをより詳しくまとめていきます。

- 保証金率

- 33%

- 最低保証金

- 30万円

- 最低保証金維持率

- 20%

追証が発生したら、発生日の翌々営業日の15時までに、保証金率を20%まで回復するための入金が必要です。

例えば、1日に追証が発生したら、3日の15時までに追証の解消が求められます。(土日祝日は除く)

※「ゆうちょ銀行振替入金」を使う場合は18時まで当日扱いで対応してくれます。

追証が解消できなかった場合「追証発生日を含めて4営業日目に強制決済」されてしまいます。

- 保証金率

- 30%

- 最低保証金

- 30万円

- 最低保証金維持率

- 20%

追証が発生したら、発生日の翌々営業日の15時30分までに、保証金率を20%まで回復するための入金が必要です。

追証が解消されなかった場合、「追証発生日を含めて4営業日目に強制決済」されてしまいます。

- 保証金率

- 30%

- 最低保証金

- 30万円

- 最低保証金維持率

- 25%

マネックス証券の信用取引は、保証金維持率によって入金期日が異なります。

維持率が25%を下回った場合は、追証発生日の翌々営業日までに、保証金率を30%まで回復するための入金が必要です。

維持率が20%を下回った場合、または最低保証金が30万円を下回った場合は、追証発生日の翌営業日までに保証金率を30%まで(かつ30万円以上)回復する必要があります。

追証が解消できなかった場合「期日の翌営業日に強制決済」となります。

SBI証券や楽天証券と比べて、やや厳しい条件ですね。

- 保証金率

- 30%

- 最低保証金

- 30万円

- 最低保証金維持率

- 20%

維持率が20%を下回った場合は、追証発生日の翌々営業日の11時30分までに、保証金率を20%まで回復するための入金が必要です。

維持率が10%を下回った場合は、追証発生日の翌営業日の11時30分までに保証金率を20%まで回復するための入金が必要です。

追証が解消できなかった場合「期日の翌営業日に強制決済」となります。

- 保証金率

- 30%

- 最低保証金

- 30万円

- 最低保証金維持率

- 25%

維持率が25%を下回った場合は、追証発生日の翌々営業日の15時までに、保証金率を30%まで回復するための入金が必要です。

維持率が15%を下回った場合は、追証発生日の翌営業日の15時までに保証金率を30%まで回復するための入金が必要です。

追証が解消できなかった場合「期日の翌営業日に強制決済」となります。

追証の解消方法

もし追証が発生してしまったら、期日までに証券会社が求める保証金維持率を回復しなければなりません。

覚えておかなくてはならないのは、「一度、追証が発生すると、次の日に株価が値上がりしても、追証は解消されない」ということです。

追証が発生した時点で、解消するためには原則としてなんらかの入金が必要です。

解消方法は大きく3つあります。

- 現金を入金する(現金保証金を増やすことで維持率を回復する)

- 担保になっていない保有株を代用有価証券(担保)に振り替える

- 追証金額の5倍以上の信用建玉を決済する

簡単に言うと、現金入金でも保有株でも構わないので、とにかく「期日までに追加の担保(保証金)を差し入れる」ことが追証を解消するための条件です。

3.についてはやや特殊です。信用建玉を決済すると、新規建金額の20%相当の追証を減額してもらえます。

例えば、追証が発生したときに、100万円で買付した信用建玉を保有している場合、その建玉を売却することで、追証が20万円分減額されるという仕組みです。

ただし、建玉売却で損失を確定すると追証に似た「不足金」の問題が発生することもありますので、注意が必要です。

私も過去に追証を何度か経験していますが、ほとんどの場合、解消方法の2.も機能しません。(すべての保有株を担保にしていることが多いため)

よって、追証を解消するためにはやはり、「1.入金する」の方法をいかに考えるかが重要になってくると思います。

追証が払えない時に生じる問題

もし追証が払えない時はどうなってしまうのか。発生から強制決済までの具体的な流れを解説します。

- 1.追証発生

- ログイン後の口座画面やお知らせページ、メールなどで追証の発生が通知されます。この時点で、信用取引の新規建玉が停止される場合があります。

- 2.入金期日

- 通常は発生日の翌々営業日ですが、条件次第で発生日の翌営業日に追証の解消を求める証券会社もあります。

- 3.強制決済

- 期日までに追証を解消できなかった場合、保有中の信用建玉が証券会社によって強制決済され、信用取引の損失が確定します。

- 4.強制売却

- 3.の損失確定によって「不足金」が発生した場合、担保株(代用有価証券)を強制売却することで証券会社は資金を回収します。(売却手数料が高くなるのが一般的です)

何度、追証を発生させても期日までに解消できれば、その後の取引に影響はありません。

しかし、追証が払えず、強制決済や強制売却になった場合、その証券会社から信用取引が制限される場合があります。

よほどのことがない限り、一時的な凍結である場合が多いので、「お知らせページ」などを確認したり、サポートに問い合わせて「信用取引継続の意思」を示すことで、信用取引口座を再開できます。

ただし、「4.強制決済」をしても不足金が解消できなかった場合は、証券会社に「借金」が残ります。

この「借金」を返済できない場合は、督促状が届いたり、財産の差し押さえ、または分割返済に応じてくれるといった個別対応になるようです。

不足金と追証の違い

追証とよく勘違いされるのが「不足金(預り金不足額)」の発生です。

主に以下の2つの理由で不足金が生じます。

- 信用建玉の売却で損失確定したが、損失が保証金(担保)を上回っている場合

- 保証金(担保)に設定していた現物株(代用有価証券)を売却して損失が出た場合

「追証」は、まだ信用建玉を決済していない段階で担保が不足している場合に発生しますが、「不足金」は主に、保証金(担保)で決済損失をカバーできないときに発生します。

不足金(預り金不足額)を解消するには2つの方法があります。

- 入金する

- 保有中の現物株を売却する(受渡期日に注意)

不足金の解消方法として最も安心なのは「入金する」ことです。新規資金を入金すれば、その日のうちに不足金は解消します。

いくら入金すれば不足金が解消できるか?は、ログイン後の「余力確認」ページを確認してください。

数日後(受渡日)の数字がマイナスになっていることが、不足金が生じている証です。

また、新しく追加できる現金を持ち合わせていない場合は、保有している現物株を売却して現金化しておくことで、その現金を不足金に充当できます。

ただし、現物株の受渡日は通常2営業日後ですので、不足金の解消期日に間に合うように売却することが条件です。(たいてい、不足金の通知が来る前に売却しておく必要があります)

もし、不足金を期日までに払えなかった場合は、証券会社が現物株を強制売却して現金化し、資金の回収を図ります。

強制売却の手数料は高くなるケースが多いので、不足金がどうしても払えない場合は、事前に自分で現物株を売却し、現金化しておくことをおすすめします。

追証を発生させないコツ

私は、今ではあまり信用取引を使わなくなりましたが、まだ初心者だった頃は信用取引で大きなレバレッジをかけ、追証や不足金の発生も経験しています。

そうした経験を通じて私が学んだのは「追証が発生している時点で自分の取引におかしな部分がある。つまりリスクを取りすぎている」という事実です。

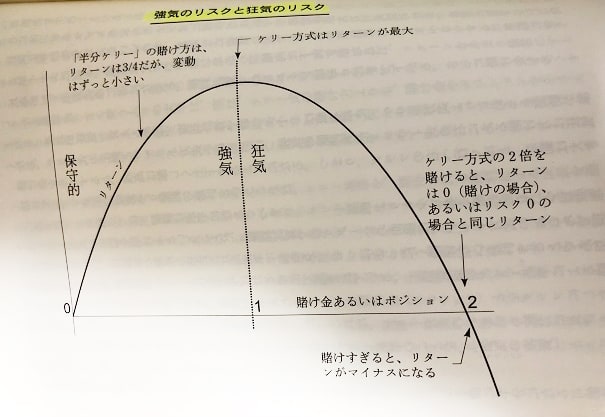

詳しいことは「ケリー基準の記事」を見ていただければと思うのですが、下記の画像は「リスクの取りすぎによる確実な破産」を示しています。

株式投資に勝率100%はありません。

勝率が100%ではない「不確実性(負ける可能性)」を含んだ取引では、「一定の基準値を超える賭けすぎは100%の破綻を招く」ようになっています。

上記の図は、ある特定の勝負で期待リターンを最大化するための賭け額を示しています。

賭け額が保守的すぎると期待リターンは小さくなりますが、逆に強気に賭けすぎても期待リターンが小さくなっていきます。そして、賭けすぎるとやがて期待リターンはマイナスに転じてしまうのです。

上記の図の説明に補足しておきます。

株式投資やギャンブルでは、勝率の高い勝負に大きく資金を投じるのが効果的です。

仮に勝率100%の勝負であれば、全資金を賭けるべきなのです。(勝率は100%なのですから)

しかし、勝率がたとえ99.9%であっても、0.1%でも負ける可能性がある状況では全資金を賭けるべきではありません。

なぜなら、この勝負では999回勝つことができても、1,000回に1度発生する「負け」で一発破綻してしまうからです。

しかし信用取引でレバレッジをかけすぎる投資家は得てして、自分の勝率を過大に見積もり(時には勝率100%の勝負だと勘違いし)、自己資金を上回る金額を投じてしまうのです。

「追証が発生している時点でおかしい。発生させないために取引方法を見直す必要がある。」

この本質に気づくことが、投資家としてのステップアップになることは間違いありません。

追証から身の安全を守るための、下記のリスクを頭にいれておくことをおすすめします。

代用有価証券を担保から外す

信用取引の担保となる「保証金(担保)」には「現金」や「有価証券(保有株や投資信託など)」が使えます。

これらは自動的に担保設定されることが多いのですが、自分自身で担保を選ぶことも可能です。

担保価値の変動がない現金(現金保証金)は、信用取引の保証金に最も適しています。

一方で、保有している現物株や投資信託(代用有価証券)は、価格の変動があるため担保価値が低下した場合に「追証」発生の原因になりやすいです。

代用有価証券を保証金(担保)に設定しないことで、レバレッジは抑制されますが、その分、信用取引リスクを大きく減らせます。

掛目の変更に備える

通常の範囲内で信用取引を活用していても、まれに証券会社の都合で問題が生じるケースがあります。

保有している現物株は通常、掛目80%の代用有価証券として保証金に使えます。つまり、時価の80%の担保価値で評価してもらえるということです。

しかし、その代用有価証券に倒産リスクが生じた場合などに、掛目が変更される場合があります。

掛目が変更されると代用有価証券の担保価値が大きく下がりますので、当然「追証」のリスクが高まります。

倒産や株価急落のリスクが大きい銘柄を代用有価証券に入れることは避けたほうが無難です。

なお、前述のとおり、代用有価証券を担保から外しておけばこの問題は気にする必要はありません。

2階建てを避ける

「2階建て取引」とは、現物株として保有している銘柄Aを代用有価証券(担保)として、信用取引で銘柄Aを買うことです。

2階建て取引をすると、もし銘柄Aが倒産したり、何らかの問題で株価が下がってしまった場合、損失と担保価値の毀損を同時に被ることになります。

不動産投資を例に考えてみます。

保有中の区分マンションAの101号室を担保に銀行からお金を借りて、区分マンションAの102号室を購入することを考えてみてください。

もし、区分マンションAが地震で倒壊したら、、、考えたくもないですよね。(担保物件と、担保を入れて借りたお金で買った物件が同時に消失するということ)

賢明な投資家ならば、区分マンションAを担保にしてお金を借りるなら、そのお金で別の物件を購入するはずです。

空売りに注意する

株式信用取引は、売りから入る「空売り」ができるのが魅力です。

空売りによって株価下落時にも利益を得るチャンスがありますし、株主優待を目的とした「つなぎ売り」なども個人投資家には浸透しています。

しかし、空売りは利益が限定されている一方で、損失は無限大の取引です。(株価マイナスはないので、株価0円が最大利益。逆に、株価が上昇し続ける限り損失は無限に拡大する)

予想外の株価急騰によって委託保証金を超える損失が発生することがあるので注意が必要です。

過去にも、明らかに割高な銘柄が、無限に上がり続け「仕手株」となったことで、安易に空売りをした投資家が大きな損失を出したという話があります。

空売りをする場合は、損切りを徹底することが大切です。

銀行口座のスイープを設定しておく

これは「追証を発生させないため」ではなく「追証が発生した場合」の措置となります。

ネット証券の中には、グループ会社のネット銀行と連携することで、証券口座・銀行口座の資金移動を容易にする仕組みを提供しています。

- SBI証券

- SBIハイブリッド預金。住信SBIネット銀行と連携。

- 楽天証券

- マネーブリッジ。楽天銀行と連携。

- GMOクリック証券

- 証券コネクト口座。GMOあおぞらネット銀行と連携。

証券口座と銀行口座を連携しておくと、追証や不足金が発生した場合に、銀行口座の残高を自動的に振替し、問題を解消してくれます。

追証や不足金の支払いが生じた時に、自分で銀行口座から資金移動することもできますが、自動的にこれらの処理を行ってくれる便利な機能です。

追証の強制決済からセリングクライマックスを予測

すでに広く知られている手法ですが、株式市場が暴落した場合は「追証の強制決済を見越してセリングクライマックスを予測する」という考え方があります。

これまで述べてきた通り、追証は通常、発生した日の翌々営業日が期限となっています。その日までに追証を解消できなければ、その翌営業日に、証券会社が信用建玉の強制決済に動きます。

こうした事態を予測して自分が買う側に回ることができれば、セリングクライマックス(暴落の最後に訪れる売られすぎの状態)で欲しい株を安く取得できるということです。

ざっっくりとした説明になりますが、大体このような感じでシミュレーションします。

- 1日:日経平均株価の大暴落で多くの投資家に追証が発生したと予想

- 3日:この日が追証解消の期限

- 4日:追証を解消できなかった信用建玉を証券口座が投げ売り、せりクラ発生

※1日~4日まではすべて平日と仮定しています

※せりクラ = セリングクライマックスの略称

次の記事は「仕手株で損する理由とそれでも興味がある方へのアドバイス」です。

あわせて読みたい:

仕手株で損する理由とそれでも興味がある方へのアドバイス

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント