60歳以下の投資家に毎月分配型ファンドをおすすめしない理由

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資信託には「毎月分配型ファンド」という種類のものがあります。

文字通り、分配金が毎月発生するタイプの投資信託なので、給料などにプラスして安定収入を得られるため、個人投資家にはとても人気です。

一般的な株式投資や投資信託は、配当金・分配金の支払いが年2回程度ですし、中には配当金・分配金を出さない銘柄やファンドもあります。

また、一般的なJ-REITファンドを3種類組み合わせて「J-REITから毎月分配金を得る」方法もこちらで紹介しています。

しかし、私は毎月分配型ファンドには否定的です。少なくとも60歳以下の方にはおすすめしていません。

なぜ私が毎月分配型ファンドを推奨しないのか。この記事でその理由を解き明かします。

本当は危険な毎月分配型ファンド

以前、「ポンジ・スキームとは?投資詐欺で使われる典型的な仕組みを理解する 」という記事で書いたのですが、毎月分配型ファンドは場合によっては自転車操業状態の運用になっていることが珍しくありません。

特に外貨建てで高利回りなファンドほど、そうした状態にあり最終的には投資家が損失を被ることになります。

毎月分配型ファンドはその投資信託が得た利益から分配金を支払います。

しかし、毎月高利回りの分配金を支払えるほど、本当にその投資信託は利益が出せているのでしょうか?

当然ですが、いかなる投資も「打ち出の小槌」のように毎月利益を生み出すことはできません。たとえプロが運用していてもそれは同じです。

高利回りな投資信託はたいてい、インフレ率の高い外貨で運用したり、レバレッジを高めています。つまり、高利回りの裏返しとして投資家は大きなリスクを背負っているのです。

しかし、大きなリスクをとる運用が長期的に安定して成功することはありません。

また、場合によっては運用で利益が出ていなかったり、損失が出ていても「分配金を強制的に維持する」ことがあります。(特に毎月分配型の投資信託は分配金の維持を最優先にします)

この場合、投資信託の純資産(顧客から預かっている資産)がそのまま分配金に回されることになります。

純資産を取り崩して分配金に回すことは、入金したお金がそのまま払い戻されているだけだと思うかもしれません。しかし、実はそうではなく「信託報酬」という運用会社に払うコストだけは、運用結果に関係なく差し引かれています。

業界ではこのような運用のことを「タコ足配当(通称:タコ配)」と呼んでいます。

タコ配は、「蛸配当(タコ配当)」や「タコ足配当」の略で、企業(株式会社)において、実際には配当に必要な利益が出ていないにも関わらず、無理に配当を行うことをいいます。これは、通常、保有資産を売却したり、積立金を取り崩したりして、自社の資産を食いつぶして配当が行われる行為で、その様子が「食べ物がなくて飢えたタコが自分の足を食べる姿に似ている」ことから「タコ配」と呼ばれます。

出典:iFinance

実際に預かった投資信託がまったく運用されないということはないと思いますが、極端に言ってしまうと「タコ配投信」で投資家は知らないうちに損失を被っています。

1.毎月分配型ファンドに100万円投資する

2.しかし、運用会社は預かった100万円を運用しない(実際には運用はしているが利益が出せないことも多々ある)

3.預かった100万円から2%の信託報酬を引いて、10万円を分配金として回す

4.投資家は10万円の分配金を受け取って「利回り10%だ」と喜ぶ。しかし実際には、100万円の預かり金(最初に投じた資産)は、2%の信託報酬と10万円の分配金によって、88万円に目減りしている

5.結局、投資家は1円も儲かっておらず、信託報酬の分だけ損をしている。しかし、「利回り10%」という架空の利益を得て喜んでいる投資家が多いという事実がある。

さらに重要なことなので付け加えておきます。

上記の通り、タコ配投信では、最初に投じた資産が(運用報酬が差し引かれた上で)そのまま戻ってきていることがわかるかと思います。

しかし、払い戻されるお金の名目は「分配金」なので、当然ながら課税対象です。

運用報酬を考慮せずに説明すると以下のようになります。

「最初に100万円を預け、そのお金の一部である10万円の払い出しを受けるが、その10万円には約20%の税金がかかる」

現実にはこれに加えて運用報酬が差し引かれるわけですから、毎月分配型の投資信託がいかに不利な構造になっているかがわかります。

※補足:配当落ち後(分配金落ち後)の基準価額が、取得した平均基準価格を下回る場合は「元金払戻金(特別分配金)」となり、非課税です

本当にこんなことがあるのだろうか?と信じられない方もいるかもしれません。しかし、日本経済新聞にも以下のような記述があり、タコ配問題は徐々に表面化していることがわかります。

背景には運用環境と金融庁の姿勢がある。世界的な低金利が続くなか、昨年1月には日銀がマイナス金利政策を決めた。投信の運用は一段と難しくなり、元本を削ってまで分配金にまわすファンド運営が広がった。運用を頼まれた顧客のお金を「分配金」として払い戻している形だ。

これを金融庁が問題視し、「毎月分配型は長期の資産形成に適しているとは言えない」(森信親長官)と指摘。

出典:2017年4月11日の日本経済新聞 朝刊

毎月分配型ファンドは高い分配金で成り立っている

このような事実があるにもかかわらず、毎月分配型ファンドは個人投資家に大人気です。

日本人はとにかく、安定した配当金や不労所得が好きなので、分配金が毎月もらえるというだけで、その投資信託を購入するきっかけとなるのです。

しかし、逆に言うと毎月分配型投資信託は高い分配金が維持できなくなった途端に崩壊することになります。

毎月分配型ファンドを買っている理由は、その運用先に魅力があるからではなく、単に「高配当・毎月の安定収入」という理由が購入理由なので、それがなくなった途端に、その投資信託を保有しておく意味がなくなります。

運用が順調な間は問題ないのですが、運用が困難になると、いずれ高い分配金が維持できなくなります。

それなら、分配金が維持できなくなる前に投資信託を売却して逃げればいいのでは?と思うかもしれませんが、そう簡単にはいきません。

毎月分配型ファンドを見分ける方法

毎月分配型の投資信託は一度買ったら簡単には逃げることができません。

なぜなら、大抵の場合「購入時手数料が有料」なので最低でも数年は持ち続けなければ手数料分を回収できません。

さらに、純資産を分配金として放出し続けているために、投資信託の基準価格(株価に相当するもの)がまったく上がらなかったり、下がり続ける場合が多いというのも特徴です。

例えば、日経平均株価が右肩上がりで上昇し続けているのに、日本株に投資する毎月分配型ファンドの基準価格は横ばいどころか下落基調になっているということが起こります。これは、上昇によって得られた利益や、場合によってはそれ以上のお金を、高い分配金に回しているからです。

つまり、高配当の分配金を受け取り続けている間は、基準価格が下がり続けていても「仕方ないな、高利回りの分配金で下落分はいずれ回収できる」で済みますが、高い分配金が維持できなくなり減配となった時に、「高利回りの分配金もなくなり、基準価格の下落で含み損を抱え、売るに売れない状態」になってしまうのです。

あわせて読みたい:

配当利回りが高すぎる銘柄に投資すると失敗するのはなぜか?

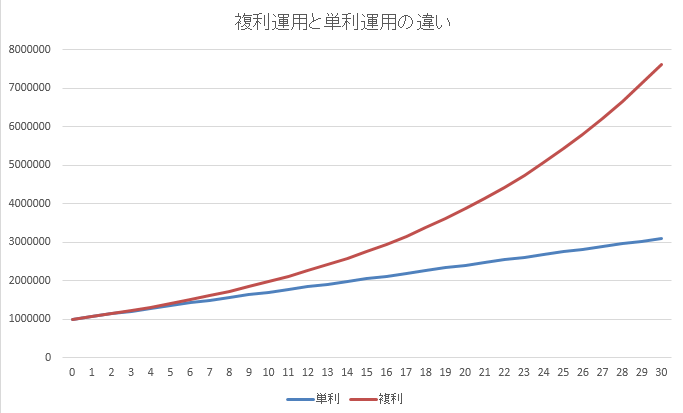

複利運用を考えても不利

毎月分配型ファンドは、複利運用を考えても不利な状況にあります。

一般的に、株式や投資信託はその保有期間中(含み益の状態)は課税されません。(補足:分配金は払い戻された時点で課税対象です)

売却して利益確定した時にはじめて課税対象となります。

つまり、分配金を出さないファンドが投資先から得た配当金などをすべて再投資し続けていると、その投資信託を保有する投資家は一切課税されることなく複利運用できます。

一方で、毎月分配型ファンドのように、分配金をどんどん払い出すタイプの投資信託は、受け取る分配金に対して税金がかかるため、税金を支払った分は再投資に回すことはできません。

※補足:配当落ち後(分配金落ち後)の基準価額が、取得した平均基準価格を下回る場合は「元金払戻金(特別分配金)」となり、非課税です

長期投資で運用パフォーマンスを最大にしたいのであれば、分配金という目先の利益を我慢することが重要です。

できることなら、分配金を出さない投資信託(利益はすべて再投資して複利を最大化しているファンド)を選び、もしお金が必要になった場合は、その投資信託を一部売却することで利益を確保するという方法がおすすめです。

毎月分配型ファンドに向いている人

このように、毎月分配型ファンドには隠れたデメリットがあります。

これまで散々、毎月分配型ファンドの真実について説明してきましたが、タイトルに「60歳以下の投資家に毎月分配型ファンドをおすすめしない理由」とあるように、実は60歳以上の方なら毎月分配型を選ぶ余地があると私は思っています。

60歳以上の方というのは、主に年金受給者を指します。

定年退職して、あとは老後の資金として「これまで貯めてきたお金で生活する」という段階に入る方々です。

つまり、「お金を増やす段階ではなく、お金を使いながら少しでもその減少スピードを抑えるために運用する」ことを目的としている方にとっては、毎月分配型ファンドは「年金の足し」として選択しても良いと思っています。

ただし、このケースでも「無理に高配当を出すためにリスクの高い運用をする」ファンドではなく、安定的な運用の元で分配金を毎月支払っている投資信託を選ぶようにしてください。

マネックス証券の「ON COMPASS」というロボアドバイザーは、年率1%の手数料+低コストのETFのみで運用され、年金受給者を対象とした運用方法を選ぶことができます。

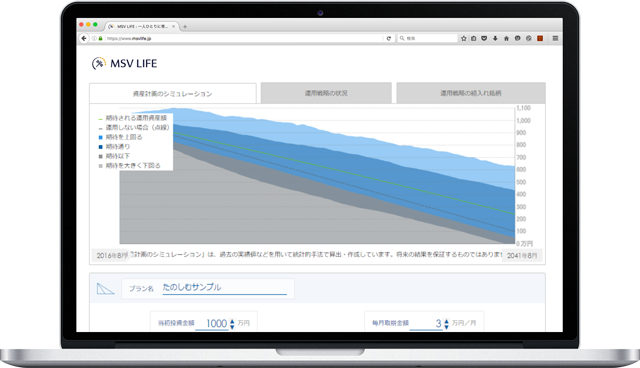

ON COMPASS(マネラップ)の「たのしむタイプ」という運用方法は、運用結果に関係なく毎月一定の金額を「毎月取崩金」として払い戻すようにしています。

預かり資産のイメージも下記のようになっており、預けた資産を徐々に取り崩して0円に近づけていく運用となります。少なくとも高利回りを謳う「毎月分配型ファンド」よりは、運用方法が正直で良心的です。

想定する主な利用者は、貯蓄・退職金・相続財産などのまとまったお金を少しでも長く大切に使っていきたいと考える方です。タイプの特徴は、現在ある資産を少しずつ取り崩しながら資産を運用していく点です。

対象

貯蓄、退職金、相続財産などを少しでも長く大切に使っていきたいと考える方が主な対象です。特徴

資産の取り崩しと運用を両立することができます。現在ある資産を運用してリターンを得ながら、必要な額だけを取り崩していくことで、資産の急激な減少を抑制し、資産をより長く維持させることが可能となります。

▼ロボアドバイザー「ON COMPASS」の詳細記事はこちら

あわせて読みたい:

マネックス証券のロボアドバイザー ON COMPASSで10万円の運用結果を公開

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント