コモンズ投信の評判、コモンズ30ファンドとザ・2020ビジョンの違い

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

コモンズ投信は、渋澤 健氏が設立した独立系の資産運用会社です。

渋澤 健氏は、渋沢栄一の孫の孫としても有名な人物。ちなみに、渋沢栄一は東京証券取引所の設立などを担い「日本資本主義の父」と言われている著名人です。

独立系の資産運用会社というのは、野村・大和・三井住友といった大手金融機関とは関係がなく、直販口座を中心に投資信託の販売を行う運用会社のことです。

独立系資産運用会社は、運営担当者が投資先となる銘柄を詳しく分析し投資する「アクティブファンド」でありながら、信託報酬(手数料)が極めて低いという特色があります。

今回は、コモンズ投信が運営する「コモンズ30ファンド」、「ザ・2020ビジョン」という2つの投資信託について、その違いや特徴をまとめます。

目次

コモンズ30ファンド

コモンズ投信を象徴する投資信託が「コモンズ30ファンド」です。

コモンズ30ファンドは「日本株の長期集中投資ファンド」であり、30銘柄程度の少数の日本企業に対して集中的に投資を行います。

一般的に、投資信託と言えば100銘柄以上に分散投資するのが普通ですが、コモンズ30ファンドでは「厳選した30銘柄程度」を投資対象とする点で、一般的な投資信託と考え方が大きく異なります。

また、投資対象とするのは「真のグローバル企業」で、30年スパンで考えて成長できる質の高い企業を選定します。

組入比率の上位銘柄は、記事更新時点(2019年11月)で、

- エーザイ

- ディスコ

- ユニ・チャーム

- ダイキン工業

- 資生堂

といった銘柄で、大型株中心の構成であることがわかります。

信託報酬の一部を社会貢献に活用

コモンズ30ファンドでは、「コモンズSEEDCap」という社会貢献活動のプログラムを取り入れています。

これが、コモンズ投信が個人投資家から指示される理由のひとつでもあります。

コモンズSEEDCapは、コモンズ30ファンドの直販口座から得られる信託報酬の1%相当を社会起業家の育成団体へ寄付するというプログラムです。

コモンズ30ファンドの信託報酬は年率1.078%(税込)(税抜だと年0.98%)ですので、コモンズ30ファンドを100万円分、直販口座で購入した場合、10,780円(税込)が信託報酬となり、そのうち98円が「コモンズSEEDCap」として寄附されます。

コモンズ30+しずぎんファンドとの違い

コモンズ投信には、「コモンズ30ファンド」の他に「コモンズ30+(プラス)」という投資信託が存在します。

これは、「コモンズ30+◯◯」という形で特定の企業や地域金融機関と提携したファンドを指します。

現在は、静岡銀行との提携ファンドとなる「コモンズ30+しずぎんファンド」のみが展開されています。

ただし、「コモンズ30+しずぎんファンド」はおすすめできる投資信託ではありません。

なぜかと言うと、「コモンズ30+しずぎんファンド」は、ファンドの純資産のうち、

- 約90%を通常のコモンズ30ファンドに投資

- 10%を上限に静岡銀行の株式を保有

という何のために存在しているのかよくわからないファンドだからです。

静岡銀行を応援したい投資家にとってはうってつけの投資信託ですが、静岡銀行の株式をただ保有するだけなのであれば、「コモンズ30ファンド」を単体で購入し、あとは自分で「静岡銀行」の株を買えば良いと思います。

おそらくこれは、上記のファンドを組成する代わりに、静岡銀行が店頭窓口などでコモンズ30ファンドを積極的に販売するための商品として作られたものではないかと思います。

純資産総額を見てもコモンズ30ファンドと比較して圧倒的に小さく、人気のなさがひと目でわかります。

また信託報酬(運営管理費)も「コモンズ30+しずぎんファンド」の方が高く設定されており、あえてこの投資信託を選ぶ理由はどこにも見当たりません。

コモンズ30ファンドの手数料

コモンズ30ファンドの手数料は以下の通りです。

- 購入時手数料:0円(ノーロード)

- 信託報酬:年率1.078%(税込)

- 信託財産留保額:なし

※販売会社(銀行・証券会社など)経由で購入する場合、購入時手数料が生じる場合があります

※コモンズ30+しずぎんファンドの信託報酬は1.265%(税込)

信託報酬は、純資産が一定額を超えるごとに段階的に引き下げられます。

- 500億円まで:1.078%

- 500億円~1,000億円の部分:0.979%

- 1,000億円~3,000億円の部分:0.869%

- 3,000億円を超える部分:0.748%

※いずれも税込

ただし、更新時点時点(2019年11月)でのコモンズ30ファンドの純資産総額は180億円なので、当面の間は標準の信託報酬が適用されると考えて問題ないでしょう。

コモンズ30ファンドの販売会社

◆ネット証券

楽天証券、マネックス証券、SBI証券、岡三オンライン証券

◆ネット銀行

ソニー銀行、イオン銀行

◆地方銀行

秋田銀行、足利銀行、栃木銀行、横浜銀行、北海道銀行

◆その他

PWM日本証券、エース証券

コモンズ30ファンドを買うのであればSBI証券がおすすめです。

理由としては、SBI証券が展開する「投信マイレージサービス」によって、年率0.1%(1,000万円以上なら年率0.2%)のVポイントが毎年還元されるからです。

投信マイレージサービスを活用することで、SBI証券でコモンズ30投信を保有すれば、実質的に信託報酬を最大0.2%引き下げることができます。

もちろん、コモンズ30投信の直販口座であれば「コモンズSEEDCap」の対象となりますので、信託報酬の一部が社会貢献活動に充てられるというメリットもあります。

あわせて読みたい:

投信マイレージで手数料をさらに安く、SBI証券の投資信託おすすめ商品

TOPIXとの運用結果の比較

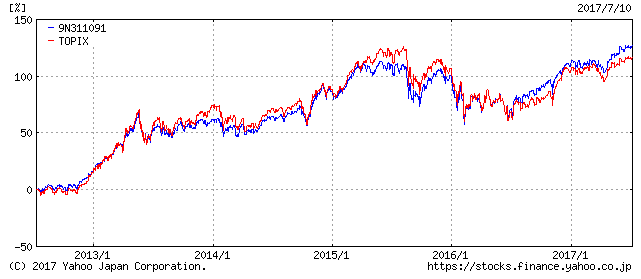

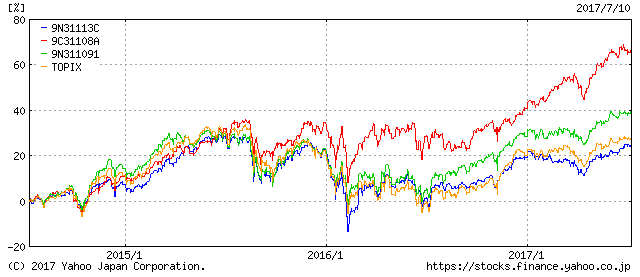

下記は、記事執筆時点(2017年7月)における、コモンズ30ファンドとTOPIX(東証株価指数)のリターン比較です。

コモンズ30ファンドの組入銘柄は大型株が中心なので、TOPIXと大きな差をつけるには至っていません。

「コモンズ30ファンド」と「ザ・2020ビジョン」の比較については後述します。

ザ・2020ビジョン

コモンズ投信が運営するもう一つの投資信託「ザ・2020ビジョン」は、5年~10年というスパンで投資をすることをコンセプトとしています。

「コモンズ30ファンド」が30年先を見据えた投資であるのに対し、「ザ・2020ビジョン」は5年~10年先を考えた投資となりますから、より短期間での運用を目指していることがわかります。

また、「ザ・2020ビジョン」という名前から2020年に信託期間が終了するのではないか?と思ってしまいますが、このファンドの信託期間は無期限です。

コモンズ投信によると、2020年を起点として日本は大きく変わると考えていることから、「ザ・2020ビジョン」という名前にしたのだとか。

ザ・2020ビジョンは、運用方針もコモンズ30ファンドと大きく異なります。

リターン追求型の投資信託

コモンズ30ファンドが、

- 30年という長期視点に基づいた戦略

- 真のグローバル企業という社会性を重視したコンセプト

であったのに対して、ザ・2020ビジョンは企業の業績向上などを重視した方針を打ち出しています。

下記が、ザ・2020ビジョンの投資方針です。

◆企業の変化に着目

企業が時代の流れに合わせて、新しいビジネスモデルに変化しようとしているなど、変化に着目して投資をする。

◆厳選した50銘柄に投資

50銘柄程度に分散投資する(コモンズ30ファンドは30銘柄への分散投資だった)

◆小型株も投資対象にする

コモンズ30ファンドは大型株中心だったが、ザ・2020ビジョンでは小型株も投資対象にする。

◆バリエーション評価に基づいた投資

利益成長率やROE、PER、PBRといったバリエーション評価の指標を活用し、投資・売却を判断する

◆株式組入比率を50%程度までコントロール

相場が過熱状態にある場合など、下落リスクが高いと判断した場合は利益確定を優先させ、現金比率を最大50%程度まで落とす。

参考までに記事更新時点(2019年11月)の組入比率の上位銘柄です。

- ソニー

- エムスリー

- 任天堂

- リクルートホールディングス

- ワークマン

大型株中心の構成ですが、組入比率第9位の「メイコー(6787)」は時価総額460億円程度の中小型株です。

メイコーのような中小型株は、コモンズ30ファンドに組み入れられることはないと思いますが、ザ・2020ビジョンにはこうした銘柄も積極的に組み入れを行います。

ひふみ投信を意識している?

「ザ・2020ビジョン」の投資方針を見るとわかるのですが、個人投資家に人気の投資信託「ひふみ投信」の方針に酷似しています。

ひふみ投信はテレビ番組「カンブリア宮殿」などで人気となり、純資産総額が急拡大しているファンドです。さらに、リターンもTOPIXを大きく上回っています。

こうした流れもあり、コモンズ投信がリターン追求型の「ザ・2020ビジョン」を組成したのではないかと私は考えています。

ただ、ポートフォリオを見る限り「ひふみ投信」の方がより小型株の組入比率が高いので、ハイリスク・ハイリターンになると思います。

▼ひふみ投信の詳細記事はこちら

あわせて読みたい:

ひふみプラスの評判は?3年間の年率リターン圧倒的No.1の投資信託

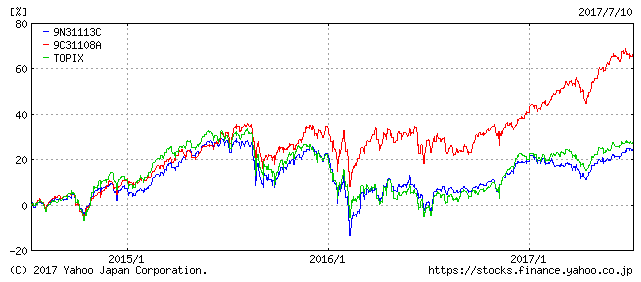

下記は、ひふみ投信とザ・2020ビジョンの3年間のリターン比較です。

ひふみ投信が圧勝ですが、逆に言うとザ・2020ビジョンのような大型株主体のポートフォリオでひふみ投信と同等のパフォーマンスを出すことは難しいとも言えます。(2017年7月時点のデータ)

現時点では、ザ・2020ビジョンはTOPIXのパフォーマンスを下回っている状況で、今後に期待という感じですね。。。

社会貢献プログラム

コモンズ30ファンドで実施している社会貢献プログラムは、ザ・2020ビジョンにも取り入れられています。

ザ・2020ビジョンでは、「コモンズPOINT」という名前で「障がい者スポーツ応援プログラム」を実施します。

コモンズ30ファンドと同じように、信託報酬の1%を「障がい者スポーツの応援団体」に対して寄付しています。

ザ・2020ビジョンの手数料

ザ・2020ビジョンの手数料は以下の通りです。

- 購入時手数料:0円(ノーロード)

- 信託報酬:年率1.265%(税込)

- 信託財産留保額:なし

※販売会社(銀行・証券会社など)経由で購入する場合、購入時手数料が生じる場合があります

信託報酬は、純資産が一定額を超えるごとに段階的に引き下げられます。

- 300億円まで:1.265%

- 300億円~500億円の部分:1.155%

- 500億円~1,000億円の部分:1.034%

- 1,000億円~3,000億円の部分:0.924%

- 3,000億円を超える部分:0.803%

※いずれも税込

販売会社は以下の通りです。

◆ネット証券

楽天証券、マネックス証券、SBI証券、岡三オンライン証券、松井証券

◆地方銀行

静岡銀行

◆その他

エース証券、とちぎんTT証券

販売窓口は少ないですが、ネット証券であれば取扱があります。もちろん、ザ・2020ビジョンはコモンズ投信の直販口座でも購入できます。

コモンズ30ファンドとザ・2020ビジョンはどちらが良いか

コモンズ30ファンドとザ・2020ビジョンのリターンを比較してみます。

ザ・2020ビジョンが設定後5年を経過していないので、過去3年間でのパフォーマンス比較となります。(2017年7月10日時点のデータ)

- 赤:ひふみ投信

- 緑:コモンズ30ファンド

- 黄:TOPIX

- 青:ザ・2020ビジョン

ひふみ投信は別格ですが、コモンズ30ファンドもTOPIXを超過する運用成果をあげています。

一方で、ザ・2020ビジョンはTOPIXを下回っており今後の挽回が期待されますね。

ちなみに、3年間の年率リターンは「ひふみ投信:18.81%」、「コモンズ30ファンド:12.18%」、「ザ・2020ビジョン:8.07%」となっています。

次の記事は「セゾン投信の利回りは?評判の理由とつみたてNISAでおすすめできる理由を公開」です。

独立系投資信託として、コモンズ投信と同じく人気の高い「セゾン投信」を徹底分析します。

あわせて読みたい:

楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント