LM・オーストラリア高配当株ファンド(毎月分配型)の評判は?分析とレビュー

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資信託ランキングでも上位になることが多い「LM・オーストラリア高配当株ファンド(毎月分配型)」について分析・評価したいと思います。

LM・オーストラリア高配当株ファンド(毎月分配型)は、レッグ・メイソン・アセットマネジメントという米国大手の資産運用会社が運用するファンドです。

レッグ・メイソン本体はニューヨーク証券取引所に上場している100年以上の歴史ある会社です。

また、傘下のレッグ・メイソン・アセットマネジメントは元々シティグループ・アセット・マネジメントだったものをレッグ・メイソングループに移行したことに伴い商号変更したものです。(2005年~2006年の話)

レッグ・メイソン・アセットマネジメントは今回の「LM・オーストラリア高配当株ファンド(毎月分配型)」のような豪州の高配当ファンドなどを多く運用しています。

なお、LM・オーストラリア高配当株ファンド(毎月分配型)はあまりに人気すぎて純資産総額が信託金限度額の上限に達する恐れがあり、一時的に新規申し込みの受付を中止しているほどです。 ※記事執筆時点(2017年8月)

しかし、人気の投資信託が必ずしも「良い投資信託」とは限りません。

今回は、この投資信託について中立的に評価していきたいと思います。

目次

高配当の毎月分配型ファンド

LM・オーストラリア高配当株ファンド(毎月分配型)は、高配当の毎月分配型ファンドです。(年2回決算型も選べます)

また、為替ヘッジあり・なしを選択することが可能です。為替ヘッジありを選択すると、豪ドル/円の為替レートの影響を受けないメリットがありますが、ヘッジコストという手数料がかかるためパフォーマンスが少し落ちます。

このファンドは主に、高配当なオーストラリアの証券取引所に上場している株式、不動産投資信託(リート、通称A-REIT)に投資する投資信託です。

オーストラリアの投資資産は不動産投資信託(A-REIT)を含め、日本と比較して利回りが高いのが特徴です。

しかし、日本国内からではオーストラリア株に直接投資をするのが難しいため、投資信託を通じて間接的にオーストラリアの高配当銘柄に投資をするというのが、LM・オーストラリア高配当株ファンド(毎月分配型)の目的です。

この投資信託の目論見書を見る上で最も注視すべきポイントは下記の一文です。

少し難しいですが、一生役に立つ情報ですので、1つずつ理解しながら読み進めてください。

分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。

その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。

また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。

ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

出典:LM・オーストラリア高配当株ファンドの目論見書

基準価格(基準価額)とは、投資信託でいう「株価」に相当するものです。分配金が支払われた場合、その分、投資信託の株価に相当する「基準価格」が下がります。

しかし、投資信託の運用で得た配当収入・値上がり益を含めたトータルリターンの方が、投資家に配当する分配金よりも大きい場合、基準価格は上がっていくはずです。

基準価格が下がるということは、

- 運用の結果得られる配当に対して投資家に分配しすぎている(タコ配)

- 豪州の市況が悪く投資した株が値下がりしている

- 豪ドル/円の為替レートの影響

などの理由が考えられます。

また、上記の説明では投資信託の収益に関係なく、分配金を出すことがあり、その結果「分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合がある」と書かれています。

LM・オーストラリア高配当株ファンド(毎月分配型)は、この投資信託への投資における重要なポイントをしっかりと記載し、説明してくれています。

▼こちらのファンドも人気です

あわせて読みたい:

たわらノーロード先進国株式の評価、信託報酬や実質コストをニッセイと比較

高配当・毎月分配型の文字に注意

日本の投資家はとにかく、

- 高配当が好き

- 毎月分配型が好き

ということで知られており、その結果毎月分配型ファンドは大人気です。

しかし、「60歳以下の投資家に毎月分配型ファンドをおすすめしない理由」という記事にも書いたとおり、高配当の毎月分配型ファンドという夢のような投資信託は長期的な成長が困難です。

つまり、顧客から預かった資産をそのまま分配金として返還する「タコ配」が行われていることが少なくなく、その行為は結果的に投資家の純資産を毀損することにつながります。

また、「高配当」であることはそれだけ高いリスクにさらされていることの証明であることも少なくありません。

以上のことから、高配当・毎月分配型の2つのキーワードを見かけた時は、

- 高リスクな運用が行われていないか

- タコ配状態になっていないか

について目を配るべきだと私は考えます。

▼イデコ・つみたてNISAで人気のeMAXIS Slimはこちら

21.7%の分配金利回り

2017年4月時点の情報ですが、LM・オーストラリア高配当株ファンド(毎月分配型)の分配金利回りは21.7%となっています。

- 基準価格:11,049円

- 直近1年間の分配金合計:2,400円

- 分配金利回り:21.7%

なぜ年率21.7%もの利回りで運用できるのか。

「オーストラリア株が値上がりしたから?」「為替が円安になったから?」「投資先の分配金利回りが高いから?」

その答えについても、目論見書で説明が行われています。

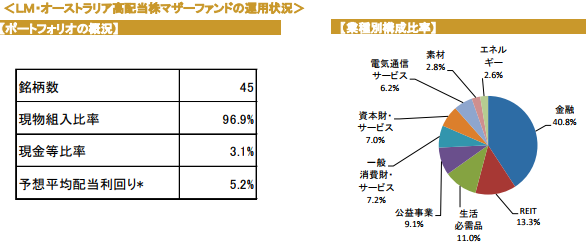

まず、LM・オーストラリア高配当株ファンド(毎月分配型)のマンスリーレポートを見てみると、ポートフォリオ全体から得られる分配金利回りは5.2%となっています。

組み入れ銘柄を見ると、オーストラリアの大手通信会社や銀行などに投資をしていることがわかります。

つまり、この投資信託が得ている配当金は年率5.2%となっており、投資家が受け取る分配金利回りである21.7%には到底及びません。

では、その不足分はどうやって補っているのかというと、

- 保有株式の値上がり益

- 豪ドル/円の為替差益

- 純資産を切り崩して分配金に回している(タコ配)

のいずれかになります。

目論見書をさらに見ていくと、「年間収益率の推移」が示されています。

年間収益率とは、ファンド運用から得られた税引前分配金をすべて再投資したと仮定した複利リターンです。

わかりやすく言うと、分配金を受け取らず、すべて再投資した場合にどれくらいの(値上がり益も含めた)リターンが得られたかということです。

| 年 | 基準価格 | 年間分配金 | 分配金利回り | 年間収益率 |

|---|---|---|---|---|

| 2013年 | 15,577円 | 1,700円 | 11% | 22.4% |

| 2014年 | 15,978円 | 1,800円 | 11.3% | 17.1% |

| 2015年 | 13,147円 | 2,100円 | 15.9% | -6.1% |

| 2016年 | 11,550円 | 2,400円 | 20.7% | 8.6% |

| 2017年 | 11,049円 | 2,000円 | 18.1% | 2.6% |

※2017年は4月末時点、それ以外の年は12月末時点

※2017年の分配金は想定値

2014年から基準価格は下落し続けていますが、安定した分配金を出し続けているので、結果的に分配金利回りが向上しています。

しかし、年間収益率が分配金利回りを上回っているのは2013年と2014年のみであり、2015年に関してはマイナスリターンにも関わらず前年よりも高額な分配金を出しています。

ファンドの投資収益がマイナスなのに、高額な分配金を出すということは、預かった純資産をそのまま投資家に返却していることを意味し、これは前述の説明のとおり基準価格の下落を招きます。

2016年も同様に、マイナスではないものの8.6%の利益に対して20.7%の分配金を出しています。

2017年の年間収益率は4月時点のものなので何とも言えませんが、これは完全なタコ配(タコ足配当)投信であるとわかります。(最も、タコ配をすることを目論見書で説明しているのですが)

仕組みとしては、ポンジ・スキームにも近い状態です。

あわせて読みたい:

ポンジ・スキームとは?投資詐欺で使われる典型的な仕組みを理解する

LM・オーストラリア高配当株ファンド(毎月分配型)の手数料

投資家から預かったお金をそのまま返却する「タコ配」の何が悪いのか?預けたお金がきちんと返ってくるなら問題ないのでは?と思うかもしれません。

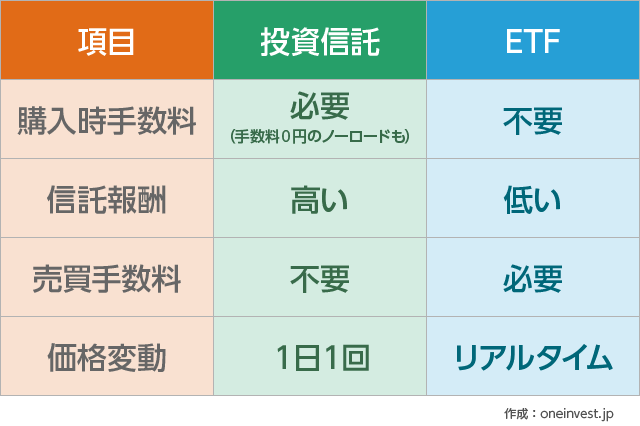

しかし、投資信託には年率で発生する「信託報酬」をはじめとする様々な手数料が存在します。

LM・オーストラリア高配当株ファンド(毎月分配型)の手数料は以下の通りです。

◆購入時手数料

購入額の3.85%(税込)を上限として販売会社が決める。(安く購入する方法をこの後ご紹介します)

◆信託報酬

年1.826%(税込)

◆その他

監査費用や有価証券の売買手数料、外国での資産保管費用。「為替ヘッジあり」を選択した場合は、ヘッジコストもこちらに含まれます。

投資家が預けたお金を運用せずにそのまま分配金として返しても、信託報酬は年率年1.826%(税込)の分だけ確実に差し引かれ、運用者の収入となります。

また、LM・オーストラリア高配当株ファンド(毎月分配型)は購入時手数料が非常に高いため、5年間保有の想定で割り算しても年間0.77%(税込)の購入時手数料が発生します。

購入時手数料(5年で分割)と信託報酬を合わせると、年間2.596%(税込)のコストとなっており豪州株への投資から得られる分配金利回り5.2%の約半分程度が手数料に消えている計算となります。

高い分配金はたしかに魅力的に見えると思いますが、(仮にほとんど運用されていなかったとしても)運用会社に信託報酬(手数料)を払うので、タコ配投信は分配金以上の基準価格の下落が起こりやすく、長期的に投資家が損をしやすいという問題があるのです。

つまり、100万円を預けて100万円が返ってくるように見えて、実は手数料が2万円差し引かれて98万円しか返ってこなかった。というイメージです。

さらに付け加えると、分配金には約20%の税金がかかるので、預けたお金が戻ってきているだけなのに、戻ってきたお金を受け取るタイミングで税金が発生するという問題含みの仕組みになっています。

※補足:配当落ち後(分配金落ち後)の基準価額が、取得した平均基準価格を下回る場合は「元金払戻金(特別分配金)」となり、非課税です

他の投資信託との比較

20%を超える分配金利回りが本当に投資家に「儲け」をもたらしているのか?

分配金利回り20%という一見魅力的とも思える数字が、実はそれほど魅力的ではないということは、他の投資信託と比較をすることで見えてきます。

下記は記事執筆時点(2017年8月)の年率リターンの比較です。分配金をすべて再投資して複利運用した場合の年間利回りとなります。

| ファンド名 | 1年 | 3年 | 5年 | 信託報酬 | 購入時手数料 |

|---|---|---|---|---|---|

| LM・オーストラリア高配当株ファンド(毎月分配型) | 14.20% | 3.27% | 12.92% | 1.826% | 3.85% |

| ニッセイ 日経225インデックスファンド | 22.09% | 10.07% | 19.78% | 0.275% | 0円 |

※信託報酬、購入時手数料は税込です

「ニッセイ 日経225インデックスファンド」は、日経平均株価との連動を目指す投資信託です。低コストなインデックスファンドの代表格として投信ブロガーにも人気の高いファンドです。

購入時手数料は0円、信託報酬も年率0.25%となっており、LM・オーストラリア高配当株ファンド(毎月分配型)の6分の1以下のコストで運用できます。

ニッセイ 日経225インデックスファンドには分配金はありません。分配金はすべて再投資されるため複利運用を最大化できます。

上記の比較では、LM・オーストラリア高配当株ファンド(毎月分配型)についても分配金を全額再投資して複利運用したと仮定して計算しているため、条件は同じです。

その結果、1年、3年、5年のいずれも平均年率リターンで「ニッセイ 日経225インデックスファンド」が上回る結果となっています。

これは、

- 低コストな信託報酬で運用されていること

- 過去5年は日経平均株価の方がパフォーマンスが良かったこと

といった理由が挙げられます。

結局のところ、20%を超える分配金利回りは、魅力的でも夢のような投資信託でもなく、同条件で比較し「すっぴん」の状態にしてみると、日経平均株価以下のリターンしか生み出せていなかったことになります。

管理人の評価

これまで記事で語ってきたことがすべてです。

LM・オーストラリア高配当株ファンド(毎月分配型)が悪い投資信託であるとは言いませんが、「高利回りだからといって夢のような投資信託ではない」ということです。

この投資信託に多くの純資産が集まっている理由は、証券会社などが「高利回り」を売り文句として積極的な営業をかけているからだと思います。

しかし、信託手数料や購入時手数料を見てもわかるとおり、LM・オーストラリア高配当株ファンド(毎月分配型)のコストは平均より高く、証券会社や銀行といった売る側にとって利益率の高い商品となっています。

ちなみに、アクティブファンドの平均的な信託報酬は1.5%と言われていますので、LM・オーストラリア高配当株ファンド(毎月分配型)はアクティブファンドの中でも、平均をやや上回るコストとなります。

オーストラリアや海外への分散投資を考えることも大切ですが、海外投資は為替リスクを負うことにもなり、国内資産よりもハイリスクです。

ハイリスク・ハイリターンであれば良いのですが、ハイリスクにもかかわらず日経平均株価に連動する投資信託以下のリターンしか出せていないという事実を考えると、積極的な投資は控えたいというのが私の感想です。

SBI証券だと有利に運用できる

投資信託はSBI証券だと通常よりも有利な条件で運用できます。

SBI証券は、ネット証券では預かり資産No.1となっており口座数ではすでに大和証券を抜いています。

LM・オーストラリア高配当株ファンド(毎月分配型)の購入時手数料は3.85%(税込)ですが、これはあくまでも「上限」なので実際の販売手数料は販売会社によって異なります。

SBI証券であれば、LM・オーストラリア高配当株ファンドの購入時手数料を2.2%(税込)に設定しているので、通常の43%割引の手数料でこのファンドを購入可能です。

また、「投信マイレージサービス」によって、投資信託の保有残高1,000万円以下なら0.1%、1,000万円以上なら0.2%のVポイントが毎年もらえます。

Vポイントには1ポイント=1円の価値があるため、実質的には年間0.1%の信託報酬の割引に近いサービスとなります。

上記を考慮すると、SBI証券で投資信託を購入・保有することで

- 購入時手数料:3.85% → 2.2%(42.8%OFF)

- 信託報酬:1.826% → 1.726%(毎年0.1%ポイント還元)

※いずれも税込

での運用が可能となります。

ちなみに、証券会社は顧客が保有している投資信託を「分別管理」することが義務付けられており、証券会社の財産とは切り離されて管理しています。

よって、将来的に万が一SBI証券が破綻しても、SBI証券に預けている投資信託は分別管理されているので無傷の状態で投資家に返還されます。

また、もしSBI証券が破綻し、しかも分別管理の義務に違反しているという最悪の自体が生じても、投資者保護基金制度によって1,000万円までは補償されるので安心です。

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント