72の法則とは?資産を2倍にするために必要な時間がわかる計算術

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

72の法則を知っていると、ざっくりとその資産運用が良いものか・悪いものかの判断ができるようになります。

72の法則とは「現在の資産を2倍にするために必要な年数」が一瞬でわかる計算術のことです。

また、その他の応用として「100の法則」や「115の法則」があるので合わせて紹介したいと思います。

超かんたん!72の法則の計算方法

72の法則は計算方法がとにかく簡単だからこそ「法則」と呼ばれています。

72の法則の計算方法

72 ÷ 運用利回り(複利) = 資産が2倍になるまでに必要な年数

※配当金などをすべて再投資することで「複利での運用」が可能となるため、分配金は再投資に回すことを前提としてください。

本当にかんたんな計算式だと思います。

例えば、利回り8%の海外リートがあったとします。計算式は「72 ÷ 8% = 9年」となり、この海外リートに投資した場合、9年で投資額が2倍になるとわかります。

Jリートの場合は分配金利回りは5%程度です。72の法則によると「72 ÷ 5% = 14.4年」なので、分配金だけで資産が2倍になります。

東証一部上場企業なら配当利回りは3%程度でしょうか。同じように「72 ÷ 3% = 24年」となり、24年間その銘柄を保有し続ければ、配当金だけで資産が2倍になります。(配当金を再投資した場合)

もちろん、株式やJリートは業績によって配当金が増減しますし、配当金以外にも株価の値上がり・値下がりがあることを忘れてはいけません。

大切なことなのでもう一度言いますが、72の法則は複利運用を前提としているので配当金などはすべて再投資する必要があります。

複利計算シミュレーションを使うことで、(多少の誤差はありますが)72の法則の計算結果が正しいことを確認できます。

元金

金利(年)%

運用期間

計算結果一覧

運用利回りは金利と言い換えることもできる

もう少し応用を考えてみます。

上記は資産運用の「利回り」を使いましたが、利回りは「金利」と言い換えることもできます。

よって、72の法則は銀行預金の金利を当てはめることもできます。

例えば、金利0.5%の定期預金を複利運用した場合「72 ÷ 0.5% = 144年」です。144年間も待たなければ定期預金で資産を2倍にすることはできません。

逆の見方として、消費者金融での借金を考えます。カードローンで年利18%で借金をした場合、「72 ÷ 18% = 4年」となり、借金をまったく返さなければ4年で返済額が2倍になります。

100の法則と115の法則をマスターする

72の法則が理解できたら、合わせて覚えておくと便利なのが「100の法則」と「115の法則」です。

「100の法則」とは、もうそのままなのですが、単利で運用した場合に資産が2倍になるまでに必要な年数です。

100の法則の計算方法

100 ÷ 運用利回り(複利) = 資産が2倍になるまでに必要な年数(単利)

つまり、配当金などを受け取った時、それらを再投資せずに運用を継続すると、何年ぐらいで資産を2倍にできるかということです。

例えば、先ほど計算した利回り5%のJリート投資の場合、単利だと「100 ÷ 5% = 20年」となります。先ほどの72の法則に基づく複利計算では14.4年で資産は2倍になりましたが、単利だと20年かかることがわかります。

元金を利回り5%で運用すると、単利だと20年で2倍になるが、複利だと15年で2倍になる。期間を5年も短縮できる。これが複利の力だ – @yuya_q

72の法則と100の法則を両方押さえておくと、単利と複利を比較する上でも役立ちそうですね。

また、「115の法則」は複利計算をした時に資産が3倍になるまでの年数が計算できます。

115の法則の計算方法

115 ÷ 運用利回り(複利) = 資産が3倍になるまでに必要な年数

※配当金などをすべて再投資することで「複利での運用」が可能となるため、分配金は再投資に回すことを前提としてください。

利回り8%の海外リートを複利運用すれば「115 ÷ 8% = 14.375年」で資産が3倍になるという計算です。

資産は複利で増えていくことを前提にする

資産運用の世界では、基本的に運用資産は複利で増えていくことを前提としています。

仮に、資産が毎年2倍になる投資信託があったとすると、「2万円 → 4万円 → 8万円 → 16万円 → 32万円」と倍々ゲームで増えていくため、5年間で当初の2万円が32万円(8倍)に膨らみます。

これが単利計算だと「2万円 → 4万円 → 6万円 → 8万円 → 10万円」となり、毎年2万円ずつ増えていくため、5年間で10万円(5倍)にしかなりません。

これを投資信託に置き換えた場合、

- 分配金を再投資する投資信託(複利運用)

- 分配型の投資信託(単利運用)

となります。

日本では毎月分配型の投資信託がすごく人気なのですが、複利の観点から言うと毎月分配型はおすすめできません。

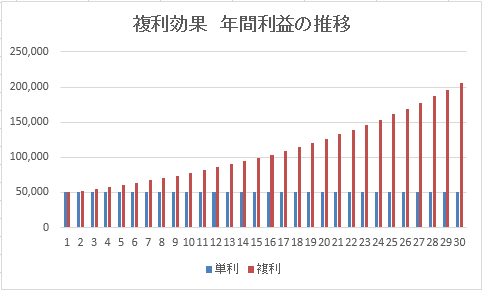

かのアインシュタインも「複利は人類史上最大の発見」と大絶賛しているほどで、その威力は下記のグラフを見てもわかると思います。

※100万円を年5%の利回りで単利運用した場合と複利運用した場合の比較

驚くべき複利効果の魔力についてはこちらの記事で明らかにしています。

あわせて読みたい:

複利効果を最大限にする方法!投資家ウォーレン・バフェットが成功した理由

一定年数、複利運用した場合の「年平均成長率」を計算するCAGRの解説はこちら。

あわせて読みたい:

CAGR(年平均成長率)を3分で学ぶ、エクセルを使った計算方法

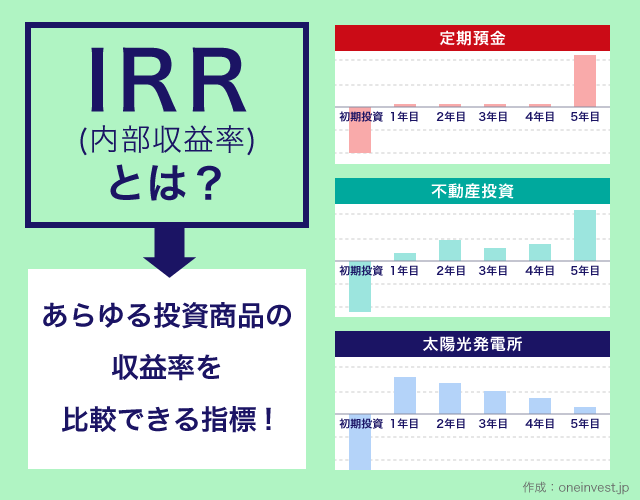

IRR(内部収益率)について学んでおくと、あらゆる投資商品の収益率を同列で比較できるようになります。

あわせて読みたい:

IRR(内部収益率)をわかりやすく解説、利回りとの違いやエクセルでの計算方法

資産を増やすために役立つ知恵

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント