サウスウエスト航空の戦略から学ぶ株式投資の原則とビジネス成功の秘訣6カ条

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資の世界では「航空会社には手を出すな」という意見があります。

なぜかというと、航空会社は飛行機の開発に多額の設備投資がかかり、燃料となる原油価格の変動の影響を受けるからです。

さらに、従業員のストライキや巨額のリース債務といったリスク、そして競合他社との過酷な競争があります。(事実、日本の航空会社「スカイマーク」は巨額のリース債務が仇となり、一発で破綻してしまいました)

そのような状況で、一度でも飛行機を墜落させてしまえば会社の信用が失墜するというリスクもあり、航空会社にとって安全な運行は絶対です。

つまり、飛行機を空に飛ばすという航空会社のビジネスは、私たち人間にとって夢はありますが、投資家にとって重要な「利益」は生み出さないということです。

著名投資家として知られるウォーレン・バフェットも、航空会社への投資では何度も失敗しています。それくらい、航空会社株に投資をして儲けるのは難しいのです。

しかし、アメリカには「サウスウエスト航空」という素晴らしい会社があります。

競争の激しい航空業界で徹底した黒字経営を続け、サウスウエスト航空の株価は38年間で年率16.09%の上昇を記録しています。

これは、38年前にサウスウエスト航空の株式を購入して持ち続けていた場合、100万円が2億8,987万円になったことを意味します。(株価上昇率は290倍)

さらにこれは株価値上がりによる利益であるため、これとは別に「配当金」による利益もあります。もし配当金を再投資していれば、年率リターンはさらに上がっているでしょう。

この記事では、投資家そして経営者にとっても学ぶことの多いサウスウエスト航空の戦略について考察していきます。

目次

サウスウエスト航空 成功の秘訣6カ条

サウスウエスト航空は1995年のアニュアルレポート(年次報告書)で「成功の秘訣6カ条」を示しています。

サウスウェスト航空:成功の秘訣6カ条

- 得意なことにしがみつく(Stick To What You’re Good At)

- あくまで単純に(Keep It Simple)

- 価格は低く、コストはさらに低く(Keep Fares Low, Costs Lower)

- 顧客をゲストとして遇する(Treat Customers Like Guests)

- 立ち止まらない(Never Stand Still)

- 素晴らしい人材を雇う(Hire Great People)

得意なことにしがみつく

サウスウエスト航空は「ブルーオーシャン戦略」によって成功した会社です。

サウスウエスト航空の知名度が日本であまり高くない理由として、同社は「国内線に限定してサービスを展開しており、国際線への進出をしていない」ことがあげられます。

国内線に限定して運行しているため、航空会社のアライアンス(航空連合)にも加盟していないと思われます。

※補足:最近では、M&A(企業買収)によって取得した航空会社を通じて国際線の運行も行っているようです。

基本戦略は、他の航空会社があまり得意としておらず、利用客の少ない短距離の路線です。

一般的な航空会社が「乗客も少なく儲からない」という理由で撤退していく路線に、サウスウエスト航空は格安運賃かつ便数を増やす戦略で対応しています。

サウスウエスト航空の顧客は主として、650キロぐらい離れた2都市間を約1時間で飛びたいと考えている人たちである。出典:破天荒!!

運賃が安くても、便数を増やしてニッチ市場を独占することで利益が上がる仕組みを作ったのです。

しかし、便数を増やすためには整備にかかる時間を短縮しなければなりません。この点を、サウスウエスト航空は「ボーイング737型機のみを扱う」ことで対処しました。

サウスウエスト航空はボーイング737型機しか取り扱いません。

なぜなら、機材を1種類に絞ることによって、パイロットや整備士の訓練を単純にできるからです。

従業員にとっても普段から使い慣れている機材の方が、作業スピードが上がるのは当然ですし、スペア部品の仕入れも少なく済みます。

購入する機種が固定されていれば、第1に訓練が単純化できる。パイロット、客室乗務員、整備士、食糧補給係は、ボーイング737だけを知り尽くせばよい。

さらに、737型機に絞ることによって、新たに航空機を導入する際の商談も有利になる。出典:破天荒!!

創業して間もなく、サウスウエスト航空は10分で飛行準備ができるようになった。さらに、地上待機時間を10分にまで短縮すれば、運転経費を25%削減できることが分かった。出典:破天荒!!

得意な分野に的を絞ってビジネスを展開することで、サウスウエスト航空は小さな会社でありながら大企業と戦い、そして高い成長を続けました。

株式投資の観点から、ジェレミー・シーゲルは以下のように語っています。

自分以外のものになろうとしない。できないことをやろうとしない。経済学者にいわせれば「自社の優位性の追及」あるいは「中核的能力(コアコンビタンス)への専念」となるだろう。出典:株式投資の未来

結果的に、このような保守的な戦略が強固な財務基盤を築き上げました。

そして、航空業界が不況に苦しんでいるときに、この保守的な経営が黒字を維持し、「M&Aによって他社を買収するチャンス」を生み出したのです。

あくまで単純に

最近はLCC(格安航空会社)が増えていますが、サウスウエスト航空はずいぶん昔から「低額運賃」でチケットを販売していました。

航空業界では「空の旅をより上質なものにする」のがあたりまえとされていますが、サウスウエスト航空はその逆で「サービスを簡素化」しています。

サービスを必要最小限にすることで経費を減らし、浮いた費用を「低価格」という形で顧客に還元しているのです。

サウスウエスト航空には予約席がなく、すべての乗客が「自由席」なのだとか。さらに、短距離を得意としているため機内食なども出していません。

先ほどのボーイング737しか扱わないという姿勢にも共通しますが、「あくまでも単純に」を意識した経営を行っているのです。

価格は低く、コストはさらに低く

サウスウエスト航空は昔から「低価格」を売りにしたビジネスモデルで成長してきました。

しかし、運賃の価格を下げるためには、それ以上にコストを下げなければ黒字経営を続けることはできません。こうした基本的かつ重要なことをサウスウエスト航空は大切にしています。

共同設立者のハーバート・ケレハーは以下のように語っています。

他社と異なる点は、自分のやり方を捨ててまで成功しようという罠に陥らなかったことだ。従業員と話をしてみれば、「大きいことはいいことだ」という考えにとらわれていないことが分かるだろう。

「パリへの国際路線を開きたいとか、747型を使いたいなどとは夢にも思わない」とケレハーは言う。「それよりも、利益を上げることや、仕事の安定化を図ることの方が大事なんだ。

地方しか飛ばない小さな会社だからという理由で注目されなくても、そんなことは大した問題ではない。われわれは信念に従って、ニッチ市場で頑張っているのだ」出典:破天荒!!

実は、「小さな市場」で「低価格」で勝負をするビジネスモデルは、偉大な会社に共通しています。

その代表例がウォルマートやアマゾンです。

ウォルマートは当初、小さな地域市場を主戦場としていましたし、アマゾンも当初は書籍だけしか取り扱っていませんでした。

そして、どちらの会社も低価格で商品を販売することで顧客の信頼を勝ち取り、その後大きく成長しアメリカを代表する企業になっています。

サウスウエスト航空は、航空業界のウォルマートであり、アマゾンなのです。

顧客をゲストとして遇する

サウスウエスト航空は(短距離だという理由もありますが)機内食を出さず、座席も自由席のみとなっています。

こうした方針を見ると、機内サービスが優れているとはいえないかもしれません。

しかし、サウスウエスト航空の従業員は、顧客を楽しませることを自らが考え、満足度向上に務めています。

サウスウエスト航空では従業員が顧客にへつらうことなく良識を優先することを推奨しており、顧客が満足するための判断を従業員の裁量に任せる方針をとっているため、顧客を楽しませるためであれば社内規則を曲げるようなことであっても容認されることがある。出典:Wikipedia

こうした「自分で考えた結果、良かれと思ったやったこと」は裏目に出てしまうこともあるようですが、結果として従業員によって生み出された独自のアイデアが、サウスウエスト航空の特色にもなっています。

サービスが優れている企業としては、高級ホテルの「ザ・リッツ・カールトン」やコーヒーショップの「スターバックス」が有名です。

ザ・リッツ・カールトンホテルは、裁量で使える20万円の決済権を従業員に与えているという話が有名です。

20万円の決裁権の範囲であれば、顧客に対して、自分がしてあげたいと思うことを実現できるのです。

また、顧客サービスの良さで有名なスターバックスも、特別なマニュアルがあるわけではありません。

顧客サービスは従業員の裁量に委ねられており、自分が相手にしてあげたいことをするという方針で教育を受けると、以前スターバックスで働いていた友人に聞いたことがあります。

顧客満足度の高い偉大な企業は、マニュアルによってではなく、顧客をゲストとして「おもてなしする」心を、社員一人ひとりが持っているのです。

立ち止まらない

サウスウエスト航空の場合、スピードとは他の航空会社が数カ月かかるところを数日で成し遂げることを言う。出典:破天荒!!

サウスウエスト航空はこれまでに何度も困難に直面しています。

設立当初から大手航空会社に業界への参入を阻まれ、また訴訟費用などがかさんで「手元資金が足りない」という危機的な状況も経験しています。

しかしその度に、試練や失敗から学び、困難に立ち向かうために知恵を絞って成長してきた(逆に言うとそうするしかなかった)同社は、それが「独自のノウハウ」として蓄積され、現在の経営に活かされています。

また、サウスウエスト航空の社員は学習が不可欠であると考えており、常にサービスの質を向上させるために学び続けています。

ただ、コストを下げて利益率を高めるという数字だけの話ではなく、それを実現するためには数多くの試行錯誤と学び続けることが必要です。

こうした「立ち止まらない」姿勢がなければ、サウスウエスト航空の業績がここまで成長することはなかったと思います。

素晴らしい人材を雇う

サウスウエスト航空の採用率はわずか2%であると、同社の人材担当の方がハーバード・ビジネス・レビューで語っていました。

企業にとって人材は何よりも大切であり、サウスウエスト航空のような革新的な会社では特に重要であると思います。

似たような業種のA社とB社があります。どちらもサービス内容や企業規模が似ており、両者は競合他社としてお互いを意識しています。

しかし、なぜか一方は常に優れたサービスをリリースし、一方はいつも後追いで同じサービスを出すのか。

また、先出しでサービスをリリースしても、上手くできているとは言えない商品を出してくる。このような企業に思い当たる節はないでしょうか?

私は似通ったA社とB社の違いは「人材の差」にあるのではないかと考えています。そして、人材の差はサービスや新製品の質に現れてくると感じます。

サウスウエスト航空では「サウスウエスト・ウェイ」という、採用の際に重視する3つの資質を掲げています。これらは同社の採用試験で、技術力よりも優先されるとのことです。

サウスウエスト・ウェイ

1.戦士の精神(warrior spirit)

卓越したいという欲求、勇気あふれる行動、粘り強さ、革新への意欲。

2.召使いの心(servant’s heart)

他者のことを第一に考える、すべての人々に敬意を持って接する、積極的に顧客に奉仕する。

3.楽しいことを愛する姿勢(fun-loving attitude)

情熱あふれるチームプレーヤー、仕事を楽しむ、自分について深刻に考えすぎない。

サウスウエスト航空について書かれた書籍「破天荒!!」によると、同社の従業員のほとんどが最も重要なのは利益率だと考えているそうです。

従業員全員がコスト管理を意識しているからこそ、航空券の価格を引き下げることができます。

ハーバート・ケレハーは「シェアと利益率は関係ない」と言い切っています。

その一方で、サウスウエスト航空の経営陣は「人件費の削減を経費削減の対象にしていない」と考えており、同社の人件費率は航空業界でも高い水準となっています。

また、サウスウエスト航空は業界ではじめて、従業員に対する「利益分配制度」を採用し、営業利益の15%を従業員の報酬に上乗せしています。

従業員は分配利益の25%をサウスウエスト航空の株式に投資する決まりとなっており、「従業員持株会」の制度も整っています。

このようにして、経営陣と従業員の利害関係を一致させることで「会社をより良くしよう」という共通の認識を持つことができる仕組みになっています。

サウスウエスト航空の業績と株価

これまで、サウスウエスト航空の経営やビジネスモデルについて書いてきましたが、業績や株価はどうなっているのかというと、こちらも素晴らしい結果となっています。

この30年間、バークシャーを上回るリターンを達成した会社は、ひとつしかない。サウスウエスト航空だ。出典:株式投資の未来

サウスウエスト航空の株価は、1980年1月から2018年1月の38年間で0.2ドルから58.01ドルまで成長しました。

冒頭でもお伝えしましたが、38年間の年率リターンは16.09%であり、株価は290倍になりました。(配当金を除いた株価の値上がりのみ)

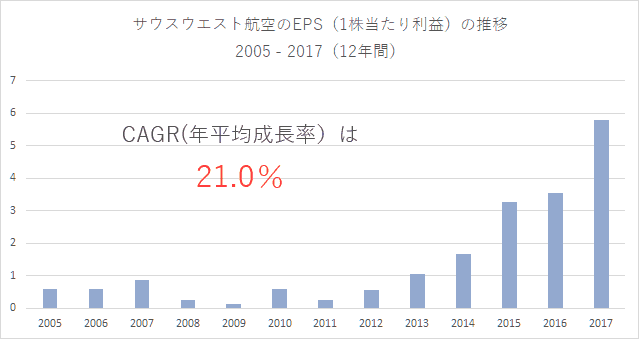

また、2005年から2017年までのEPS(1株あたり利益)の推移を示したグラフが上記の図です。

2009年ごろのリーマンショックの影響においても黒字を維持しており、その後の景気回復によって大きく成長しています。

2005年から2017年までの12年間のEPS成長率は年率21.0%となっており、これが極めてすごい結果であることは投資家であれば理解できるはずです。

優れた経営と従業員が優れた業績を生み出し、それが株価にきちんと反映されている好例です。

サウスウエスト航空の株価については米国ヤフーファイナンスを、EPSについてはYCHARTSを参照しました。

管理人が考える3つの法則

今回、引用で用いているジェレミー・シーゲルの著書「株式投資の未来」では、航空会社のような、競争が激しく利益を生み出しにくい業界にありながら成功した、サウスウエスト航空、ウォルマート(小売業)、ニューコア(鉄鋼業)に共通する特徴を以下のように述べています。

3社とも、革新的な手法を通じて、従業員から最大限の生産性を引き出した。3社とも、独自の戦略を編み出し、それぞれの業界で圧倒的な低コスト体質を実現した。

だがなにより重要なのは、次の点だろう。3社とも、目標を達成するためには、経営陣が手綱を引き締め、模範的な労働環境を整えることが先決だと認識していた。

出典:株式投資の未来

競争の激しい業界はたしかに、利益を生みにくい特性があるため投資家からは敬遠されがちです。

しかし、サウスウエスト航空、ウォルマート、ニューコアが属する業界はいずれも「人間社会の発展において重要な分野」であることに間違いはありません。

このような「儲からない業界でも、企業努力によって結果を出している会社」を見つける姿勢が、私たちは投資家にとって大切なことではないかと考えます。

サウスウエスト航空の考え方を知って、私は以下の3つが、このような業界では特に重要ではないかと感じます。

私自身、小さな会社を経営していますので、経営にも活かせる内容だと思いました。

1.可能な限り設備投資を避ける

巨額の設備投資には、巨額の資金調達を伴うことが多く、これは企業の財務基盤を悪化させる要因です。

支払利息も増えますし、それを回避して見栄えを良くするためにリースに切り替えると、簿外債務としてリース債務が発生することもあります。

こうした財務の悪化が引き金となり破綻する企業は少なくありません。

設備投資が競争のために必要不可欠であることは言うまでもありませんが、投資額を増やすことが勝つための要素ではないはずです。

サウスウエスト航空のようにコストの合理化によって設備投資額を業界平均より少なく保つことが、逆に競争優位性へとつながるのです。

2.利益率を優先する

企業は規模の拡大を優先しがちです。

しかし、投資家の視点でみるとウォーレン・バフェットが言うように「利益の額よりも収益率の方が大事」だと私は思います。

利益率を高めることは、企業にとって余裕をもたらし、投資家に対しても利益を生み出します。

サウスウエスト航空の成功の秘訣6カ条にあるように、また競争の激しい業界での成功企業に共通するように「価格は低く、コストはさらに低く」は重要な要素です。

そして、低価格・低コストを実現するためには、「利益率に目を向けよ」という結論に至ります。

設備投資の代わりに頭とアイデアを使う

設備投資を避けてコストもかけない、その一方で顧客への販売価格は下げる、このような理想を実現するために必要なことがあります。

それは「アイデア」です。言い換えると「知恵を絞る」、「脳に汗をかく」ということです。

ボーイング737型機しか扱わない、特定の路線に絞り込む、(自分たちが良いと思う)前例のないサービスを提供する。

これらはいずれも、業務効率を高めたり、コストを下げる効果、そしてコストをかけずに満足度を高めることに繋がります。

これまで業界では「あたりまえのこと」とされていた「しきたりからの脱却」こそが「価値」であり、その価値を生み出した会社が勝つと私は思います。

私は、企業競争の本質は「合理性の追求」にあると考えます。

とても大切なことなのに、お金をかけることが勝利や価値の創造につながると考えている企業があまりに多いと感じます。

これら3つの要素に加えて、経営スピード、そして進化することを止めなければ、会社は永続的に繁栄するのではないかと思います。

サウスウエスト航空の4代目CEOを務めたジム・パーカーは「この仕事は単なる利潤追求ではない。サウスウエスト航空が素晴らしいのは、米国のビジネス環境を変えると同時に、新しい市場を開拓するたびに、それを変革していることだ」と言っています。

これも、サウスウエスト航空の成功の6カ条「立ち止まらない」に通じます。

アメリカでは有名な航空会社ですが、日本ではサウスウエスト航空のことはそこまで知られていません。

私自身、これまで一度もサウスウエスト航空を利用したことがないので、いつか憧れのサウスウエスト航空に乗ってみたいです。

次の記事:バフェット銘柄として有名な5つの米国株、なぜその株が買われたのか

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント