楽ラップは固定報酬型と成功報酬併用型のどちらを選ぶべきか解説

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

楽天証券がリリースした「ファンドラップ+ロボアドバイザー」の「楽ラップ」は、30代・40代の方を中心に利用が広がっています。

1万円からスタートできる手軽さもあって、私も資産の一部を楽ラップで運用しています。

楽ラップの詳細についてはこちらの記事で解説していますが、その特徴をまとめると以下のようになります。

・1万円からファンドラップ(運用お任せサービス)が利用できる

・ロボアドバイザーを使うことで、投資顧問料・運用管理手数料を大きく削減

・一般的なロボアドバイザーの投資先はETFに限定されているが、楽ラップは投資対象を「低コストな投資信託」に限定している

大手証券会社のファンドラップは、「投資顧問料・運用管理手数料+投資先の信託報酬」を合わせたトータルコストが年率3%を上回ることも少なくありません。

これは、仮に年率5%の利益が出ても手数料を差し引いた実質利益は2%に目減りし、もしマイナス3%の損失となった場合でも、手数料を含めた実質損失は6%に拡大することを意味します。

以前からファンドラップは、そのコストの高さが問題視されていました。

こうした問題を解決するために誕生した楽ラップは、「ロボアドバイザーを使い投資顧問料・運用管理手数料を削減」、「投資先は低コストな投資信託に限定」を徹底することで、トータルコストを年率1%未満にしています。

固定報酬型と成功報酬併用型

楽ラップには2つの手数料体系があります。

(手数料 = 投資顧問料と運用管理手数料の合計)

固定報酬型

運用資産の時価評価額に対して、毎年一定料率の手数料がかかるタイプ。(運用資産1,000万円以下の場合、年率0.702%が固定報酬)

成功報酬併用型

運用資産の時価評価額に対して、毎年一定料率の手数料がかかるタイプ。ただし、運用資産1,000万円以下の場合、年率0.594%となっており、固定報酬型と比較して手数料率は低い。

ただし、利益が出た場合に限り、利益積み上げ額の5.4%を成功報酬として支払う。(損失となった場合は成功報酬は発生せず、固定報酬のみを支払う)

※いずれの場合も運用資産が増えるに従い固定報酬料率は段階的に引き下がります。

※ちなみに、上記の手数料に加えて投資先の投資信託の運用手数料(信託報酬)が間接的に発生します。

このように、楽ラップには2つの手数料体系が設けられていますが、もちろん両者はどちらが得でどちらが損というわけではありません。

「成功報酬併用型を選んだ場合は、損をした時は手数料が最小で済むが、利益が出た時に支払う手数料は大きくなる」というのが特徴なのですが、未来の相場は誰にも予想できないので、将来的に損をする機会が多くなるのか、利益が出る機会が多くなるのか判断することは誰にもわかりません。

個人的には固定報酬型がおすすめ

仮に楽ラップに100万円を投資して、年率10%の利益が出たとします。その際の手数料を計算すると以下のようになります。(投資信託の信託報酬は除く)

100万円に対して年率10%のリターンを得た場合、利益は10万円、時価評価額は110万円となります。

固定報酬型

110万円の0.702%なので7,722円の固定報酬額となります。

成功報酬併用型

110万円の0.594%なので6,534円が固定報酬額です。

これに加えて利益となった10万円の5.40%である5,400円が成功報酬となります。

合計すると11,934円の手数料となります。

結果:固定報酬型の方がお得

では、楽ラップに100万円を投資して、マイナス10%の損失になった場合を考えてみます。

100万円に対して10%の損失となった場合、損失は10万円、時価評価額は90万円となります。

固定報酬型

90万円の0.702%なので6,318円の固定報酬額となります。

成功報酬併用型

90万円の0.594%なので5,346円が固定報酬額です。

利益が出ていない場合、成功報酬はかかりません。

結果:成功報酬併用型の方がお得

いかがでしょうか。前述しましたが、「成功報酬併用型を選んだ場合は、損をした時は手数料が最小で済むが、利益が出た時に支払う手数料は大きくなる」というのが特徴です。

どちらが優れているということはないのですが、「未来の相場は誰にもわからないので運用結果のブレを少しでも小さくするため」、「大きく利益が出たときの手数料による目減りを小さくするため」、「シンプルでわかりやすい」という3つの理由から、個人的には固定報酬型を選択することをおすすめしています。

実際、私自身も固定報酬型を選んでいます。

楽ラップの運用コストは安いのか

楽ラップの運用コストと大手証券会社のファンドラップを比較してみると、やはりその差に圧倒されます。

| ファンドラップ名称 | 運用手数料 | 信託報酬 | トータルコスト |

|---|---|---|---|

| 楽ラップ | 最大年率0.702% | 最大年率0.288% | 最大年率1%未満 |

| 野村ファンドラップ | 最大年率1.296% | 年率1.5%程度 | 年率2.796%程度 |

| ダイワファンドラップ | 最大年率1.512% | 最大年率1.41% | 最大年率2.922% |

| 日興ファンドラップ | 最大年率1.296% | 年率2%程度 | 年率3.296%程度 |

信託報酬は、実際にどのような投資信託がポートフォリオに組み込まれるかによって変わってくるため、正確な信託報酬を判断するのは難しいです。

しかし、大手証券会社のファンドラップは「運用手数料」だけで年率1%を超えているのに対し、楽ラップはトータルコストで年率1%未満に抑えていることがわかります。

最近では、大和証券がロボアドバイザーを使った新しいファンドラップ「ダイワファンドラップ オンライン」をリリースしています。

しかし、ダイワファンドラップ オンラインは以前よりも低コスト化を実現しているものの「運用手数料 年率1%+投資信託の信託報酬」となっているため、楽ラップの「トータルコスト1%未満」には到底及びません。

また、最低50万円からのサービスなので敷居もやや高めになっています。

ちなみに、楽ラップは1万円からスタートできるサービスですが、楽天証券のデータによれば、楽ラップ利用者の60%が10万円からスタートしており、全体を平均すると運用額は30万円程度となっています。(記事執筆時点)

あわせて読みたい:

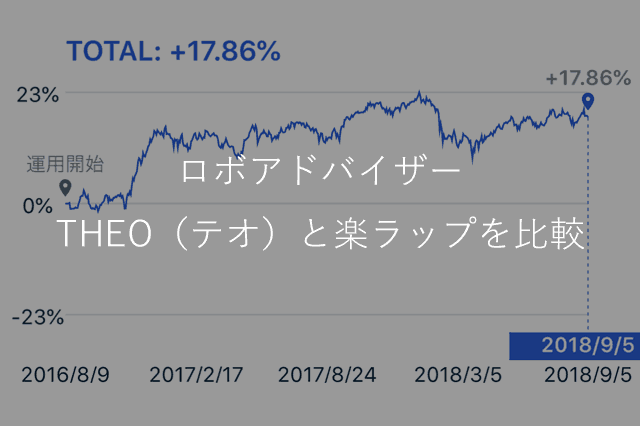

楽ラップはなぜ30代・40代に人気?楽天証券ロボアドバイザーの運用実績を公開中

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

3件のコメント

大変役に立つ記事有難うございます。一つ質問なのですが、海外ETFに投資するテオやウェルスナビは配当金などが二重課税のため楽ラップより不利になったりするのでしょうか。

コメントありがとうございます。

テオやウェルスナビでは配当金(分配金)が受け取れます。外国株や海外ETFの配当については、確定申告をすることによって外国税額控除が受けられるため、二重課税は避けることができますので不利になることはありません。(確定申告をするべきかどうかは個人の状況によって変わってきますので一概には言えません)

ちなみに、楽ラップの場合、投資先から得られた分配金はすべて自動的に再投資に回されるため、分配金はありませんが、その分楽ラップを保有している期間中は国内では課税されないため、複利効果を最大にすることが可能です。

やはりそうでしたか。大変勉強になりました。大変ありがとうございました!