日経平均株価とは?TOPIXとの違いをわかりやすく説明します

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資をしない人にも知られている株価指数「日経平均株価」は、国内を代表する東証一部上場企業 225銘柄の株価を平均して算出したものです。

225銘柄で構成する指数なので「日経225(NIKKEI 225)」とも呼ばれます。(日経225と言えば、日経平均株価のことを指します)

日経平均株価の算出に採用されている「国内を代表する225銘柄」は、日本経済新聞社が決定しており、定期的な入れ替えが行われています。

なぜなら、日経平均株価という株価指数を作ったのは、日本経済新聞社だからです。

この記事では、日経平均株価について初心者にもわかりやすく説明します。あわせて、日経平均株価に次いで知名度の高い株価指数「TOPIX(東証株価指数)」との違いも取り上げます。

目次

日経平均株価の計算方法

日経平均株価の計算方法は基本的に「単純平均」という理解で構いませんが、厳密には指数の連続性を保つために様々な調整を加えています。

日本経済新聞社では、日経平均株価の計算方法を以下のように説明しています。

日経平均は構成銘柄の株価を「みなし額面換算」したうえで合計し、「除数」で割って算出する。 - 日本経済新聞社

各構成銘柄の採用株価 = 株価 ✕ 50円 ÷ みなし額面

日経平均株価 = 構成銘柄の採用株価合計 ÷ 除数

現在は既に廃止されているため、私たちは気にする必要はないのですが、その昔、株式には「額面」というものがありました。

多くの銘柄では額面は50円だったのですが、中には額面が50円ではない銘柄も存在していました。

このような、額面がバラバラの銘柄を単純平均してしまうと、額面が大きい銘柄の影響が大きくなってしまいます。

よって、日経平均株価ではまず最初に採用銘柄の額面を50円に合わせた上で計算しています。

日経平均株価を「使える株価指数」にするために「調整」を加えているということですね。

みなし額面による調整を加えて、各銘柄の株価を日経平均株価の「採用株価」として調整した後、それらを合計して「除数」で割り算します。

除数について日本経済新聞社では以下のように説明しています。

日経平均は基本的には単純平均の考え方に基づいており、当初は銘柄数が除数だった。その後、株式分割・併合や銘柄入れ替えなどで除数の値を修正することで指数としての連続性、継続性を維持している。 - 日本経済新聞社

除数とは、当初は採用銘柄数に相当する「225」だったものが、その後の株式分割・株式併合・銘柄入れ替え等による影響を考慮した上の数字に変わったものです。

前述したとおり、日経平均株価は「単純平均」なので、基本的には採用銘柄(225銘柄)の株価を合計して225で割り算したものという考えで計算しています。

しかしそれでは、株価指数として連続性を保てないため、

- みなし額面の調整

- 銘柄ごとの不平等の解消

- 除数で割る

- 株式分割や銘柄入れ替えなどの特殊要因影響の解消

といった調整を加えた上で、適切な指数として算出しているということです。

まとめると、日経平均株価の計算方法は「調整済みの単純平均」といえるでしょう。

ちなみに、日経平均株価には配当金は含まれていません。

日経平均採用銘柄の配当金が支払われる(権利落ち日をまたぐ)と、その影響を受けて日経平均株価も下がります。

配当込みの指数は「日経平均トータルリターン・インデックス」という名前の株価指数で、同じく日本経済新聞社が算出・公表しています。

日経平均株価の計算方法は、日本経済新聞社が公開している「日経平均株価 算出要領(PDF)」に詳しく記載しています。興味のある方は一読ください。

採用銘柄の入れ替えを毎年10月に実施

日経平均株価に採用されている225銘柄は、定期的に入れ替えが行われます。

- 毎年10月第1営業日に行う定期見直し

- 採用銘柄の上場廃止などに伴う臨時入れ替え

毎年10月 第1営業日に行う「定期入れ替え」の前に、入れ替え銘柄(採用銘柄と除外銘柄)が公表されます。

しかしそれよりも以前に、市場では「この銘柄が採用・除外されるのではないか?」という予測のもと、日経平均採用候補の銘柄が買い進められたり、売られたりします。

一般的に、日経平均株価に採用された銘柄は上昇し、除外された銘柄は売られて値下がりします。

これは、後述するインデックスファンド(日経平均株価などの株価指数に連動する投資信託)が、機械的に採用銘柄を買い、除外銘柄を売るという行動をとるからです。

しかし前述の通り、株式市場では採用銘柄が公開される前に、事前予測のもと先行して売り買いが行われるため、実際に採用・除外銘柄が公表されると、逆に採用銘柄が売られ、除外銘柄が買われるケースもあります。

ちょっとした小ネタですが、日本を代表する企業として知られる「任天堂」「日本電産」「村田製作所」「ローム」などは日経225銘柄に採用されていません。(記事執筆時点)

以前から、これらの銘柄は日経平均株価に組み入れられるのではないか?と言われていますが、未だに実現していません。

理由として考えられるのは、これらの4銘柄は以前「大証(大阪証券取引所)」を主市場として取引されていたことが挙げられます。

これまで、大証を主市場としている銘柄は、日経225には採用されないという歴史がありました。

現在、この問題は解消されましたが、2つめの問題として、今から日経平均株価に上記の4銘柄を採用すると、規模が大きすぎるために市場に大きなインパクトを与えてしまうという問題があります。

仮に任天堂や日本電産などが日経225に採用されると、その影響でそれ以外の採用銘柄が大きく売られてしまう可能性があるのです。

こうした問題に配慮し、いまだに旧大証株の大型銘柄が日経225に採用されないのではないかと言われています。

現在の日経平均株価採用銘柄はこちらで確認できます。

日経平均株価の過去推移とチャートを見る方法

日経平均株価は1949年5月16日から算出を開始しています。

第二次世界大戦の終結が1945年ですので、戦争が終わってすぐに算出が始まったことになります。

1949年5月16日の日経平均株価の終値は176.21円でした。

「日本経済は全く成長していない」と言われることも多いのですが、記事執筆時点(2019年6月30日)の日経平均株価の終値21275.92円をベースに、1949年から2019年までの年率上昇率を計算すると、70年間で年率7.09%成長している計算となります。

短期的には1年間でマイナスになったり、時には株価が大暴落を引き起こすこともありますが、長期的に見ると、平均して毎年7%程度のリターンが得られたということです。

つまり、70年前に100万円を投資していれば、1億2,000万円になっている計算です。

前述のとおり、日経平均株価には配当金は含まれていないため、上記に加えて70年分の配当金が追加で換算されることを考えると、70年間の投資リターンは膨大です。

これから先の70年間で、日経平均株価が年率7%超の上昇を見せるかどうかは誰にもわかりません。

しかし、生まれた時に子供に100万円を投じておけば、その子供がお年寄りになる頃には「年金いらずで悠々自適な生活」ができる可能性もありうるということです。

日経平均株価の過去の推移(ヒストリカルデータ)はこちらで日本経済新聞社が無償公開しています。

1949年の算出開始から現在に至るまでの日経平均株価の推移が時系列データで閲覧できます。

日経平均株価の長期チャートを見る方法は主に3つあります。

- 上記のヒストリカルデータを使ってエクセル等で自作する

- 株探のチャートを利用する(無料)

- 日経のスマートチャートプラスを利用する(日経有料会員のみ)

日本経済新聞社の有料会員であれば、スマートチャートプラスを利用する方法が、最もおすすめです。

楽天証券が提供するツール「マーケットスピード」では、1996年から現在までの日経平均株価のチャートを閲覧できます。

楽天証券への口座開設が必要ですが、こちらも無料です。

日経平均株価とTOPIXの違い

日経平均株価に次いで、日本の株価指数として有名なのが「TOPIX(トピックス)」です。

別名「東証株価指数」と呼ばれ、東京証券取引所が算出しています。

TOPIXと日経平均株価の大きな違いは、

- 日経平均株価

- 日本経済新聞社が決めた225銘柄によって構成している。計算方法は調整済みの単純平均。

- TOPIX(東証株価指数)

- 東証一部に上場している全銘柄によって構成している。計算方法は時価総額加重平均。

という点です。

TOPIXは東証一部に上場している全銘柄が計算対象なので、より日本の株式市場の状況を移している株価指数であると言えます。

また、時価総額加重平均によって算出しているため、時価総額の大きい大型株ほどTOPIXに与える影響が大きくなります。

小型株であっても、東証一部に上場していればTOPIXの算出に影響を与えますが、その影響度は規模の小さい銘柄ほどに小さくなる仕組みです。

日経平均株価は値がさ株の影響を受けやすい

日経平均株価は、その計算方法から値がさ株(調整済みの株価が高い株)の影響を受けやすい特長を持っています。

値がさ株は輸出関連銘柄やハイテク関連銘柄に多いため、そうした業種が大きく値上がり・値下がりすると、日経平均株価も大きく動きます。

日経平均株価の寄与度(影響度)を表す「ウエート一覧(PDF)」はこちらで公開されています。

- ソフトバンクグループ(9984)

- ファーストリテイリング(9983)

- ファナック(6954)

こうした銘柄が株価指数に与える影響が大きいことがわかります。

一方、TOPIXは時価総額加重平均によって算出していますので、時価総額の大きな銘柄ほど寄与度(影響度)は大きいです。

TOPIXのウエート一覧は日本取引所グループのサイトで閲覧できます。

ウエート上位10銘柄が記載されているこちらのページの方が見やすいです。

記事執筆時点では、

- トヨタ自動車(7203)

- ソフトバンクグループ(9984)

- ソニー(6758)

などがTOPIXのに与える影響が大きくなっています。

一般的にはTOPIXは内需株、日経平均株価は外需株が買われているかどうかを判断する目安になると言われています。

どちらの方が上昇率が高いか

日経平均株価とTOPIX、どちらも日本を代表する株価指数です。

それぞれの違いは上記で説明したとおりで、2つの指数の違いから現在の株式市場を読み解くヒントが得られます。

では、過去の結果を振り返った場合、日経平均株価とTOPIXではどちらの方が上昇率が高いのか。

その答えは「日経平均株価の方が上昇率が高い」です。

私もよく利用しているサイト「わたしのインデックス」さんのデータを参考にすると、2019年5月末時点における、日経平均株価とTOPIX(配当なし)の年率リターンは以下のようになっています。

| 株価指数 | 過去5年 | 過去10年 | 過去20年 | 過去30年 |

|---|---|---|---|---|

| 日経平均株価 | +7.6% | +8.3% | +1.3% | -1.6% |

| TOPIX(配当なし) | +4.7% | +5.4% | +0.8% | -1.7% |

※年平均リターンです

「失われた20年」の言葉の通り、過去30年で計算するとマイナスリターンになっているのが残念ですね。。。

どの期間をとっても、日経平均株価のリターンがTOPIXを上回っています。

しかし、現代ポートフォリオ理論(最小のリスクで最大のリターンを得られるとする理論)によれば、より幅広い株式に分散する方が良いと結論付けられているのも事実です。

過去の歴史を見れば、225銘柄に絞って投資する日経平均株価の方がリターンは大きいという結果になっています。

この先どちらのリターンが大きくなるのかは誰にもわかりませんが、私としては、より幅広く分散して投資するTOPIXの方が、長期の資産運用には向いていると考えています。

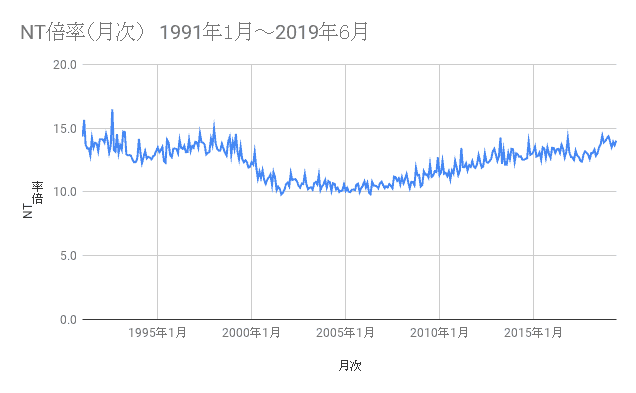

日経平均株価とTOPIX、現在どちらの方が買われているか?を知る指標に「NT倍率」があります。

NT倍率の解説は下記の記事で行っていますので、あわせてご覧ください。

あわせて読みたい:

NT倍率とは?チャートで見る過去の推移と計算方法

日経平均株価・TOPIX連動型の投資信託

投資信託の中には、インデックスファンド(パッシブファンド)と呼ばれるタイプの商品があります。

インデックスファンド(パッシブファンド)とは、日経平均株価やTOPIXといった特定の指数に連動して動く投資信託のことです。

つまり、日経平均株価に連動するインデックスファンドを1本購入すると、間接的に日経採用の225銘柄に分散投資でき、TOPIX連動型の投資信託を買えば、間接的に東証一部全銘柄に分散投資が行えます。

日経平均株価やTOPIXに連動するインデックスファンドの中で、おすすめの商品は下記の記事にまとめています。あわせてご覧ください。

あわせて読みたい:

すべてノーロード!日経平均株価に連動するおすすめ投資信託・ETFまとめ

あわせて読みたい:

国内株式インデックスファンド(TOPIX)の違いを比較、どの投資信託を選ぶべきか

関連リンク

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント