【炭鉱のカナリア】ハイイールド社債 (HYG)で高利回りのジャンク債に投資する

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

高利回りの債券に投資する方法として、ハイイールド債(ジャンク債)という選択肢があります。

ハイイールド債とはその名のとおり、利回りの高い債券のことです。

信用格付が低いために高利回りとなっているため、「ジャンク債(ジャンクボンド)」と呼ばれるリスクの高い投資先です。

ETF(上場投資信託)を通じて、私たち個人投資家でも、このようなハイリスク・ハイリターンな債券を売買することが可能です。

また、ハイイールド債券市場は「炭鉱のカナリア」とも呼ばれ、相場の先行きを占う指標に使えます。

この記事では、ハイイールド社債ETF(HYG)の詳しい解説と、類似のETFの比較を行います。また、「炭鉱のカナリア」として将来のマーケット予想に活用する方法も紹介します。

HYG:B級以下の社債に投資

「iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF(ティッカー:HYG)」は、B級以下の格付けの社債に米ドル建てで投資を行います。

もう少し専門的な説明をすると、「Markit iBoxx米ドル建てリキッド ハイイールド指数」というハイイールド債券のインデックス指数に連動します。(こうした指数をベンチマークと言います)

ETFなので、リアルタイムで価格が変動し、いつでも自由に売買することが可能です。

記事執筆時点(2019年1月19日)の基本スペックは以下の通りです。

- 分配金利回り:5.60%

- 経費率:0.49%

- 保有銘柄数:966銘柄

- 実行デュレーション:3.62年

分配金利回りは5%を超えており、ハイリスクな分、利回りも高いです。

経費率は0.49%です。この値は、ETFの中では決して低いとは言えません。

こうしたハイリスクな運用を行うETFほど、経費率は高くなりがちです。年率0.49%の経費率は、長期保有するほどボディブローのように効いてきます。

HYGはETF(上場投資信託)ですので、966銘柄に分散投資されています。ただし、リスクの高い債券は市況が悪くなると一斉に下がるので注意が必要です。

実行デュレーションは金利感応度を示す指標です。債券は金利が上がると価格が下落し、金利が下がると価格は上昇します。

金利変動が起こったときに、価格がどれくらい動くかを知る目安が「実行デュレーション」となります。この指標は他のETFと相対的に比較して使います。

続いて、保有銘柄の信用格付の割合。(2019年1月19日時点)

| 信用格付 | 保有比率 |

|---|---|

| キャッシュ、デリバティブ等 | 1.28% |

| BBB | 2.22% |

| BB | 48.44% |

| B | 36.86% |

| CCC | 10.50% |

| CC | 0.65% |

| C | 0.04% |

HYGはハイイールド社債のETFなので、A級格付けの債券は一切含まれていません。

一般的には、BB格以下の債券をハイイールド債(ジャンク債)と呼びます。

HYGの保有銘柄の96.5%がBB格以下なので、間違いなくハイリスク・ハイリターンなETFと言って良いでしょう。

ちなみに、BBB以上の格付け(A格など)の債券のことを、投資適格債と呼びます。

続いて、過去の年率リターンがこちら。(2018年12月31日時点)

| 年 | HYG | ベンチマーク | 乖離 |

|---|---|---|---|

| 1年 | -1.93% | -1.48% | 0.45% |

| 3年 | 5.83% | 6.50% | 0.67% |

| 5年 | 2.69% | 3.22% | 0.53% |

| 10年 | 8.68% | 9.33% | 0.65% |

本来は、ベンチマークと同等のリターンになるのが理想的なのですが、値動きの激しいハイイールド債ということもあり、HYGはベンチマーク以下の結果しか残せていません。

なお、年率リターンは「税引前の分配金を再投資した場合」の複利リターンですので、HYGを10年保有していても8.68%の利回りで運用できるわけではありません。(実際には払い戻される分配金に税金が生じるため)

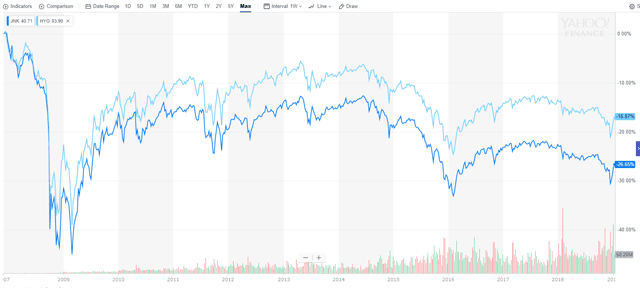

長期チャートを見ると、リーマンショックの時は壊滅的な打撃を受けていますが、その後10年間で復調しています。設定日の基準価格を100とすると、2009年のピーク時で33.8%下落しています。

HYGとJNKの比較

「iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF(ティッカー:HYG)」は、資産運用会社の「ブラックロック」が提供するETFです。

これに対するのが、「SPDR ブルームバーグ・バークレイズ・ハイ・イールド債券 ETF(ティッカー:JNK)」です。

JNKはSPDR(スパイダー)シリーズで有名な、「ステート・ストリート・グローバル・アドバイザーズ」が提供するETFとなります。

ベンチマークは「ブルームバーグ・バークレイズ・ハイ・イールド・ベリー・リキッド指数」というインデックスなので、HYGとは異なりますが、ハイイールド社債に投資するETFという点では同じです。

ちなみに、知名度はHYGの方が圧倒的に高いです。

2019年1月18日時点のJNKの基本スペックは以下の通り。

- 分配金利回り:5.90%

- 経費率:0.40%

- 保有銘柄数:866銘柄

- 実行デュレーション:3.98年

JNKの経費率は0.40%です。HYGよりもやや低めです。

また、分配金利回りもJNKの方が高くなっています。

経費率と分配金利回りだけを見ると、HYGよりもJNKの方が投資家にとってメリットがあるように見えます。

しかし、組入銘柄の信用格付けで比較すると、JNKの方がより格付けの低い債券を組み入れていることがわかります。

| 信用格付 | HYG | JNK |

|---|---|---|

| BBB以上 | 3.50% | 1.01% |

| BB | 48.44% | 45.75% |

| B | 36.86% | 39.17% |

| CCC以下 | 11.19% | 14.02% |

| 無格付け | 0.00% | 0.06% |

全体的な比率として、JNKの方が低格付けの債券比率が高く、C格以下の「無格付け」の債券にも投資しています。

HYGとJNKの価格推移を比較してみると、どの時間軸で見てもHYGの方が高いリターンとなっています。(水色がHYG)

その他、高利回りのハイリスクなETFとして「iシェアーズ 米国優先株式 ETF(ティッカー:PFF)」という銘柄もあります。

こちらは、債券ではなく優先株を投資対象としているETFです。ハイリスク・ハイリターンという意味ではHYGやJNKと同じです。

HYG・JNKともに海外ETFなので、取引にあたっては証券会社で「米国株式口座」の開設が必要です。(ネット証券なら無料)

しかし、HYGについては「為替ヘッジあり」の銘柄が国内ETFで購入可能です。

1497:ハイイールド債に為替ヘッジありで投資

国内ETFは東京証券取引所に上場していますので、米国株式口座を開設しなくても取引できます。

「1497 iシェアーズ 米ドル建てハイイールド社債 ETF(為替ヘッジあり)」は、HYGに為替ヘッジを加えたものなので、中身は同じです。

為替変動の影響を受けることなく、純粋なハイイールド債に投資できます。

分配金利回りは5%程度です。(2019年1月19日時点)

ただし、1497に投資する上で、1つだけ注意点があります。

それは、1497はあまりに流動性が低い(出来高が少ない)ため、

- 価格の乖離が生じやすい

- 買いたいときに買えない

- 売りたいときに売れない

- 相場が荒れると値が飛びやすい

といったデメリットがあります。

東証ではほとんど取引されていない状況なので、数百万円~数千万円程度の売買でも、不利な取引を強いられる可能性があり、あまりおすすめできません。

また、東京証券取引所には「1496 iシェアーズ 米ドル建て投資適格社債 ETF(為替ヘッジあり)」も上場しています。

こちらは、ハイイールド社債ではない「投資適格社債(安全な社債)」のETFです。利回りは落ちますが、安定性を求めるならこちら。

同じく、1496も出来高が少ないので、可能であれば為替ヘッジなしの海外ETF「ティッカー:LQD」を選択することをおすすめします。(米国株式口座の開設が必要)

米国株式の取引なら、手数料の安いSBI証券がおすすめです。

あわせて読みたい:

SBI証券はなぜ評判?手数料や投資信託でも業界No.1の理由

炭鉱のカナリアとしてハイイールド債を見る

その昔、炭鉱で働く労働者たちは、カナリアを籠に入れて危険な坑道に入っていました。

なぜなら、カナリアは人間よりも危険を察知する能力が高いため、坑道に有毒ガスが発生する予兆があるときに、いち早く危険を知らせてくれるからです。

こうした背景から、相場の危険をいち早く知らせてくれるシグナルのことを「炭鉱のカナリア」と言います。

ハイイールド債券市場は、株式市場の暴落などを予知する「炭鉱のカナリア」として使えます。

これは株式投資にも言えることなのですが、マーケットでは「ダメな株は最後に上がり、ダメな株から下がる」という法則があります。

最初は割安で良い株(優良株)が買われますが、そうした銘柄の価格が上昇して割高になると、投資家は期待する利回りが得られません。

利回りにあえぐ投資家は、より高い利回りを求めて最終的に優良とは言えないダメな株を買い始めます。

こうした、ダメな株まで上がり始めると相場はいよいよピークを迎えます。

株式市場の状況が悪くなると、投資家は真っ先に「悪い株」から売り始めます。

ハイイールド債もこれと同じで、景気が良い時は買われるものの、景気が悪くなりはじめると、いち早く下がります。

よって、HYGのようなハイイールド債ETFが本格的に下がり始めると、いよいよ株式市場の足元も悪くなるのかな?と予想できるのです。

ハイイールド社債に投資するべきか

あくまでも私の見解となりますが、通常時はハイイールド社債や優先株への投資妙味は薄いと感じます。

HYGやJNKを買えば、高利回りで運用できるのは確かです。しかし、上記で述べたとおり、こうした銘柄はコスト(経費率)が高めで、投資家に優しいETFとは言えません。

また、「炭鉱のカナリア」で説明したとおり、市況が悪化すると大きく価格が下がるのも、ジャンク債の特徴です。

かの有名な投資家「ウォーレン・バフェット」は、ジャンク債や優先株にも積極的に投資をしていますが、彼がこうした銘柄に手を出すのは「価格が暴落している場合」に限定されます。

つまり、市況が本格的に悪くなって、「誰もがハイイールド債券など怖くて買えない状況」にのみ、あえて手を出すのです。

リスクの高いハイイールド債券も、価格が大きく下がればリスク・リターンの見合う投資になりえます。(価格が下がるほど利回りは跳ね上がります)

このような千載一遇のチャンスを覗いて、リスクの高い社債への投資は報われにくいのではないか?というのが私の意見です。

次の記事は、「インド株に投資する方法、おすすめのETF・投資信託を比較」です。

個別株式の購入には制限がかかっていますが、ETFを通じての取引ならインド株に投資することもできます。

あわせて読みたい:

インド株に投資する方法、おすすめのETF・投資信託

低コストETFの代名詞であるバンガードETFの記事はこちら。

あわせて読みたい:

世界最強のバンガードETF!ウォーレン・バフェットも認めた超低コスト投信

債券投資に関する記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント