ソフトバンクも発行したハイブリッド債(ハイブリッド証券)のリスクとメリット・デメリット

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ここ数年、上場企業が「ハイブリッド債(ハイブリッド証券)」の発行を増やしています。

ハイブリッド債とは、主に「劣後債、優先株式、優先出資証券」などのことで、別名「ハイブリッド証券」と呼ばれることもあります。

自動車で「ハイブリッド車」と言えば、ガソリンと電気の両方を使って走る車のことを示します。ハイブリッド債(ハイブリッド証券)も同様に、債券と株式の中間に位置する特性をもつことからこのように呼ばれます。

日本企業においては、優先株式や優先出資証券が売り出されるケースは少ないため、ハイブリッド債と言えばおもに「劣後債」のことになります。

今回は、ハイブリッド債のメリット・デメリットをわかりやすく解説します。

ハイブリッド債(劣後債)とは?

債券(社債)とは、銀行借入などと同様に、企業が第三者から資金調達をする際に発行する借金のことです。

債券の代表例と言えば、国が発行する「国債」ですが、企業が発行する「社債」も基本的には同じで、債券を購入した投資家は運用期間中、利率に応じて定期的に利息を受取ることができます。

そして、あらかじめ決められた「償還期間」を迎えたタイミングで元本を一括返済してもらうのが普通です。

債券は、他人から借りたお金ですので、企業の貸借対照表では「負債の部」に計上します。

一方で「株式」とは、企業の権利そのものです。例えば、私たちがイオンの株式を買った場合、イオンという企業の一部を所有する権利を手に入れることになります。

株式に議決権があるのはこのためです。

株式は、「他人から借りたお金」ではなく「自己資本」となり、貸借対照表では「純資産の部」に計上します。

企業は、「純資産の部(自己資本)」と「負債の部(社債や銀行借入など)」で集めたお金を使って、様々な設備や店舗を購入しビジネスを運営し利益を上げます。

そして、生み出した利益を債権者(社債を保有する投資家や銀行などへの利息)と株主(配当金)へ返すのです。

一般的に企業がお金を返す時には順番が決められています。

これは、利息・配当金といった利益の分配においてもそうですし、企業が倒産して解散する場合に、最終的に残った財産の分配の順序でもあります。

- 他人から借りたお金(社債を保有する投資家や銀行)

- 自己資本(株主)

上のものほど優先的に返済が行われます。下のものほど、返済は後回しとなりますが、その分リターンは大きくなります。

返済が後回しになるということはリスクが高くなることを意味します。つまり、社債よりも株式に投資する方がハイリスク・ハイリターンになるということです。

返済が後回しになることを証券用語で「劣後する」といいます。

◆ハイブリッド債を理解するための2つのポイント

- 企業が集めたお金には返済順位がある

- 返済が後回しになること = 劣後する

ハイブリッド債とは、優先的に返済が行われる代わりにリターンが小さい「債券」と、返済が後回しになる代わりにリターンが大きい「株式」の間に位置するものであり、これがハイブリッド債が「劣後債」と呼ばれる理由です。

- 他人から借りたお金(社債を保有する投資家や銀行)

- ハイブリッド債券(劣後債)

- ハイブリッド証券(優先証券)

- 自己資本(株主)

前述の説明と同様に、上のものほどローリスク・ローリターンで、下にいくほどハイリスク・ハイリターンとなります。

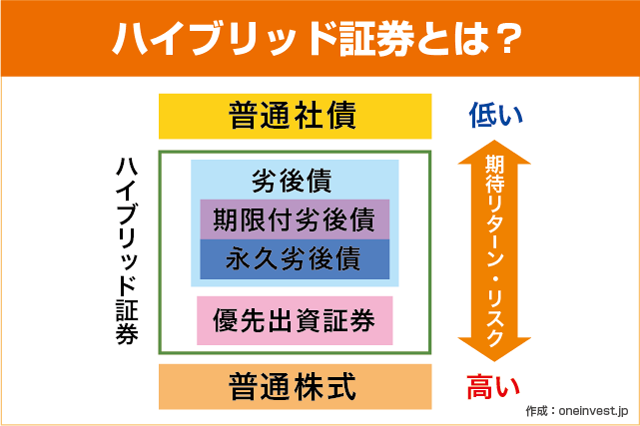

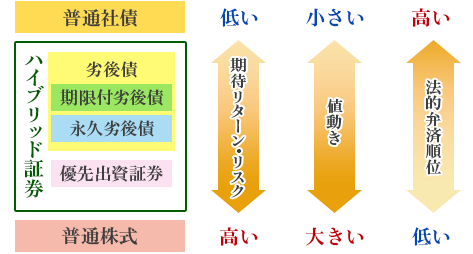

ハイブリッド証券の種類

出典:楽天証券

ハイブリッド債券には主に4つの種類があります。

- 劣後債(劣後特約付き社債)

- 普通社債よりも利率が高い分、弁済順位が後回しになる債券

- 永久劣後債

- 償還期限が定められていない劣後債。業績によって利払いを行わなくても良いなどの特約がつくことも

- 優先株

- 主に事業会社が発行。配当金、資産の分配が普通株式よりも優先的に受けられるが議決権はない

- 優先出資証券

- 主に金融機関が発行。配当金、資産の分配が普通株式よりも優先的に受けられるが議決権はない

今回はこの中でも、最近特に発行が増加している「劣後債」について詳しく掘り下げます。

過去に募集されたハイブリッド社債

参考となりますが、過去に募集されたハイブリッド社債の発行額などをまとめます。

| 発行日 | 企業名 | ハイブリッド債券の名前 | 期間 | 募集額 | 当初利率 | |

|---|---|---|---|---|---|---|

| 2016年9月13日 | 三菱商事 | 劣後特約付社債(第5回) | 60年 | 1,300億円 | 0.69% | URL |

| 2016年9月21日 | イオン | 第3回利払繰延条項・期限前償還条項付無担保社債(劣後特約付) | 30年 | 248億円 | 2.17% | |

| 2017年7月19日 | ソフトバンクグループ | 米ドル建ノンコール10年永久劣後特約付社債(利払繰延条項付) | なし | 1,981億円相当 | 3.61%(円ベース) | URL |

| 2017年8月18日 | 積水ハウス | 劣後特約付社債 | 60年 | 1,200億円 | 0.81% |

※上記は過去に発行されたハイブリッド債の一部です。

償還期限が永久または超長期のものが多いです。

劣後債の正式名称は「劣後特約付社債」です。

上記のうち、イオンが発行している「利払繰延条項・期限前償還条項付無担保社債(劣後特約付)」には、下記のような意味があります。

利払繰延条項

「利払繰延条項付き」は、企業の業績が悪化した場合に社債の利息やハイブリッド証券の配当金などを一時停止し、繰り延べることができるという条項です。この条項を設定すると、より株式(証券)に近い性質となります。

期限前償還条項

特定の期日を過ぎると、償還期限を迎えていなくても企業側の判断で早期償還(繰上償還)ができるという条項です。

無担保

債券を発行する場合には「担保」を設定するケースもあります。「無担保社債」は担保を特に設定していない社債のことです。

劣後特約付

劣後債であることを意味しています。普通社債と比較して弁済順位が低いということです。

劣後債にこうしたさまざまな条項を付け加えることで、債券でありながら証券に近い性質を持たせることができます。

これが、ハイブリッド証券の特色です。

ハイブリッド債券が増加している理由

ハイブリッド債券が増加している背景には、企業側の財務体質強化という狙いがあります。

債券は通常「負債」の扱いとなりますが、ハイブリッド債券は特定の条件を満たすことで、発行額の50%を「資本」と考えても良いと格付け会社は見ています。

通常、企業が「資本」を強化する場合は「増資」を行います。しかし、増資を行うと1株あたりの価値が希薄化するため、株主からの反発の声も大きくなりがちです。

また、増資によって資本を増やすと、ROE(自己資本利益率)の低下を招きます。

昨今、伊藤レポートの登場によって「ROE」を経営指標に掲げている企業も多いので、企業としてはROE低下に繋がる資金調達はしたくないというのが本音です。

増資をせずに資金調達をするには、負債(借入・社債発行など)を増やすしかありません。かといって、借金や普通社債を増やすと財務体質が悪くなってしまいます。

そこで、ハイブリッド債券を活用し、株式の希薄化を避けつつ、財務体質を強化するという戦略を積極的に行っているのです。

ハイブリッド社債の購入方法

ハイブリッド社債は主に機関投資家向けに販売されるため、個人投資家には購入のチャンスがほとんどありません。

しかし、近年のハイブリッド債券の発行額増加を考えると、将来的に証券会社を通じて個人投資家にも販売される可能性はあると思います。(すでにソフトバンクなど一部のハイブリッド債は個人投資家向けに売り出されています)

また、投資信託の中にはハイブリッド社債を投資対象としているファンドもあるので、興味のある方は投資信託を通じて購入が可能です。

| ファンド名 | 運用会社 | 内容 | 信託報酬 |

|---|---|---|---|

| ハイブリッド証券ファンド | アセットマネジメントOne | 世界の金融機関が発行するBBB-格(投資適格)相当以上の格付けを有する債券や優先証券に投資。 | 1.76% |

| Rogge世界ハイブリッド証券F円(毎月) | 東京海上 | 世界の金融機関が発行するハイブリッド証券等に投資。 | 0.2475% |

※信託報酬は税込です

続いての記事は、「EB債(仕組債)に投資をするべきか?高利回りの裏に潜む危険性」です。

債券についてもっと詳しく

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント