手数料0円!2022年版 イオン銀行のiDeCoでおすすめ投資信託を選ぶコツ

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

イオン銀行の個人型確定拠出年金「iDeCo(イデコ)」は、トップクラスの手数料と商品ラインナップを誇ります。

これまで当サイト「1億人の投資術」では、数多くのiDeCoに関する記事を書いてきました。その中でもiDeCoを選ぶポイントとして一貫してお伝えしているのが、

- 口座管理手数料の低さ

- 投資信託の商品ラインナップ

の2つです。

逆に言うと、その他の部分はどの金融機関でも共通しているため、上記の2点だけがiDeCoの金融機関を選ぶ時の比較ポイントとなります。

イオン銀行のiDeCoは、「手数料の低さ」「投資信託の商品ラインナップ」において優れており、「長期・分散・積立」を前提とした個人型確定拠出年金(iDeCo)でおすすめの金融機関です。

目次

口座管理手数料がずっと0円

イオン銀行のiDeCoは、無条件で口座管理手数料(運営管理手数料)が0円というメリットがあります。

これまで、口座管理手数料を無条件で0円としている金融機関は、

など、ほんの一握りの証券会社だけでした。

しかし、イオン銀行はこれに対抗し、銀行としては国内初の「無条件での手数料0円」を決定。大きな注目を集めています。

口座管理手数料(運営管理手数料)は掛金拠出時に毎月発生しますが、中には月額500円を取る金融機関も存在します。

また、大手銀行や証券会社は月額300円前後が主流です。大手銀行・証券会社の中には、特定の条件を満たすと口座管理手数料を無料にするところもありますが、ごく一部です。

iDeCoは原則20歳から60歳未満の方が対象の個人型確定拠出年金です。長い人で運用期間は40年にものぼります。

40年間ずっと毎月500円の口座管理手数料を払い続けた場合、合計24万円の手数料が発生します。手数料が100円違うだけでも、40年という長い期間では48,000円の差になります。

しかし、イオン銀行のiDeCoであれば条件なしで加入当初からずっと0円なので、他の金融機関よりも低コストで運用できるメリットがあります。

競争力の高いiDeCoの口座管理手数料を比較

| 金融機関 | 手数料 |

|---|---|

| イオン銀行 | 無条件でずっと無料 |

| 楽天証券 | 無条件でずっと無料 |

| SBI証券 | 無条件でずっと無料 |

| みずほ銀行 | 月額260円(税込)(iDeCo残高または掛金累計額が50万円以上など、特定条件を満たすと手数料0円に) |

イオン銀行が破綻するか心配な方へ

イオン銀行は既に多くの人が利用しているネット銀行です。

とはいえ、最長40年間の長期の運用においては、「将来、イオン銀行が破綻してしまうのではないか?」と心配に思う方もいると思います。

しかし、個人型確定拠出年金 iDeCoは、国が主導する年金制度ですから、こうした心配はありません。

まず、イオン銀行のiDeCoは、イオン銀行自身が行うサービスではありません。イオン銀行は「受付金融機関」として加入の受付だけを行い、実際の運営管理機関はみずほ銀行です。

当然ですが、私たちが積立をする年金資産をイオン銀行が預かることはありません。

顧客資産

↓

イオン銀行(受付金融機関)

↓

みずほ銀行(運営管理機関)

現金はみずほフィナンシャルグループの信託銀行が管理

↓

購入した投資信託の財産は資産運用会社が契約する信託銀行が管理

↓

信託銀行は「自社の資産」と「顧客資産」を分別して管理することが義務付けられている

しかし、上記の手数料比較でも説明したとおり、「口座管理手数料」「投資信託の商品ラインナップ」はイオン銀行とみずほ銀行で大きく異なります。(イオン銀行の方が圧倒的にお得)

さらに、みずほ銀行や投資信託を運用する資産運用会社でさえも、私たちの資産を直接預かることはありません。

私たちが長期積立をする大切な資産は、分別管理が義務付けられており、実際は「信託銀行」が預かります。(みずほフィナンシャルグループの信託銀行)

また、信託銀行は顧客財産を預かることを主要業務のひとつにしていますから、銀行の資産と顧客の預かり資産は徹底した分別管理が行われています。

※信託銀行が顧客資産と自社の資産を分別して管理することは、信託法という法律によっても義務付けられています

大きな信託銀行が破綻する可能性は極めて低く、また万が一倒産してしまったとしても顧客資産は安全に守られます。

話が戻りますが、イオン銀行が万が一破綻しても、私たちの資産には影響がありません。

一方で、イオン銀行・SBI証券・楽天証券などは大手金融機関と比較して驚くほどの「低コスト」を提供しています。

イオン銀行のiDeCoで選びたいおすすめの投資信託

個人型確定拠出年金 iDeCoでは、大きく分けて

- 元本確保型商品(定期預金など)

- 投資信託

の2つに別れます。

安全な定期預金商品を選んでも良いのですが、iDeCoでは毎月の手数料(口座管理手数料とは別にすべての金融機関で共通の手数料)がかかるため、昨今の低金利を考えると、手数料支払い分が元本確保型商品から得られる利息分を上回ります。

つまり、元本確保型商品を選ぶと運用リターンは実質マイナスになってしまいます。(もちろん節税効果を含めるとトータルではプラスになります)

一方で、投資信託は短期的にはマイナスリターンになることもありますが、「長期・分散・積立」を実践することで、20年以上の長期投資では年率2%~8%程度のリターンが得られます。(金融庁が根拠となるデータを示しています)

上記の理由から、よほど元本割れが心配な方は元本確保型商品を選んでも良いですが、個人的には投資信託でバランス良く運用することをおすすめします。(そのための方法をこれから解説します)

良い投資信託を選ぶための3つの条件があります。

- インデックスファンド

- 低コスト(信託報酬が低い)

- 購入時手数料0円(ノーロード)

これら3つの条件を満たす投資信託を、「国内株式」「国内債券」「外国株式」「外国債券」の4つの資産クラスに分散投資するのがバランスの取れた王道の運用方法です。

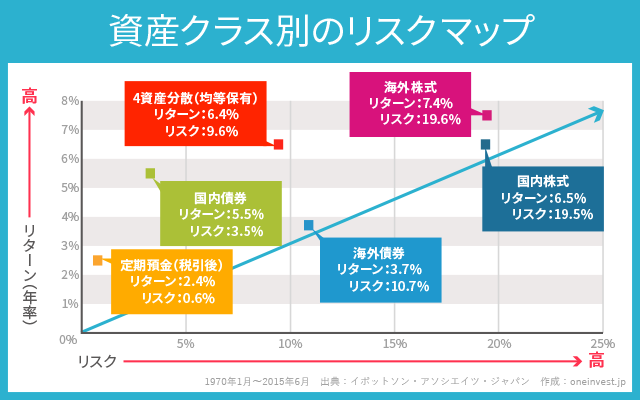

こちらのリスクマップを見ると、「株式」はハイリスク・ハイリターンであり、「債券」はローリスク・ローリターンであること。そして、「国内」の方が「海外」に比べてローリスク・ローリターンであることがわかります。

4つの資産を分散投資することで、バランスの取れたミドルリスク・ミドルリターンが実現できます。

もし、運用に対して不安を感じるのであれば、「国内債券」の比率を高めることでより安全性の高い資産運用ができます。

ちなみに、上記の表では定期預金の年率リターンが2.4%となっていますが、昨今の低金利を考えると、現在は定期預金で運用しても0.1%程度のリターンしか見込めません。

国内株式

投資信託には、大きく分けて「インデックスファンド」と「アクティブファンド」の2つがあります。

インデックスファンドは、日経平均株価やTOPIX(東証株価指数)といった特定の指数に連動するタイプの投資信託です。

景気拡大や、企業が事業を通じて生み出した利益を蓄積することに伴いリターンが得られるという特性があり、また低コストで運用できるのが特徴です。

一方で、アクティブファンドは「プロが本気を出してリターンを追求する」タイプの投資信託です。

うまくいけばインデックスファンド以上のリターンが得られますが、プロが本気で企業分析を行うため、手数料が高めに設定されています。

上記を比較すると、「プロが本気を出す」アクティブファンドの方が良さそうに思えるかもしれません。

しかし、過去の実績では長期投資においては0.1%でもコストの低いインデックスファンドの方がリターンが高くなることがわかっています。

なぜなら、投資信託で最も重要な手数料「信託報酬」は年率で発生するからです。

例え0.1%の信託報酬の違いでも、運用資産が1,000万円なら毎年1万円の差になります。

イオン銀行のiDeCoでは、国内株式に投資を行う投資信託として、

- One DC 国内株式インデックスファンド

- フィデリティ・日本成長株・ファンド

- ひふみ年金

の3つがありますが、おすすめなのは「One DC 国内株式インデックスファンド」です。

「One DC 国内株式インデックスファンド」の信託報酬が年率0.154%(税込)なのに対して、「フィデリティ・日本成長株・ファンド(アクティブファンド)」は年率1.683%(税込)となっています。

つまり、「フィデリティ・日本成長株・ファンド」は「One DC 国内株式インデックスファンド」の約10倍の手数料が毎年かかることになります。

「ひふみ年金(信託報酬 年率0.836%・税込)」については、後ほど詳しく取り上げます。

国内債券

国内債券は、4つの資産クラスの中でも最も安全で元本割れリスクの低い投資信託です。

イオン銀行のiDeCoで選べる国内債券に投資する投資信託は、「たわらノーロード 国内債券」のみとなります。

信託報酬は年率0.154%(税込)で、国内債券インデックスファンドの中でもトップクラスの低コストです。

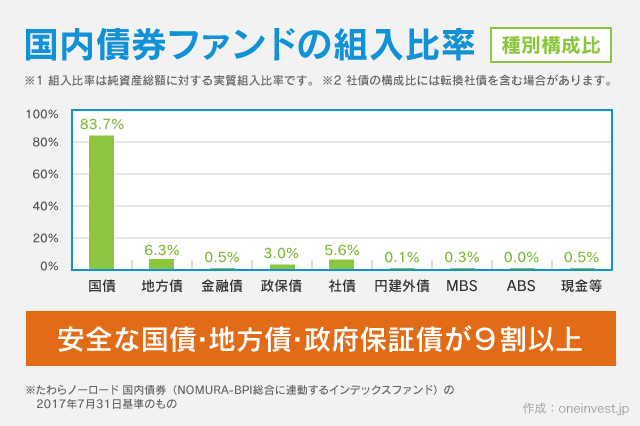

国内債券インデックスファンドは上記を見てもわかるとおり、国債への投資がほとんどです。(国債は「無リスク資産」と言われるほど安全性が高い)

国債に加えて、政府保証債券、そして地方自治体が発行する極めて安全な地方債で全体の9割以上が構成されています。

一部リスクのある債券を組み入れることで、リターンを底上げしていますが、全体に占める比率はごくわずかですので、リスクの高い債券がデフォルト(貸し倒れ)しても全体に与える影響は小さいです。

株式投資での運用が心配な方は、国内債券の組入比率を高めることで資産全体のリスクを抑えることが可能です。

しかし、債券は金利が固定されているため、将来インフレ(物価や金利の上昇)が起こった時に、インフレ負けしてしまうというリスクがあります。

定期預金や国内債券は「元本割れ」の心配こそありませんが、インフレに対して負けてしまう可能性があり、やはり個人的には4つの資産をバランス良く持つことが大切だと考えています。

記事更新時点である2019年11月現在においては、国内債券の金利はマイナスリターンとなっており「買えば損する」状態です。

債券ファンドは金利上昇局面では一時的に価格が下がるため、将来的な金利上昇もリスク要因の1つです。

このような理由から、現在の水準で国内債券インデックスファンドへの投資妙味は薄いと考えます。

外国株式

外国株式には「先進国株式」と「新興国株式」があります。

先進国株式は日本を除外した世界22カ国をカバーしており、1つの投資信託を購入するだけで、各国の時価総額の85%に世界分散投資ができます。

新興国株式の組み入れは、個人の好みです。私の意見としては、過去の実績から考えても先進国株式のみに投資を絞って問題はないと考えています。

外国株式は4つの資産クラスの中でも最もハイリスク・ハイリターンな資産です。

また、先進国株式よりも新興国株式の方がさらにハイリスク・ハイリターンですので、その点は頭に入れておきましょう。

イオン銀行のiDeCoでは5種類の外国株式ファンドをラインナップしています。

| ファンド名 | タイプ | 信託報酬 |

|---|---|---|

| たわらノーロード 先進国株式 | インデックス | 0.10989% |

| DIAM新興国株式インデックスファンド |

インデックス | 0.5995% |

| ピクテ・グローバル・インカム株式ファンドDC(愛称:グロインDC) | アクティブ | 1.0769% |

| フィデリティ・米国優良株・ファンド | アクティブ | 1.639% |

| フィデリティ・欧州株・ファンド | アクティブ | 1.65% |

※信託報酬は10%税込です

アクティブファンドの「グロインDC」や「フィデリティのファンド」は突出して信託報酬が高くなっています。

先進国株式だけの投資で良いなら最もコストの低い「たわらノーロード 先進国株式」を選択。新興国株式にも分散投資をしておきたい方は「DIAM新興国株式インデックスファンド

「たわらノーロード」シリーズは、低コストなインデックスファンドとして個人投資家に人気です。

資産運用会社は、「アセットマネジメントOne」という会社で、みずほフィナンシャルグループの運用会社となっているので安心です。

外国債券

国内債券はリスクが低い資産でしたが、外国債券は決してリスクの低い資産とは言えません。

外国株式や国内株式に比べるとリスクは低いのですが、同じ債券でも国内債券と外国債券では、リスク・リターンに大きな差があります。

イオン銀行のiDeCoで選べる外国債券ファンドは以下の通りです。

| ファンド名 | タイプ | 信託報酬 |

|---|---|---|

| たわらノーロード 先進国債券 | インデックス | 0.187% |

| たわらノーロード 先進国債券(為替ヘッジあり) | インデックス | 0.22% |

| 三菱UFJ DC新興国債券インデックスファンド | インデックス | 0.572% |

※税込です

すべてインデックスファンドでまとめられています。

外国債券も外国株式と同じで、先進国だけに投資をする形で問題ないと思います。新興国にも投資をしておきたい場合は、三菱UFJの新興国債券インデックスファンドを組み入れても良いと思います。

上記を見るとわかるのですが、外国債券ファンドには

- たわらノーロード 先進国債券

- たわらノーロード 先進国債券(為替ヘッジあり)

の2つがあります。

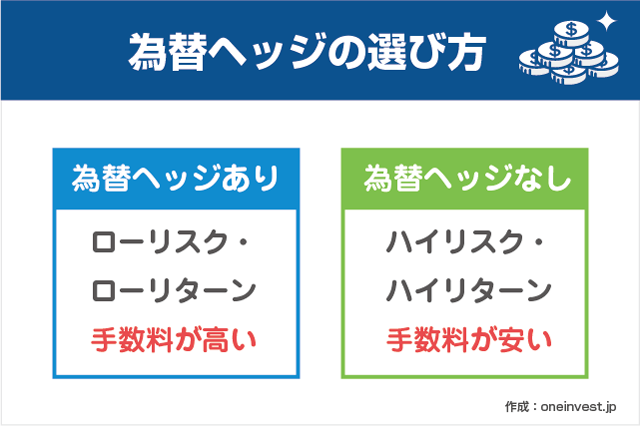

「為替ヘッジなし」は、外国資産に投資をする時に為替レートの変動による影響を受けます。つまり、為替レートの状況によって損益が変わってきます。

「為替ヘッジあり」を選ぶと、為替変動リスクを回避できるので、為替の影響を受けません。しかし、「ヘッジコスト」がかかるため、余分な手数料がかかります。

信託報酬はどちらもほぼ同じですが、一般的には為替ヘッジなしを選択することが多いです。

というのも、「為替ヘッジあり」で行われる「ヘッジコスト」は意外と大きいからです。

ヘッジコストは短期金利の差によって変動しますが、三井住友DSアセットマネジメントによると

- 2017年3月末時点 約1.15%

- 過去1年間の平均 約1.63%

とされており、為替ヘッジのコストもリターンに大きな影響を与えることがわかります。

こうした状況を踏まえると、たわらノーロード 先進国債券(為替ヘッジなし)が最も適した選択だと思います。

その他のおすすめ投資信託

イオン銀行のiDeCoには、その他にも数多くの投資信託があります。

リート・コモディティ

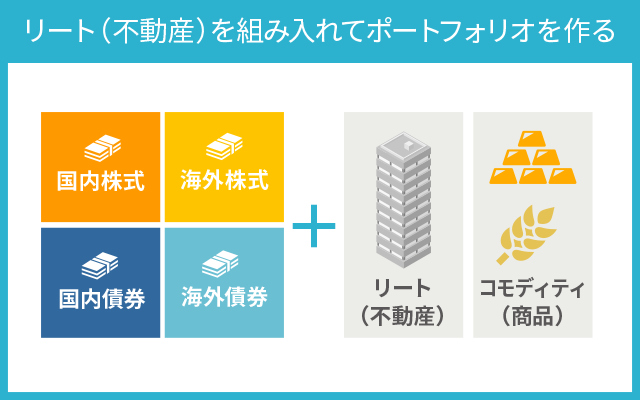

リート(不動産投資信託)とは、国内・海外の不動産に対して投資を行う投資信託です。コモディティは、食料品や貴金属などの商品に対して投資を行うタイプの投資信託です。

リートはミドルリスク・ミドルリターンな特性を持つため、資産に組み入れる人も多いです。

しかし、最も大切なのは「国内株式・国内債券・外国株式・外国債券」の4つの資産クラスです。リートやコモディティはこれらに味付けをするような感覚で、お好みで組み入れることをおすすめします。

もちろん、リートやコモディティにおいても「低コストなインデックスファンド」を選択することが合理的な判断です。

ただし、残念ながらイオン銀行のiDeCoには「コモディティ」に投資する商品がありません。この点はイオン銀行iDeCoのデメリットです。

イオン銀行と並んで人気の高い、SBI証券のiDeCoであれば、コモディティに投資を行うファンドも選択できます。

バランス型ファンド

自分で投資信託を選ぶのがめんどうな方向けに「バランス型ファンド」というものもあります。

バランス型ファンドとは、「国内株式・国内債券・外国株式・外国債券」の4つの資産クラスに分散投資を行う投資信託です。

| ファンド名 | 信託報酬 | コメント |

|---|---|---|

| マイバランス30(確定拠出年金向け) | 0.154% | 国内株式20%、国内債券55%、 外国株式10%、外国債券15%の比率で投資 |

| マイバランス50(確定拠出年金向け) | 0.154% | 国内株式30%、国内債券40%、 外国株式20%、外国債券10%の比率で投資 |

| マイバランス70(確定拠出年金向け) | 0.154% | 国内株式45%、国内債券20%、 外国株式25%、外国債券10%の比率で投資 |

| イオン・バランス戦略ファンド (愛称:みらいパレット) |

0.968% | 様々な資産に対して特にルールを定めず分散投資する。先進国債券は為替ヘッジあり。 |

※信託報酬は税込です

※バランス型ファンドは信託報酬が2重に発生するため、それを加味した上での実質コストを表記しています

ファンド名は株式の組入比率を表しています。「マイバランス30」なら、資産全体の30%をリスクの高い株式で運用し、残り70%を安全な資産である債券で運用する投資信託だということです。

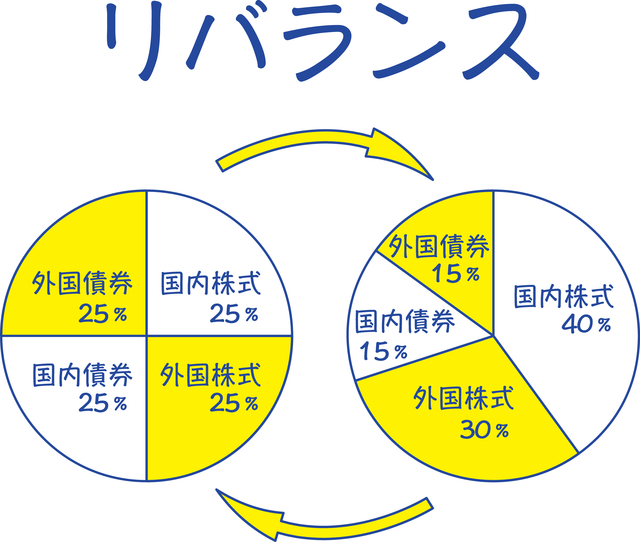

バランス型ファンドは、リバランスという資産比率の自動調整を行ってくれます。

例えば、当初は国内株式25%、国内債券25%、外国株式25%、外国債券25%の比率で運用していても、運用を続けるうちに一部の資産が値上がりし、一部の資産が値下がりするなどが起こり、資産構成比率が崩れてきます。

このような場合に、値上がりして組入比率が高くなっているものを売却し、その分値下がりして割安となった資産を買い増しすることで、当初の資産構成比率に戻す作業が、リバランスです。

イオン銀行のiDeCoが提供する「マイバランス」シリーズは、3ヶ月毎に資産比率の見直しを行い、リバランスも自動的に行なってくれます。

ひふみ年金

この記事でも、さんざん「低コストなインデックスファンド」がおすすめであり、「高コストなアクティブファンド」は避けたほうが良いとお伝えしてきました。

しかし、アクティブファンドの一部は「低コストで運用されており、しかもプロの腕前がすごいために大きな結果を残している」というものがあります。

それが、個人投資家に絶大な人気を誇る「ひふみ投信(ひふみプラス)」の確定拠出年金専用ファンド「ひふみ年金」です。

ひふみ投信・ひふみプラス・ひふみ年金は基本的にすべて同じ運用結果となりますが、信託報酬や販売方法が異なります。

「ひふみ年金」は確定拠出年金専用ファンドなので、その中でも最も低コストな特別仕様となっているひふみ投信です。

信託報酬は年率0.836%(税込)となっており、インデックスファンドには及びませんが、アクティブファンドの中では低めのコストです。

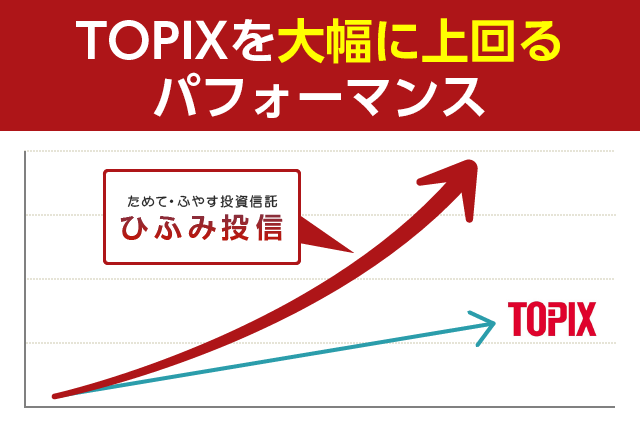

ひふみ年金が凄いのは、これまでの運用リターンがインデックスファンドを大きく上回っているからです。

| ファンド名 | 1年 | 3年 | 5年 | 信託報酬 |

|---|---|---|---|---|

| ひふみプラス | 30.47% | 18.55% | 26.82% | 0.836% |

| One DC国内株式インデックスファンド | 24.80% | 9.89% | 19.28% | 0.154% |

| フィデリティ・日本成長株・ファンド | 21.97% | 10.43% | 19.13% | 1.683% |

※信託報酬は税込です

※ひふみ年金は運用5年が経過していないため、ひふみプラスの結果を表記しています(リターンは基本的に同じです)

※記事執筆時点(2017年9月)の年率リターン(信託報酬控除後)です

上記のリターンは、信託報酬控除後の年率リターンです。

つまり、ひふみプラス(ひふみ年金)に5年前に投資をしていると、年率26.82%の利回りで運用できる計算となります。

この数値は1年、3年、5年のどの時間軸で見ても、インデックスファンドである「One DC国内株式インデックスファンド」を大きく上回っています。

もちろん、ひふみ年金がこれからもずっとこれだけの驚異的なリターンを出し続けられるとは限りません。

しかし、「ひふみ」に投資をして資産が2倍、3倍になったという人が続出していることもあり、iDeCoにおいても「ひふみ年金」は人気です。

本来はアクティブファンドの選択は避けるのが無難ですが、こうした選択肢もあるということで取り上げました。

あくまでも個人的な意見ですが、上記のひふみ投信のトラックレコードは出来すぎている印象があり、今後リターンは鈍化すると考えています。

また、iDeCoのような長期の運用においては、コスト(信託報酬)が与える影響が極めて大きいため、個人的にはやはり「インデックスファンド」の選択を勧めたいです。

イオン銀行のiDeCoは、口座管理手数料がずっと0円という点で非常に優れています。

しかしそれだけではなく、投資信託のラインナップを見ても、「低コストなインデックスファンド」と「ひふみ年金」を加えており、徹底した顧客目線でサービスを提供していると感じます。

iDeCoに関するその他の記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント