株式の投資信託に32年投資せよ、長期投資がノーリスクで必ず儲かるといえる1つの理由

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

日本では、多くの人が「投資」に対して消極的な姿勢を示しています。

なぜなら、株式投資や投資信託での資産運用は「損する可能性がある」と考えているからです。

しかし、株式投資信託に長期投資をすると、リスクなしで確実に儲けることが可能です。

安全だと言われている「定期預金」にはインフレによって1円の価値が目減りするという、隠れたリスクが存在します。

一方、株式投資信託(インデックスファンド)での運用は、インフレ対策にもなり、長期的な視点に立って運用すれば、損する可能性はまずありません。

今回は初心者にもわかりやすく、その理由を解説します。

この記事を読めば、投資信託で資産運用することにリスクを感じる方でも、その抵抗感がなくなり、資産運用の良さに気づけるはずです。

目次

なぜ株式の投資信託に長期投資すると儲かるのか?

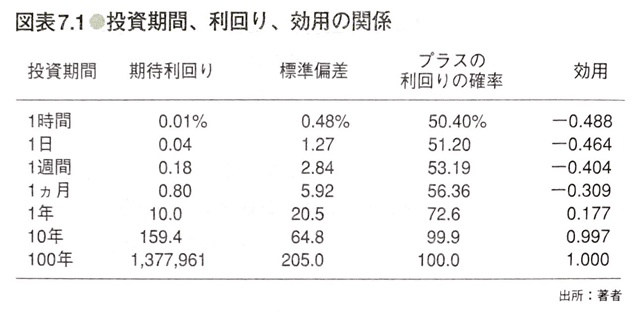

上記の表は、「投資の科学」という書籍に記載されているデータです。

注目したいのは、一番左の項目「投資期間」と、右から2番目の項目「プラス利回りの確率」です。

投資期間が1ヶ月以内だと、投資の結果がプラスになる可能性は60%に満たず、いわばギャンブルに近いものとなっています。

投資期間(保有期間)を1年に伸ばすと、勝率は70%を超えてきますが、それでもまだ30%の確率で損失を被る可能性があります。

しかし、投資期間を10年まで伸ばすとプラス利回りになる確率は99.9%へと増加し、さらに長期投資を行い、投資期間を100年にすると100%の確率で勝てると、このデータは示しています。

なぜ、「勝った、負けた」「儲けた、損した」という意見が一般的に述べられている株式投資で、リスクのない100%の勝率が実現できるのか。

そのキーワードは「配当金」にあります。

配当金が確実な儲けをもたらす

株式投資は、株価の値上がり・値下がりによって儲かる(または損する)という印象が強いと思います。

しかし本来は、企業の発行する株式を購入することで、その会社の一部を所有するオーナーとなり、その会社がビジネスによって生み出した利益の一部を配当金として得る権利を獲得する。というのが株式投資です。

配当金を受け取る権利を持っている株主は、その企業がビジネスを続ける限り、永続的に株主配当を受け取れます。

しかし、長期投資の場合、投資している企業が赤字になって配当金の支払いを停止したり、最悪の場合にはその会社が倒産し、株式が紙くずになってしまうリスクがあります。

配当金は必ず支払われるものではありません。業績が悪化した場合など、配当金の支払いが中止されることもあります。

株価は大きく上がったり下がったりしますが、企業が倒産しない限り0円にはなりません。しかし、企業が倒産してしまった場合、その株式は無価値となります。

こうしたリスクがあるために、安定的な配当金がもらえる株式投資にも抵抗感を持つ人が少なくありません。

では、特定の会社の株式を購入するのではなく、「すべての上場企業の株式に分散投資して長期保有する」という戦略をとるとどうなるでしょうか。

東証に上場している企業数は3,500社以上ありますし、そのうち東証一部に上場している会社だけでも2,100社以上あります。

世界に目を向ければ、上場企業の数はそれこそ星の数ほどあります。

これらのすべての会社に分散投資を行えば、もし特定の会社が倒産したり、赤字に陥って配当金の支払いを停止しても、株価がゼロになることも、配当金がゼロになることもありません。

なぜなら、世の中のすべての上場企業が倒産してしまうことはないからです。(もしそのような状況が起これば、銀行預金も安全ではなくなるでしょう)

また、すべての上場企業に分散投資しておけば、特定の1社が赤字を出しても、その赤字は別の同業他社の利益になっている可能性が高いです。

特定の1社に依存しない投資方法なので「誰かの損は、誰かの儲け」となり、私たち投資家は常に、どこかの企業が生み出した利益(配当金)を獲得できるのです。

わかりやすく言うと、すべての上場企業に分散投資をすると、その平均的な成長率は、その国の経済成長率に近いものになるということです。

特定の業種やビジネスの流行り廃りに関係なく、経済はゆるやかに拡大し続けます。

インデックスファンドで世界分散投資を実現

すべての上場企業に投資するには、お金がいくらあっても足りません。

しかしこの問題は「インデックスファンド」という種類の投資信託を購入することで解決します。

インデックスファンドとは、特定の株価指数に連動する投資信託です。

例えば、「TOPIXインデックスファンド」の場合「TOPIX(東証株価指数)」と同じ値動きを実現するため、インデックスファンドの運用者は、TOPIXという株価指数を構成する上場企業に分散投資を行います。

ちなみに、TOPIXという株価指数は、すべての東証一部上場企業で構成されています。

つまり、「TOPIXに連動するインデックスファンド」という投資信託を買えば、実質的に東証一部の全銘柄に分散投資していることと同じになるのです。

今回は例として「TOPIX(東証一部全銘柄)」を取り上げますが、世の中には「世界中の上場企業で構成した株価指数」も存在しおり、当然、その指数に連動するインデックスファンドも購入可能です。

32年の投資で確実に儲かる投資信託

株式投資のリターンは、以下の3つの要因で決まります。

- 投資時点の配当利回り

- その後の利益成長率

- PER(期待度)の変化

これら3つを合計したものが、株式投資の総リターンとなります。

しかし、上記の3つのうち、②と③については将来のことなので、どうなるかは誰にもわかりません。現在よりも良い方向に動く可能性もあれば、悪い方向に動く可能性もあります。

「②その後の利益成長率」は、投資後の配当利回りと株価の値上がり・値下がりに影響を与えます。「③PER(期待度)の変化」は、株価の値上がり・値下がりにのみ影響を与えます。

一方で「①投資時点の配当利回り」は投資した段階で確定します。

正確には、その国の経済全体が縮小していくような景気後退の状況(企業の利益が悪化する状況)では、配当利回りが下がる可能性はあります。

しかし、基本的に経済はゆるやかに拡大していくものなので、インデックスファンドに関して言うと、配当利回りは維持または拡大していくはずです。

繰り返しますが、インデックスファンドの場合、数千銘柄に分散投資をしているため、特定の1社の利益が減ってしまっても、その影響は小さいです。

記事執筆時点(2019年4月8日)における、東証一部(TOPIX)の予想配当利回りは2.28%です。

多少増減しますが、基本的にTOPIXの配当利回りは、いつ買っても2%前後です。

この2.28%の配当利回りは、特定の企業の利益に依存したものではなく、東証一部全体の利益に対する利回りなので、東証一部の企業が利益を出し続ける限り、配当金として毎年払い出されます。

しかし、分配金を出さないインデックスファンドを購入すると、企業から支払われた配当金は非課税で再投資に回すことができます。

配当金を非課税で再投資に回した場合、配当利回りが2.28%なら複利計算で32年あれば投資元本を回収できる計算です。(単利計算なら44年で回収)

つまり、TOPIXの株価がどれだけ暴落しても、PER(期待度)がどれだけ下がっても、32年あれば投資元本は確実に回収できるということです。

経済はゆるやかに拡大しますので、成長率はともかく、人口が減少する日本経済でも、平均的な利益は長期的に増加し続けると思われます。

もし、日本の将来に悲観的な考えを持っている場合は、日本を除く世界の株価指数に投資するインデックスファンドを選択すればよいのです。

世界の株価指数に連動するインデックスファンドを買えば、世界経済の利益・成長を取り込むことができます。

株式投資のリターンを決める3つの要素のうちの1つ、「①投資時点の配当利回り」によって、どれだけひどい状況(株価の暴落など)が起こっても、32年で確実に利益が出せます。

加えて「②その後の利益成長率」も長期的には緩やかに拡大していく可能性が高く、もし配当金が増加したり、株価が上昇したりすると、さらに短期間で投資元本の回収が可能です。

「③PER(期待度)の変化」については誰にも予想できません。仮に30年投資をしても、③が原因で、投資時点よりも株価が下がっている可能性は十分考えられます。

しかし、②と③はおまけのようなものであり、例え②と③がどのように変化しようとも、①配当金がある限り、株式への長期・分散投資のリターンは保証されているのです。

配当利回りが異常に低いバブルの状況で投資をすると、元本回収までにかかる期間も長くなります。

- 投資時点の配当利回り

- その後の利益成長率

- PER(期待度)の変化

リターンを構成する3つの要素のうち、最も確実性の高い「①投資時点での配当利回り」で「最悪でも何年で回収できるか」を知っておくことが大切です。

株式投資のリスクとは?

株式インデックスファンドに長期投資をすると、配当金の蓄積によって確実なリターンが得られます。

しかし、厳密にはリスクもあります。

株式インデックスファンドに長期投資するリスクとは、

- 指定の期日にリターンが得られないリスク

- 将来得られるリターンが未確定であること

です。

これは、定期預金と真逆です。

定期預金や債券には「満期(指定の期日にリターンが得られる)」があり、またその時に得られるリターンも投資した時点で決まっています。その代わり、得られるリターンは小さいです。

一方で株式投資(インデックスファンド)では、指定の期日にリターンが得られない可能性がリスク要因としてあげられます。

配当利回りが2.28%だった場合、32年待てば確実に投資元本は回収できますが、投資して10年目の段階では、株価の値下がりが大きく、損失が出ているということも考えられるのです。

もちろん、株価の値上がりと配当利益の蓄積で、10年目に驚くほどの利益が出ている可能性もあります。

もし、投資して10年後に必ず換金しなければならない資金がある場合、株式投資で損失が出ていると、売るに売れない状況になりかねません。

上記の「表」の通り、投資期間が長くなるほど、配当利益の蓄積が株価変動による損失をカバーするため、投資リターンが黒字になる可能性は高まります。

しかし、投資リターンが確実に黒字になるまでには、配当利回り2.28%の場合で最大32年かかります。

もう一つのリスクは、「将来得られるリターンが未確定であること」です。

32年待てば確実に元本を回収できますが、株価が大きく値上がりすれば投資してから5年で元本回収できるかもしれません。

逆に、32年待っても、(損はしていなくても)ほとんどリターンが得られない結果になるかもしれませんし、もしかすると投資利益が3倍・5倍になっているかもしれません。

ちなみに、30年間の投資(複利運用)を考えた場合、

- 投資元本の3倍:年平均3.73%の運用が必要

- 投資元本の5倍:年平均5.51%の運用が必要

- 投資元本の7倍:年平均6.70%の運用が必要

- 投資元本の10倍:年平均7.98%の運用が必要

となるため、インデックスファンドに投資して、30年後に資産が10倍になる可能性は十分ありえます。

繰り返しますが、株式インデックスファンドへの長期投資では、

- 指定の期日にリターンが得られないリスク

- 将来得られるリターンが未確定であること

という2つのリスクを受け入れることで、その見返りとして定期預金や債券よりも高いリターンを得ることができます。

配当利回り2.28%のインデックスファンドを買う場合、32年満期の定期預金(ただしリターンの大小はその時のお楽しみ)と考えると良いかもしれません。

おすすめの株式インデックスファンド

インデックスファンドを選ぶ際は、信託報酬が低い商品を選ぶのが基本です。

信託報酬とは、資産運用会社に支払う手数料のことで、投資信託を保有している期間中、継続して徴収されます。

少しでもコストの低いインデックスファンドを選ぶことで、投資信託から得られるリターンを最大化できます。

また、個人的には配当金(分配金)を出さないインデックスファンドをおすすめします。

配当金(分配金)は、私たちに払い戻された時点で課税対象となるため、再投資による複利効果が得られないからです。

配当金(分配金)を出さないインデックスファンドは、配当金を自動的に再投資に回して運用するため、私たちが投資信託を解約するまで税金の支払いを繰り延べることができます。

先ほどの例でいうと、配当利回りが2.28%の場合、複利運用なら32年で投資元本を回収できますが、配当金の払い戻しを受けていると、税引前でも元本の回収に44年がかかります。

代表的な株価指数は以下の通りです。

- TOPIX

- 東証一部全銘柄で構成される日本の株価指数。

- MSCI コクサイ

- 日本を除く先進国22カ国の上場株式で構成される指数。

- MSCI ACWI

- MSCI オール・カントリー・ワールド・インデックス。世界47カ国の上場株式で構成される指数。

これらの指数に連動する投資信託(インデックスファンド)は、一般的な銀行・証券会社で購入することが可能です。

より低コストな商品を求める場合は、品揃えの豊富なネット証券での購入がおすすめです。

また、上記指数に連動するおすすめの商品については、下記の記事で詳しくまとめています。あわせてご覧ください。

あわせて読みたい:

2022年版 SBI証券でおすすめのつみたてNISA対象ファンド

あわせて読みたい:

楽天証券で買えるつみたてNISA対象のおすすめ投資信託5選、ファンドの選び方

あわせて読みたい:

信託報酬が安いと評判の投資信託5選!低コストなインデックスファンドは?

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント