世界経済インデックスファンドの評価、積立投信への活用と利回り分析

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

世界経済インデックスファンドは、世界の株式・債券に分散投資を行う投資信託です。

私は毎週日経ヴェリタスを購読しているのですが、世界経済インデックスファンドの広告をよく目にするので、どのような投資信託か気になっていました。

世界経済インデックスファンドは「つみたてNISA」にも採用されていることから、悪い投資信託ではないことだけは間違いありません。(つみたてNISAは金融庁の基準を満たした優良な投資信託しか販売できないルールとなっています)

今回は、世界経済インデックスファンドの私的な評価と利回りの分析、また投信積立に活用しても良いかどうか調べてみたいと思います。

1本の投資信託で世界分散投資

世界経済インデックスファンドは、その名の通り世界のインデックスファンドに分散投資を行う投資信託です。三井住友トラスト・アセットマネジメントが運用しています。

投資対象としているのは、国内・先進国・新興国の

- 公社債

- 株式

- DR(預託証券)

です。

「公社債」というのはいわゆる「債券」のことです。債券は安全な資産として知られています。

株式はそのままです。資産運用では株式は「ハイリスク・ハイリターン」な位置づけです。

DR(外国株預託証券)というのは、普通の株式だと思って問題ありません。

例えば、NTTドコモは日本の会社なので、東京証券取引所に上場しています。しかし、日本の取引所だと外国人投資家が売買しにくいため、外国人投資家に取引をしやすい環境を提供するために、アメリカの証券取引所にも上場しています。

この場合、アメリカのニューヨーク証券取引所に上場しているNTTドコモ株のことを「ADR(米国預託証券)」と呼びます。

米国預託証券(ADR):主に米国において発行される外国企業を発行体とした流通証券。

グローバル預託証券(GDR):主に欧州市場で発行される外国企業を発行体とした流通証券。

アメリカに上場している外国企業の株式を「ADR」、これが欧州に上場しているものなら「GDR」、こうした預託証券を総称して「DR」と呼ぶということです。

また、投資対象となる資産クラスはすべてインデックスファンドで、世界の主要指数に連動する運用を目指します。

- 国内債券

- 国内株式

- 先進国債券(外国債券)

- 先進国株式(外国株式)

- 新興国債券

- 新興国株式

上記の投資対象を見る限り、とてもバランスの取れた投資信託であることがわかります。

組入比率に特徴がある

世界経済インデックスファンドは国内・先進国・新興国の債券・株式の計6種類の資産に分散投資を行います。

それぞれの投資比率に特徴があるのが、世界経済インデックスファンドのポイントです。

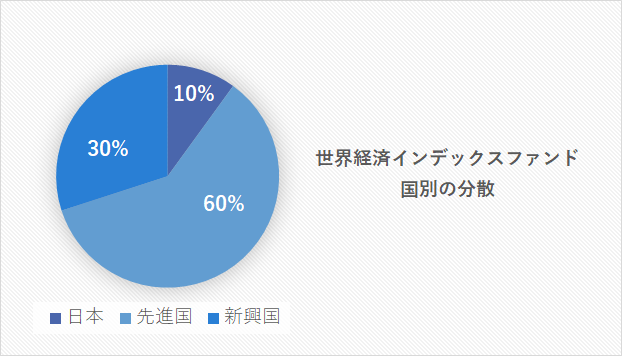

まず「国別の分散」ですが、世界のGDP(国内総生産)のシェアに応じて下記のように設定されています。(年1回の見直し)

- 日本:10%

- 先進国:60%

- 新興国:30%

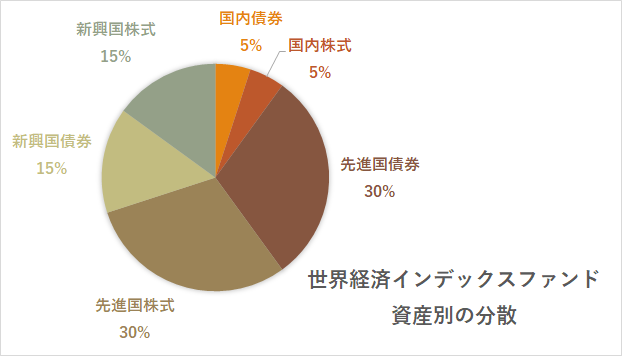

また、「資産の分散」においては、株式50%、債券50%の割合で投資を行います。

両者を合わせると、世界経済インデックスファンドの資産構成比率は、

- 国内債券:5%

- 国内株式:5%

- 先進国債券(外国債券):30%

- 先進国株式(外国株式):30%

- 新興国債券:15%

- 新興国株式:15%

となります。

日本への投資比率が低く、世界への投資比率が高いファンドとなりますね。

▼計8つの資産に均等分散投資するバランス型ファンドの記事はこちら

あわせて読みたい:

バランス型ファンドとは?利回りとリスクを考察、つみたてNISAのおすすめ投資信託

意外となかった6資産分散ファンド

世界経済インデックスファンドのような「6資産分散ファンド」が注目される理由は、これまでこのような投資信託がなかったからです。

いわゆる「6資産分散ファンド」というと、野村アセットマネジメントの「野村世界6資産分散投信」などがあります。

他にも「6資産分散ファンド」というものは存在しますが、これらはいずれも「新興国株式・債券」の代わりに「国内リート・海外リート」が組み入れられており、まったくの別ものです。

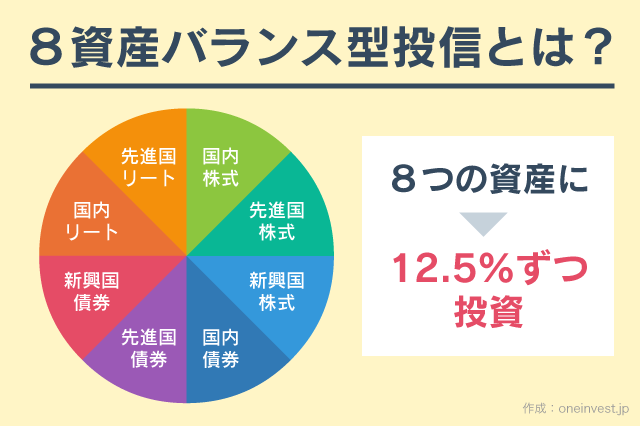

また、その他の候補としては、「eMAXIS Slim バランス(8資産均等型)」のような8資産バランス型ファンドも存在します。

しかし、この手のファンドは8つの資産に均等に分散投資をするものなので、世界経済インデックスファンドとは中身が大きく異なります。

先進国を中心に投資し、新興国にも投資を行う。日本へも投資を行うがその比率はわずか。

また、株式と債券は50%ずつとしてリスクとリターンのバランスをとる。

世界経済インデックスファンドの、この絶妙なバランスは個人投資家にも支持されています。

記事執筆時点(2017.10)では、月間積立設定額ランキングにて、楽天証券で3位、SBI証券でも4位を獲得していました。

ネット証券の積立投資ランキングで上位になるということは、多くの個人投資家が支持していることの証明にもなります。

また、個人的にネット証券には「一定の知識を持つ投資家」が多いと感じるため、良い投資信託が上位にランクインしやすいと思っています。

私自身も、世界経済インデックスファンドはバランスの取れた良い投資信託であると考えています。

利回りはどれくらい?

世界経済インデックスファンドの記事更新時点(2019.10)の利回りは、

- 1年:-1.50%

- 3年:7.23%

- 5年:2.74%

- 10年:5.94%

です。(年率の複利利回りです)

今後もこの年率リターンが持続するとは限りませんが参考にはなりそうです。

世界経済インデックスファンドは、資産の50%を債券に投資するため、長期のリターンは年率6%程度に落ち着くのではないか?と見ています。

今後リターンが上振れ・下振れする可能性はありますが、債券比率が高いということは、景気が悪化しても防御力が高く、値下がりしにくいことを意味します。

分配金は2013年から2015年に毎年20円を配当していましたが、それ以外の年は基本的に分配金は出していません。

これは複利効果を最大化するための措置なので、その分値上がり益で還元されていると考えることができます。

ちなみに、2013年から2015年に分配金を出した理由として考えられるのは、リーマンショック後の世界経済の著しい回復によって、想定超のリターンが出たためだと思われます。

手数料は高いのか

世界経済インデックスファンドの手数料は以下の通りです。

- 購入時手数料:最大3.3%

- 信託報酬:0.55%

- 信託財産留保額:0.1%

※税込

購入時手数料がかかるのは残念なポイントの1つですが、楽天証券とSBI証券はともに購入時手数料0円で販売しています。

一方、大手銀行や証券会社で世界経済インデックスファンドを購入する場合、最大3.3%(税込)という少なくない手数料がかかる可能性があるので注意です。(ちなみに、手数料3.3%は、この投資信託の信託報酬6年分に相当します)

信託報酬は年率で発生する(計算は日割り)ものなので、0.1%でも低い方ことが極めて重要です。

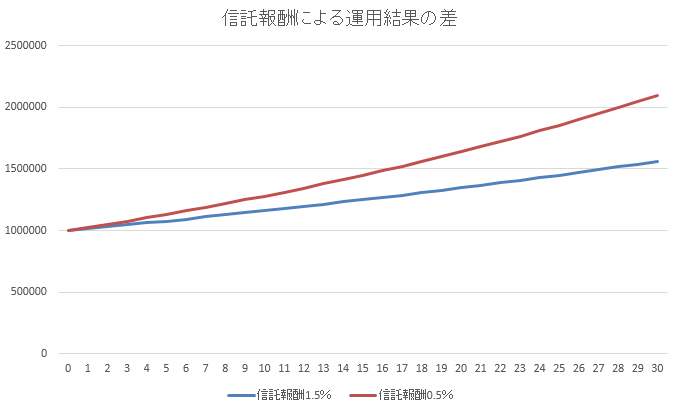

下記は、信託報酬が1%違う場合の長期のリターンの差を示したものです。

世界経済インデックスファンドには年率0.55%(税込)の信託報酬がかかります。

これは、一般的なインデックスファンドとしてはやや高めですが、アクティブファンドに比べると低く、概ね適切な手数料水準だと感じます。

信託財産留保額は、実質的な解約手数料です。投資信託を解約する際に0.1%の手数料が取られますが、影響は小さいので、さほど気にする必要はありません。

SBI証券で買うと驚くほどお得

世界経済インデックスファンドは、SBI証券で買うと驚くほどお得にです。

まず、SBI証券では購入時手数料0円で販売しているので、一般の銀行や証券会社の窓口で買うよりもお得です。

さらにメリットが大きいのはSBI証券が提供している「投信マイレージサービス」の存在です。

投信マイレージサービスとは、SBI証券における投信保有残高に応じて、年間0.1%のVポイントを付与するものです。

Vポイントは、さまざまなお店で使ったり、ポイント投資で新たな投資信託の買付代金として、1ポイント=1円相当として使えます。

また、投信マイレージサービスで付与されるポイントは「毎年」もらえるので、実質的には投資信託の信託報酬がさらに0.1%お得になるのと同じです。

▶SBI証券で保有している投資信託の保有残高に応じて毎年ポイントを進呈

通常:年率0.1%相当のポイント

投信残高1,000万円以上の場合:年率0.2%相当のポイント

SBI証券が指定する投信:年率0.05%以下のポイント(残高に関係なく)

投信マイレージサービスは、投信残高が1,000万円以上になると、ポイント付与率が2倍の0.2%になります。

その一方で、(証券会社の利幅が小さいと思われる)低コストなインデックスファンドは「SBI証券指定の投信」に該当するため、ポイント付与率は0.05%以下と、通常よりも小さくなっています。

信託報酬が低いとされる優良な投資信託は基本的に、ポイント付与率は0.05%以下です。

しかし、現時点で世界経済インデックスファンドはポイント付与率制限の「対象外」のため、通常どおり0.1%または0.2%のポイントを獲得できるのです。(かなり美味しいので、将来指定商品になる可能性はあります)

つまり、信託報酬0.55%(税込)の世界経済インデックスファンドは、SBI証券で購入すると、実質的には信託報酬が0.45%となります。運用資産が1,000万円以上なら信託報酬は実質0.35%となり、他の証券会社で購入するよりも年間約40%もコストダウンできる計算となります。

これはあまり知られていない情報なのですが、上記のとおり、投信マイレージサービスによる効果を考えると、SBI証券で世界経済インデックスファンドを購入するだけで、長期のリターンに大きな差がつきます。

SBI証券の投信マイレージサービスは「つみたてNISA」で購入した投資信託も対象です。つみたてNISAでの資産運用をさらに有利にすることが可能です。

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント