無料の家計簿アプリ「マネーツリー」は情報銀行になる?口コミ評価と、マネーフォワードMEとの違い

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

家計簿アプリを使うことで、複数の銀行口座やクレジットカード利用状況をひとまとめにし、資産管理できるようになります。

私は、無料の家計簿アプリ「Moneytree(マネーツリー)」を使っています。

家計簿アプリ業界では「マネーフォワードME」が圧倒的に知名度が高く人気です。しかし、私にとって一番フィットしたのは「マネーフォワードME」ではなく、「マネーツリー」でした。

この記事では、私がマネーツリーを選んだ理由、使ってみて気づいた良い点・悪い点を中立的にまとめます。

過去に家計簿アプリを使ってみたものの、資産管理がうまくいかなかった人にも、マネーツリーはおすすめできるアプリです。

目次

マネーツリーの良い点

Moneytree(マネーツリー)は、家計簿アプリの中では「マネーフォワードME」「Zaim(ザイム)」に続く3番手の印象です。

しかし、昨今話題となっている「情報保護」への対応を踏まえ、優れた点がたくさんあります。

広告表示がない

私が、マネーツリーを気に入っている大きな理由のひとつに「広告表示がない」ことがあげられます。

「マネーフォワードME」の無料版には広告が表示されていたり、読み物コンテンツがたくさん掲載されていたり、「家計簿」以外の情報がたくさん載っています。

この「ごちゃっとした感じ」の画面が、私にはどうも馴染めませんでした。

一方、マネーツリーには広告表示が一切ありません。(無料版でも広告表示はありません)

また、余計な機能がついていないので、必要最小限の情報だけが、シンプルに閲覧できます。

「広告がないのに無料で使えるのは怪しい」と感じる人もいるかもしれません。

しかし、マネーツリーは安心して利用できるアプリです。その理由をさらに掘り下げていきます。

利用者の情報保護を徹底

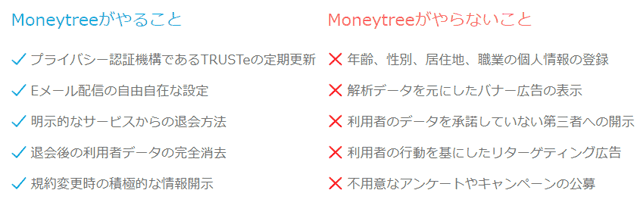

マネーツリーは「利用者の情報保護を徹底する」という姿勢で運営しています。

最近は、「データ保護」が重要な問題となっています。(特にEUでは大きな問題へと発展しており、この流れはいずれ世界中に波及すると言われています)

無料で提供するアプリやツールを通じて、ユーザーのデータを獲得し、このデータを第三者に販売したり、広告の改善に利用したりするIT企業が非常に多いのです。

事実、「マネーフォワードME」も、無料でサービスを提供する代わりにユーザーデータを獲得し、そのデータを活用して、その人が興味を示す広告を出せる仕組みで運営しています。

一方、マネーツリーは「利用者のデータを第三者に販売したり、広告の改善に役立てることはない」と明示しています。

バナー広告、他社の広告メール、不必要な個人情報の要求や個人情報の閲覧、第三者へデータの譲渡、意図的に有料サービスへ誘導することを一切行いません。

出典:Moneytree公式サイト

繰り返しますが、そもそもマネーツリーには広告表示がありません。

余計なメールやアンケートが送られる「マーケティング活動」をされることもなく、利用者は快適にアプリを使い続けることができます。

こうした運営姿勢も、私がマネーツリーを気に入っている理由です。

公式サイトの「マネーツリーの安全性」は一読の価値があります。

現状、海外では「個人データのプライバシー」が重要な問題として認識されています。

しかし、日本ではまだそのような声は小さく、多くのIT企業がデータの利活用を中心とした戦略を展開しています。

マネーツリーが情報保護の分野で先進的な姿勢を見せているのは、同社の経営陣の多くがオーストラリア・アメリカ出身だからかもしれません。

運営者が外国人であるという点が、逆に家計簿アプリとしての安全性を強くしてくれていると私は考えています。

もちろん、家計簿アプリの命とも言えるセキュリティ面にも万全の配慮が行われています。

また、マネーツリーは

- みずほキャピタル

- SMBCベンチャーキャピタル

- 三菱UFJキャピタル

- ソニーフィナンシャルベンチャーズ

- NTTデータ

など、メガバンク系のベンチャーキャピタルからも出資を受け入れており、運用のサポートや企業運営の監視が行われています。

この点も安心材料のひとつですね。

情報銀行「マネーツリー」はどうやって儲けているの?

広告表示がない、利用者データを販売するわけでもない、さらに基本的にすべての機能が完全無料で使えるのが、マネーツリーならではの特徴です。

では、マネーツリーはどうやって儲けているのか。

その答えは「B to B」にあります。

「B to B」とは、商売の相手先が「法人」であることを意味します。(B to Cは商売の相手先が私たち消費者であることを意味するキーワードです)

マネーツリーの商売相手は私たち消費者ではなく「法人」です。

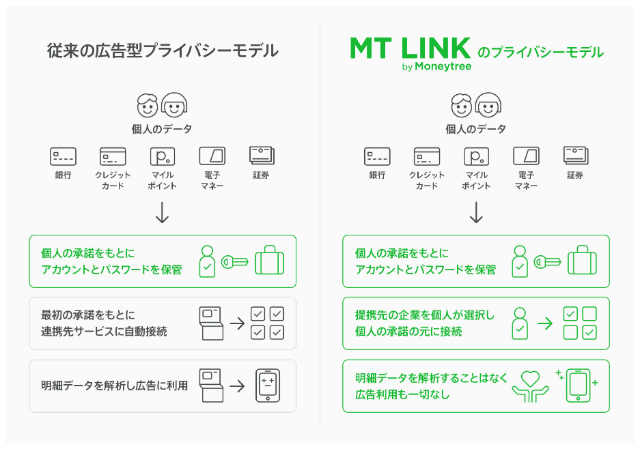

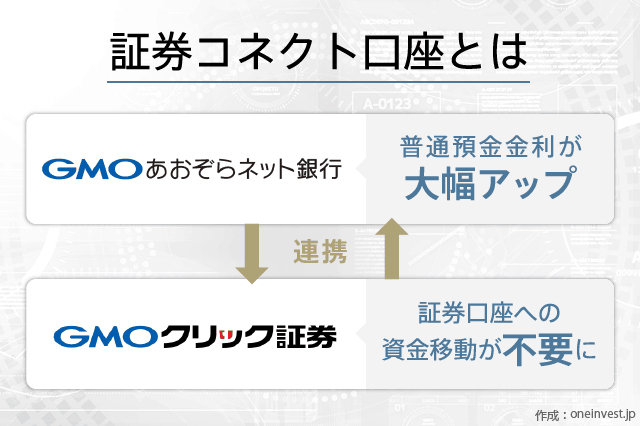

マネーツリーが開発するデータ接続ツール「MT LINK」が主な収益源となっています。

金融機関やサービス提供事業者などは、大規模なデータを安全に処理できる、マネーツリーのコアシステム「MT LINK」を有償で利用することが可能です。

例えば、みずほ銀行ではこれまで、取引明細を3ヶ月分しか閲覧できませんでしたが、MT LINKを導入したことで、無制限に明細が見れるようになりました。(一生通帳 by Moneytreeとして提供)

また、マネーツリーを利用している私たちのデータは、MT LINKを通じて事業者に提供することができます。

これまでのIT企業は、サービスを一度連携しただけで、私たちの知らないうちにデータが第三者に渡っていたこともありました。

しかし、マネーツリーのMT LINKでは「私たち自身が、どの事業者に、どういった情報を提供するか」を自分で決めることができるのです。

おそらく将来的には、私たちが任意で指定した第三者にデータを提供することで、様々な見返りが得られるようになると思います。

データを提供するかしないかは、すべて私たち自身がコントロールできます。

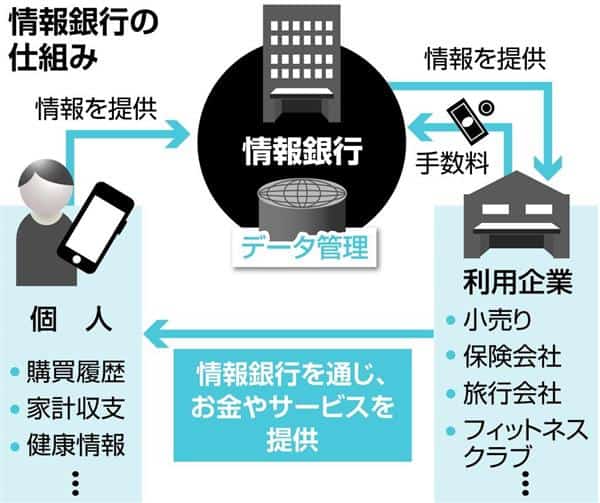

これはいわゆる「情報銀行」のビジネスモデルであり、マネーツリーは時代に先駆けて「利用者に優しい情報銀行サービス」を提供しようとしているのです。

これが、マネーツリーの本当の狙いです。

出典:産経ニュース

ビジネス向けの有料サービス

また、上記のビジネスとは別に「ビジネス利用者向けの有料サービス」も展開しています。

マネーツリーでは、日常生活で私たちが利用する範囲においては、すべての機能が無料で使えます。

一方、マネーツリーをビジネスで利用したい人向けに、有料プラン「Moneytree Work」を提供しています。

Moneytree Workでは、

- 法人口座の連携が可能

- AIを使って経費だけを自動検出して整理

といった機能を提供しています。

個人の財布と経費の利用、毎月の経費精算が面倒なサラリーマンや、法人口座を連携したい事業者にとっては、利用メリットのある課金サービスです。

Moneytree Workの利用料金は以下の通りです。

- 月額500円

- 年額5,400円(月換算450円)

このように、法人を相手に商売を展開するビジネスモデルであるために、私たち消費者は完全無料で、基本的にすべての機能が利用できるのです。

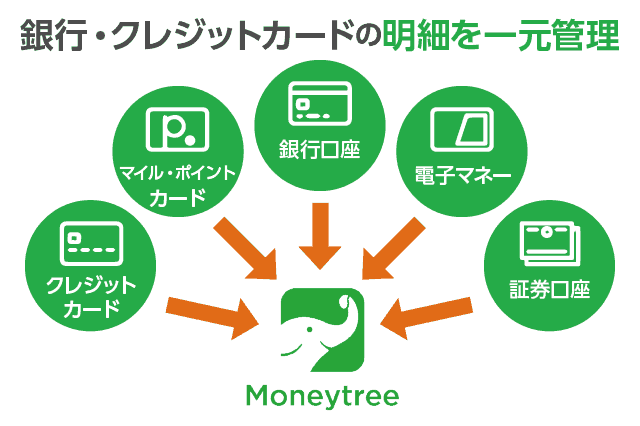

銀行口座やクレジットカードを一元管理

マネーツリーでは以下のような資産がまとめて管理できます。

- 銀行口座

- クレジットカード

- 証券口座

- 電子マネー

- ポイント

- その他(現金などを手入力できる)

それぞれの銀行口座やクレジットカードのWEB明細の情報を一度連携するだけで、あとはマネーツリーが自動的に情報を収集し、家計簿アプリに反映してくれます。

収集した明細データのカテゴリ分けも、マネーツリーのAI(人工知能)が自動的に行ってくれます。

使ってみた感想ですが、「分類の精度は非常に高い」と感じています。

私たちは、様々な口座、様々なクレジットカードの明細をまとめてチェックしたり、全体の収入や支出をアプリ上で管理できます。

取引明細は「一生通帳」として蓄積され、過去の収入・支出はPC・アプリなどを使って、グラフで閲覧することが可能です。

- 複数の銀行に預金先が分散している

- 複数のクレジットカードを使い分けている

- ポイントの管理がたいへん

このような方に、家計簿アプリ「マネーツリー」は特におすすめです。

大切なID・パスワードを預けても大丈夫?

家計簿アプリを利用する上で、最大の不安は「大切なIDやパスワードをマネーツリーに預けて大丈夫か?」という問題です。

前述のとおり、マネーツリーではセキュリティ面にも最大の配慮をしていますが、正直に言うと100%安全とは言えません。(これはマネーフォワードMEや他の家計簿アプリでも同じです)

しかし今のところ、家計簿アプリ業界では過去にID・パスワードの流出問題は一度も発生していません。

また、万が一こうした大切な情報が流出しても「なんとかなる」ケースが多いです。

- 銀行口座(ネットバンキング)のID・PASS

- 最近は振込等のサービスはワンタイムパスワードの入力が必要なので、ログインID・PASSが流出しても問題がないことが多い。

- クレジットカードのWEB明細

- 流出しても問題なし。WEB明細のID・PASSと、クレジットカード番号や4桁の暗証番号は無関係。

- 証券口座

- 証券口座には送金機能がない。出金先の変更には厳格な手続きが必要。

このように、ID・PASSが漏れると、取引明細などの情報は第三者に知られてしまう恐れがありますが、経済的な損失を被る可能性があるのは、送金機能を持つ「銀行」だけです。

しかし、最近ではネットバンキングから振込をするには「ワンタイムパスワード」が必須になっていることがほとんどですから、もしID・PASSが漏れても、それが即座に不正送金被害につながる可能性は低いです。

もし、マネーツリーから情報が流出したら、大きなニュースになるでしょうから、ニュースを見てID・PASSを変更しても遅くはないと考えます。

もちろん、これらのリスクは自分自身で納得した上で、家計簿アプリに情報を連携するかどうかを決めてください。

私は、主な資産を証券口座で管理しているので、証券口座については連携していません。ID・PASSが漏れると不正出金はされなくても、不正発注などの問題が起こる可能性があるからです。

とは言え、マネーツリーは便利すぎる資産管理ツールですので、近い将来、証券口座も含めてすべてのデータを連携するかもしれません。

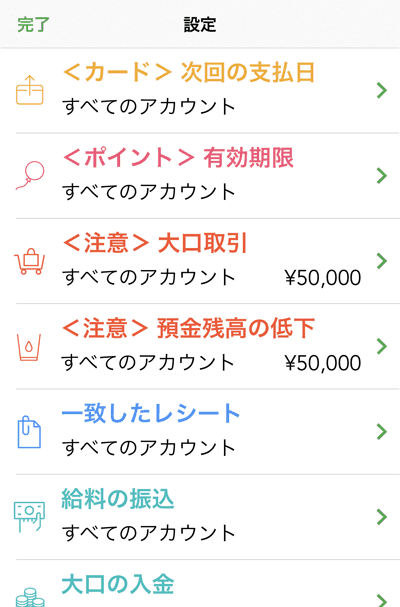

金額の大きな取引を通知してくれる

マネーツリーには、以下のような取引を通知してくれる機能があります。

- 銀行口座やクレジットカードで金額の大きな取引があった時

- 次回のクレジットカードの引き落とし日

- 銀行口座の残高が少ない時

- ポイントの有効期限が失効しそうな時

など。

通知方法は、アプリへの「プッシュ通知」の他に、メール通知を設定することも可能です。

「金額の大きな取引をすぐに通知してくれる」ので、不正利用などにいち早く気づけるメリットがあります。

改善してほしい点

私が実際にマネーツリーを使う中で、改善して欲しい点もいくつかあります。

マネーツリーの弱点の1つめは、他の家計簿アプリと比較して連携先が少ないことです。

主要な銀行やクレジットカードには既に対応しているので、利用するにあたって不便は感じません。(現時点で2,600以上の金融機関と連携可能)

しかし、マイナーなクレジットカードやポイントサービスはまだ、カバーできていないようです。

連携先の多さでは、マネーフォワードMEに軍配が上がります。

そして、もう1つのデメリットは、一部のポイントサービスの明細において「獲得と利用」がごっちゃになっていることです。

例えば、楽天ポイントの利用明細では、利用も獲得も「プラス」になっているため、明細が見づらいです。

とは言え、この点も大きな問題ではなく、気にならないレベルです。

情報銀行としてのマネーツリーに期待

現在、マネーツリーは多くの人にとって「ただの家計簿アプリ」という認識しかないと思います。

しかし、データを第三者に販売しない、広告改善に利用しないという徹底したプライバシー保護の運用姿勢が、マネーツリーを「情報銀行」へと進化させようとしています。

私たちがマネーツリーに預けたデータは厳重に管理され、自身で許可した相手にのみ情報を提供することができる。

その結果、私たちは無料で家計簿アプリを使い続けることができ、データを提供した相手からはお得なサービスなど様々なメリットが受けられる。

例えば、私たちがマネーツリーに預けている(延滞のない)クレジットカードの利用データを銀行に提供することで、住宅ローンの金利が下がる。

日常生活の消費データを保険会社に提供し、病院に支払っている金額が少なかったり、ファーストフード店を利用している回数が少なければ、健康とみなされて保険料が下がる。

などの利用が考えられます。

そのような世界が実現されると、マネーツリーの利用価値はさらに上がると思います。

個人的にも期待している注目のアプリです。

あわせて読みたい:

LINE家計簿とマネーフォワードMEの違い、使い勝手やセキュリティを評価

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター -

にゃん太郎は長生き さんがコメントしました - 2023年6月19日

証券マンがおすすめするファンドラップの評判を信じて買って良いのか

0件のコメント