みずほ銀行のiDeCo(イデコ)のおすすめ商品を評価、手数料は安い?

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

個人型確定拠出年金のiDeCo(イデコ)は、将来の年金づくりの手段として注目されています。

国民年金・厚生年金に続く「第3の年金」であるiDeCoは、自分自身で掛け金を拠出・運用するので、将来必ず受け取れる「自分だけの」年金です。

2017年に大きくリニューアルされ、原則として20歳以上の方であれば誰でも加入できるようになりました。

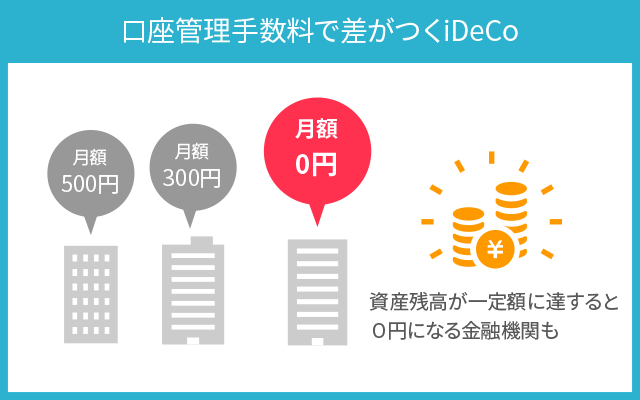

iDeCoは、申し込む金融機関によって「運用商品のラインナップ」と「口座管理手数料(運営管理手数料)」が大きく異なります。

今回は、みずほ銀行のiDeCoについて、おすすめ商品を評価するとともに、他社との手数料比較を行います。

目次

失敗しないiDeCoの選び方

前述しましたが、iDeCoは金融機関によって、

- 運用商品のラインナップ

- 口座管理手数料

が大きく違います。

逆に言うと、取り扱い商品と手数料以外の費用については、どの金融機関も共通です。

▼iDeCo(イデコ)で必要な手数料

・初期費用

加入時:2,829円(共通)

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる

・給付時にかかる費用

事務委託先金融機関手数料:440円 / 1回(共通)

・還付時にかかる費用(特例)

※限度額を超えて拠出された掛金や、加入資格のない月に拠出された掛金を還付する場合にのみ発生

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

・将来もし他社に移管した場合(特例)

移管手数料:金融機関によって異なる(通常は4,400円)

※税込です

この他、「加入時手数料」や、金融機関を途中で移管した時に発生する「移管手数料(移管元に支払う)」が有料の金融機関もあります。

「こんなに手数料がかかるのか」と思った方もいるかもしれません。しかし、iDeCoでは出費以上の節税効果が期待できるので安心です。

iDeCoで必要な費用をまとめてみると、「口座管理手数料(運営管理手数料)」以外は、どの金融機関でも共通であることがわかります。

失敗しないiDeCo選びは金融機関にあります。

- 口座管理手数料が安い

- 運用商品のラインナップが優れている

上記2つの条件を満たす金融機関を選ぶことが大切です。

みずほ銀行のiDeCoは条件次第で口座管理手数料0円

みずほ銀行のiDeCoは、一定の条件を満たすことで、口座管理手数料が無料になります。

条件を満たしていない場合、口座管理手数料は月額260円(税込)です。(※口座管理手数料は掛金の拠出時のみ発生)

みずほ銀行のiDeCoで、口座管理手数料を0円にする条件は以下の通りです。

- 条件A

- iDeCoの口座残高もしくは掛金累計額が50万円以上

- 条件B

- 掛金月額1万円以上、メールアドレス登録、SMART FOLIO(DC)で目標金額を登録、の3つの条件をすべて満たす

条件Aと条件B、どちらか一方を満たせば、それ以降は口座管理手数料が無料になります。

「条件B」を満たすハードルの方が明らかに低いです。

メールアドレスの登録や、SMART FOLIO(DC)の利用は無料です。実質的には、月々の掛金を1万円以上に設定すれば、口座管理手数料は最初から無料になります。

SMART FOLIO(DC)とは、みずほ銀行が提供する、無料で使えるロボアドバイザーです。

iDeCo専用にカスタマイズされたロボアドバイザーが、最適な運用商品を提案してくれます。

資産運用が初めての方でも、ロボアドバイザーのアドバイスによって、投資信託選びが行いやすくなるのがメリットです。

なお、口座管理手数料を他社と比較すると以下のようになります。

▼金融機関ごと 口座管理手数料の比較

| 金融機関 | 口座管理手数料 |

|---|---|

| みずほ銀行 | 月額260円。条件を満たすと無料に |

| 三井住友銀行 | 月額260円 |

| 三菱UFJ銀行 | 月額260円 |

| マネックス証券 | 無条件で0円 |

| 楽天証券 | 無条件で0円 |

| SBI証券 | 無条件で0円 |

※税込です

※三菱UFJ銀行のiDeCoは「ライトコース」の口座管理手数料

手数料の無料条件がある「みずほ銀行のiDeCo」は、大手銀行同士で比較するとかなり頑張っています。

しかし、口座管理手数料を「完全無料」にしているネット証券3社と比べると、やや見劣りしてしまう印象があります。

ちなみに、iDeCoで拠出したお金や、運用中の資産は、銀行が管理するわけではありません。

もし、運用中に金融機関が破綻しても、資産はしっかりと守られるので安心してください。

「大手銀行だから安心」と考える人も多いと思いますが、iDeCoに関しては信用力を気にせず、最もお得だと思える金融機関を選ぶのがおすすめです。

みずほ銀行のiDeCoでおすすめの商品

続いて、みずほ銀行が取り扱うiDeCoのおすすめ商品を評価したいと思います。

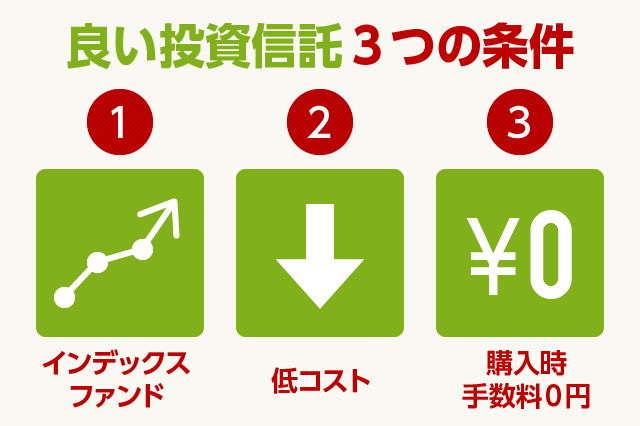

iDeCoのような長期運用では、株価指数などに連動する「インデックスファンド」の選択がおすすめです。

投資信託では、運用期間中に継続して発生する「信託報酬」というコストが存在します。

インデックスファンドは信託報酬が極めて低いため、長期投資に向いた商品となっています。

インデックスファンドにも様々な商品が存在しますが、「指数に連動する」という点で共通しています。

つまり、連動する指数が同じなら、少しでも信託報酬が低い(コストが低い)商品を選択する方が良いということです。

一般的に資産運用では、国内株式・国内債券・先進国株式・先進国債券の4つの資産をバランスよく組み合わせるのが良いと言われています。

これら4つの資産を1つにまとめた「バランス型ファンド」もみずほ銀行のiDeCoで選択可能です。

One DC 国内株式 インデックスファンド

国内株式に投資するインデックスファンドで、みずほ銀行のiDeCoが取り扱っているのは「One DC 国内株式 インデックスファンド」です。

信託報酬が年0.154%(税込)とかなり低く抑えられているため、コストを気にせず長期運用できる商品です。

投資対象は「国内株式」となり、東証株価指数(TOPIX)に連動するのが特徴です。

1本の投資信託で、組入銘柄数は2,000銘柄以上となっています。トヨタ自動車やソフトバンクグループ、ソニーや任天堂といった国内企業に、間接的に投資することが可能です。

同じく、TOPIX連動型のインデックスファンドを、他社のiDeCoと比較してみました。

大切なポイントですが、投資信託の名称は違っても、インデックスファンドの場合「連動する指数が同じ」なら信託報酬(コストの低さ)が比較ポイントになります。

▼国内株式インデックスファンドの比較

| 金融機関 | 信託報酬 |

|---|---|

| みずほ銀行 | 0.154% |

| 三井住友銀行 | 0.176% |

| 三菱UFJ銀行 | 0.44% |

| マネックス証券 | 0.154% |

| 楽天証券 | 0.176% |

| SBI証券(セレクトプラン) | 0.154% |

※税込です

※三菱UFJ銀行にはTOPIX連動型ファンドがないため、日経平均株価連動型ファンドで比較

国内株式に投資するインデックスファンドは、各社ほぼ横並びですが、みずほ銀行のiDeCoは最も低コストなファンドを取り扱っています。

ネット証券では、マネックス証券とSBI証券の競争力が高いです。

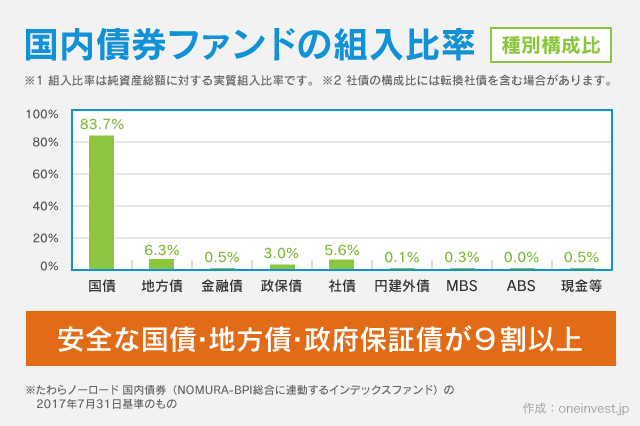

たわらノーロード 国内債券

国内債券を投資対象としたインデックスファンドでは、「たわらノーロード 国内債券」を扱います。

みずほ銀行のiDeCoは、グループ企業の資産運用会社「Oneアセットマネジメント」が展開する「たわらノーロード」シリーズがとても多いです。

たわらノーロードシリーズは、低コストなインデックスファンドとして高い評判を誇っています。

国内債券は、国内株式・先進国株式・先進国債券と比較しても、最もローリスク・ローリターンな資産です。

上記の図のとおり、国債・地方債・政府保証債といった安全度の高い資産が9割を占めています。

リスクを抑えた運用を心がけたい人は、国内債券の組入比率を上げるのがおすすめです。

一方で、国内債券はインフレに対する力が弱いです。金利が上昇すると債券価格が下がってしまうため、一時的な損失が生じます。

債券からは継続的な収益を得られるため、最終的に損失となる可能性は低いのですが、インフレに対して利益がほとんど得られないという隠れたリスクも存在します。

あくまでも個人的な意見ですが、低金利が続く現時点では、国内債券の組入比率は低くても問題ないと考えています。

特に、20年以上の長期投資ではハイリスク・ハイリターンな「株式」のリスクが低くなることが証明されています。

個人的には、iDeCoのような超長期の運用では株式ファンド中心の構成でも良いと思います。

▼国内債券インデックスファンドの比較

| 金融機関 | 信託報酬 |

|---|---|

| みずほ銀行 | 0.154% |

| 三井住友銀行 | 0.176% |

| 三菱UFJ銀行 | 0.44% |

| マネックス証券 | 0.132% |

| 楽天証券 | 0.154% |

| SBI証券(セレクトプラン) | 0.132% |

※税込です

国内債券インデックスファンドの比較では、マネックス証券とSBI証券がリードしています。この2社は同じ商品を扱っています。

また、みずほ銀行と楽天証券が同じ商品(たわらノーロード 国内債券)を取り扱っています。

マネックス証券のiDeCoは、株式・債券の両方において最安の投資信託をセレクトしていることがわかります。

逆に、三菱UFJ銀行のiDeCoは、お世辞にも低コストとは言えない内容になっているのも事実です。

たわらノーロード 先進国株式

先進国株式インデックスファンドは、23カ国の先進国(日本を除いて22カ国)に分散投資ができる投資信託です。

みずほ銀行のiDeCoは「たわらノーロード 先進国株式」を取り扱っています。

先進国株式インデックスファンドを1つ買っておくだけで、世界の主要企業(アマゾンやマイクロソフト、フェイスブックなど)に間接的に投資できます。

日本の経済成長が停滞する中でも、世界経済は着実に成長しており、これからは世界への投資にも目を向けていく必要があるという意見が多いです。

たわらノーロード 先進国株式は、そういった海外投資を実現する最も手軽な手段だと思います。

たわらノーロード 先進国株式に連動する指数を、30年間の年平均利回りで見ると「+9.2%」となっています。(2018年5月末時点・円換算)

つまり、先進国株式への分散投資では、過去30年で見ると年率9.2%の利回りで運用できていたということになります。

これは、毎月1万円を積立すると、30年間で資産が1,908万円に膨らむことを意味します。

ちなみに、このファンドは「日本の株式は投資対象外」です。日本を含む世界に投資したい場合は、別途「国内株式インデックスファンド」などを組み合わせます。

▼先進国株式インデックスファンドの比較

| 金融機関 | 信託報酬 |

|---|---|

| みずほ銀行 | 0.10989% |

| 三井住友銀行 | 0.275% |

| 三菱UFJ銀行 | 0.66% |

| マネックス証券 | 0.10989% |

| 楽天証券 | 0.10989% |

| SBI証券(セレクトプラン) | 0.10989% |

※税込です

※三井住友銀行のiDeCoには先進国株式インデックスファンドが存在しないため、全海外株インデックスで比較

先進国株式インデックスファンドでは、コスト(信託報酬)は横並びの状態です。

大手銀行3社で比較すると、みずほ銀行のiDeCoに優位があります。

マネックス証券のiDeCoは、ここまですべての資産においてNo.1となっています。

たわらノーロード先進国株式については過去に詳細記事を書いています。あわせてご覧ください。

あわせて読みたい:

たわらノーロード先進国株式の評価、信託報酬や実質コストをニッセイと比較

たわらノーロード 先進国債券

「たわらノーロード」シリーズを積極的に採用している、みずほ銀行のiDeCo。

先進国債券でも、「たわらノーロード 先進国債券」を採用しています。

国内債券と比べて、先進国債券はややリスクが高いです。株式よりもローリスクと言われていますが、海外投資であるため、リスクが低いとは言えません。

また、先進国債券ファンドは、信託報酬が全体的に高めなのが特徴です。

例えば、先進国株式インデックスファンドでは、各社のコスト引き下げ競争によって信託報酬が下がっていますが、先進国債券ではそのような動きが見られないというのが私の印象です。

▼先進国債券インデックスファンドの比較

| 金融機関 | 信託報酬 |

|---|---|

| みずほ銀行 | 0.187% |

| 三井住友銀行 | 0.231% |

| 三菱UFJ銀行 | 0.66% |

| マネックス証券 | 0.154% |

| 楽天証券 | 0.187% |

| SBI証券(セレクトプラン) | 0.154% |

※税込です

上記のとおり、マネックス証券のiDeCoが最も低コストです。

たわらノーロード スマートグローバルバランス

「バランス型ファンド」とは、これまで紹介してきた資産を中心に、1本の投資信託で様々な資産に分散投資できる商品です。

資産運用がよくわからない人にとって、手軽に買える商品ではありますが、投資比率などを自分自身で調整できないデメリットもあります。

とはいえ、やはりその手軽さからも、バランス型ファンドは人気が高いです。

みずほ銀行のiDeCoでは、たわらノーロード スマートグローバルバランスとして複数の商品をラインナップしています。

それぞれ、資産の組入比率で違いがあります。

| 組入資産 | 安定型 | 安定成長型 | 成長型 | 積極型 |

|---|---|---|---|---|

| 株式 | 27% | 37% | 28% | 62% |

| 債券 | 67% | 48% | 50% | 10% |

| リート(不動産) | 6% | 15% | 22% | 28% |

一般的に、株式は「ハイリスク・ハイリターン」、債券は「ローリスク・ローリターン」、リート(不動産)は「ミドルリスク・ミドルリターン」な資産だと言われています。

たわらノーロード スマートグローバルバランスでは、「積極型」になるほど、組入比率が高い設計です。

ただし、信託報酬は一律で「0.55%(税込)」となっており、やや高めの印象です。

これまで取り上げてきた4つの資産クラスを自分自身で個別に購入した方が、より低い信託報酬で運用できます。

他の金融機関が取り扱うバランス型ファンドと比較してみます。

▼バランス型ファンドの比較

| 金融機関 | 信託報酬 |

|---|---|

| みずほ銀行 | 0.55% |

| 三井住友銀行 | 0.253% |

| 三菱UFJ銀行 | 0.55% |

| マネックス証券 | 0.154% |

| 楽天証券 | 0.657% |

| SBI証券(セレクトプラン) | 0.154% |

※税込

※楽天証券は株式・債券が半々程度のバランス型がないため、アクティブ型のバランス型ファンドで比較

バランス型ファンドで比較すると、みずほ銀行のiDeCoは、やや見劣りします。

一方、現在最も優位性のあるマネックス証券のiDeCoは、バランス型ファンドでも最安のコストを実現しています。

定期預金商品も選べます

iDeCoで運用できるのは、投資信託だけではありません。

元本確保型商品として、定期預金も選択できます。

定期預金は「絶対に元本割れしない」というメリットがある一方、インフレ対応力に欠けるというデメリットもあります。

iDeCoは長い人で運用期間が40年間になりますから、個人的にはインフレリスクは気にした方が良いと思っています。(おそらく、40年後の100円の価値は、現在の100円の価値よりも下がっています)

また、iDeCoは拠出時に一定の手数料を支払わなければならないため、節税効果を除外すると、定期預金商品の選択は確実に損するとも言えます。

元本確保型商品のメリット・デメリットも考慮した上で、資産の一部に定期預金を組み入れるのであれば、問題ないと思います。

▼元本確保型商品の比較

| 金融機関 | 信託報酬 |

|---|---|

| みずほ銀行 | みずほDC定期預金 |

| 三井住友銀行 | 三井住友銀行確定拠出年金定期預金 |

| 三菱UFJ銀行 | 三菱UFJ銀行確定拠出年金専用1年定期預金 明治安田利率保証年金(5年) |

| マネックス証券 | みずほDC定期預金 |

| 楽天証券 | みずほDC定期預金 |

| SBI証券(セレクトプラン) | あおぞらDC定期(1年) |

マネックス証券、楽天証券、みずほ銀行などの多くの金融機関が「みずほDC定期預金」を採用しています。

iDeCoの金融機関は、途中で変更することもできます。

しかし、一度加入すると変更手続きは面倒ですので、できることなら最初から最適な金融機関を選びたいところです。

みずほ銀行のiDeCoは、大手銀行の中では最も力を入れていることがわかりました。

しかし、ネット証券も含めて比較すると、マネックス証券のiDeCoは圧倒的な手数料の低さを実現しています。現在最もおすすめできる金融機関です。

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント