グランビルの法則とは?基礎にして最強のチャート分析売買シグナル

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

「厳密に計算して間違うよりは、おおまかにでも正しい方がましである」

これは、かの有名な投資家「ウォーレン・バフェット」の言葉です。

複雑なチャートの見方を学ぶことも、投資手法を磨く上では大切です。

しかし、株価は上がるか下がるかの2択しかないわけですから、「シンプルに考えることの大切さ」も忘れてはなりません。

チャート分析の中でも最もシンプルな手法でありながら、絶大な効果のある「グランビルの法則」について今日は学びたいと思います。

私は、テクニカル分析を広く浅く学ぶよりは、グランビルの法則を徹底的に頭に叩き込んでおくほうがよいと思っています。それくらい効果のある投資手法です。

目次

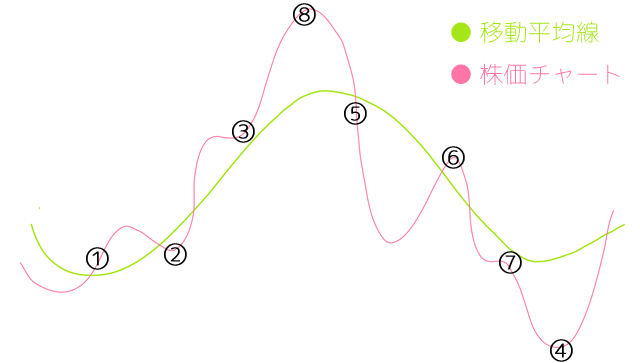

グランビルの法則が持つ8つの売買シグナル

株価チャートを開くと、大抵「ローソク足チャート」とともに「移動平均線」が表示されます。

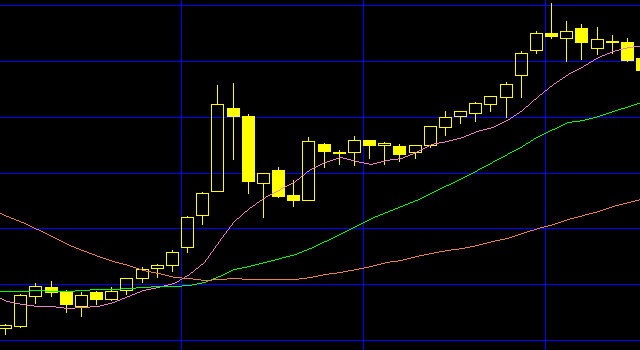

例えば上記の画像は楽天証券のマーケットスピードのチャート画面です。ローソク足の近くに「黄緑のライン」が表示されていることがわかります。

これがいわゆる「25日移動平均線」と呼ばれるもので、日足チャートを見ながらスイングトレードなどをする時に有効活用できるラインです。

グランビルの法則は、

- ローソク足

- 25日移動平均線

この2つのパターンから売買シグナルを見つける手法です。

グランビルの法則には8つの売買シグナルがありますが、実際には「買いシグナル4つ」と、それに相反する「売りシグナル4つ」があるだけなので、どちらか一方の4つのパターンを覚えればマスターできます。

それでは具体的に8つのチャートパターンをまとめていきたいと思います。

グランビルの法則の売買シグナルはこれがすべてです。

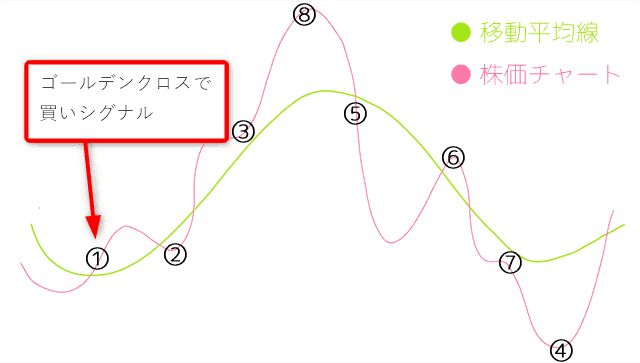

法則1 ゴールデンクロスで買い

画像の「①」のポイントです。

ローソク足(または5日移動平均線)が25日移動平均線を下から上に上抜いたタイミングを「ゴールデンクロス(GC)」といいます。

ゴールデンクロスでの買いシグナルはグランビルの法則の中でも最も代表的なもので、多くの投資家がここを買いポイントとして活用しています。

注意点としては、25日移動平均線が上向いているかどうかを確認することです。

25日移動平均線が上向いているということは、株価が上昇トレンド入りし始めたことを意味します。つまり、「25日移動平均線が上向きの状態でゴールデンクロスが起こった時」が、①の売買シグナルとなります。

逆に、25日移動平均線が下向いている時のゴールデンクロスは、グランビルの法則で言う「⑥」に相当します。

これは後ほど説明しますが、売りシグナルとなっています。

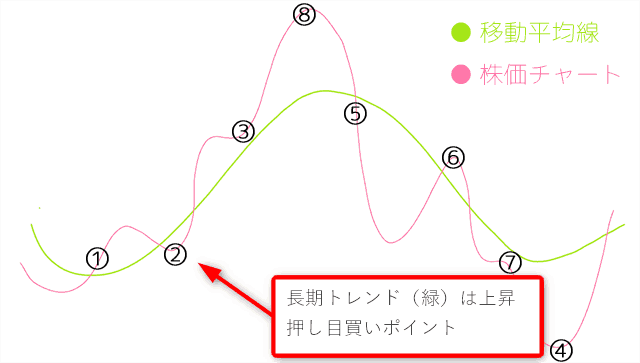

法則2 押し目買いポイント

画像の「②」のポイントです。

ゴールデンクロスの逆、つまりローソク足(または5日移動平均線)が25日移動平均線を上から下に下抜いた時を「デッドクロス(DC)」といいます。

これは、「⑤」と同じで本来であれば代表的な売りシグナルなのですが、25日線移動平均線が上向いている場合は「弱い買いシグナル」と考え押し目買いのポイントと判断できます。

上昇トレンドの最中で最も株価が安い位置で買うことができるのがメリットですが、デッドクロスしているため、ここからトレンドが転換することも少なくありません。

安く買える分リスクの大きい買いポイントなので、25日移動平均線が下向き始めたら迷わず損切りするのがおすすめです。

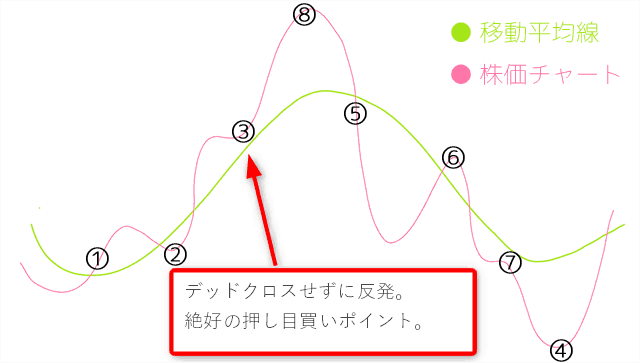

法則3 絶好の押し目買い

画像の「③」のポイントです。

いわゆる押し目買いのポイントです。

上昇トレンドで株価が値上がりしていても、一本調子に上がっていくわけではありません。定期的に利益確定などの売りが出るため、一時的な株価下落とトレンド復帰を繰り返しながら、株価は上昇していきます。

グランビルの法則である「③」のポイントは、一時的に株価は下がっていますが、まだ25日移動平均線を割り込んでいません。

また、25日移動平均線は引き続き上向きになっているので、上昇トレンド中に発生した押し目買いとなります。

この部分も必ず押さえておきたい、は絶好の買いポイントとなります。

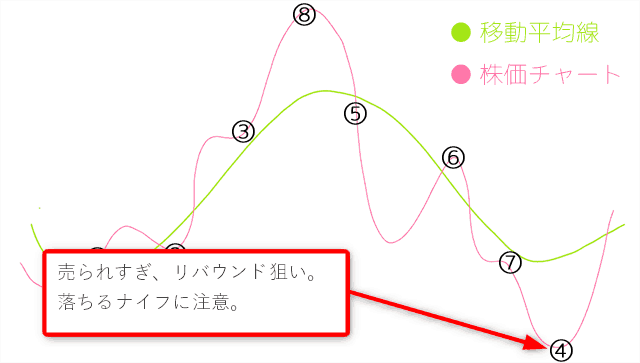

法則4 リバウンド狙い

画像の「④」のポイントです。

いわゆるリバウンド狙いとしての買いシグナルがここになります。

株価は、25日移動平均線に対して、くっついたり離れたりしながらトレンドを形成するというのが、グランビルの法則の真髄です。

25日移動平均線から離れすぎた株価は、必ず移動平均線に戻ろうとする力が働きます。25日移動平均線から離れれば離れるほど反発の可能性は高まります。

しかし、ここで問題となるのが「どのタイミングで反発するのか?」ということです。

リバウンド狙いは落ちるナイフを掴むようなものですから、反転の瞬間を見極めるのは困難です。

RSIや乖離率などの他のテクニカル指標を組み合わせることで、株価の底を判断しやすいので、移動平均線単体で適当なリバウンド狙いは避けたほうが無難です。

最も、リバウンド狙い自体がリスクの高い取引となるため、②の買いシグナルと同様に「安く買えるチャンスではあるが積極的に狙うには注意が必要」なポイントとなります。

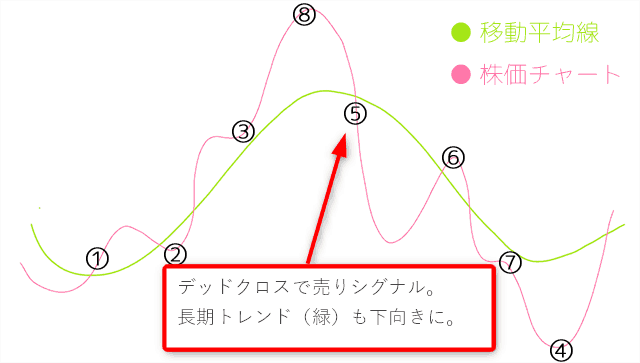

法則5 デッドクロスで売り

ここからは売りシグナルについて説明します。

売りシグナルは保有株を売却する利益確定・損切りのポイントでもありますし、空売りを仕掛ける場合にはエントリーポイントに相当します。

画像の「⑤」は、買いシグナルの「①」を逆にしたものと同じです。

25日移動平均線が下向いている状態で、ローソク足(または5日移動平均線)が25日移動平均線を上から下に下抜いたら、「デッドクロス」となり売りシグナルと判断します。

利益確定や空売りを仕掛けるタイミングとしては絶好のポイントの1つです。

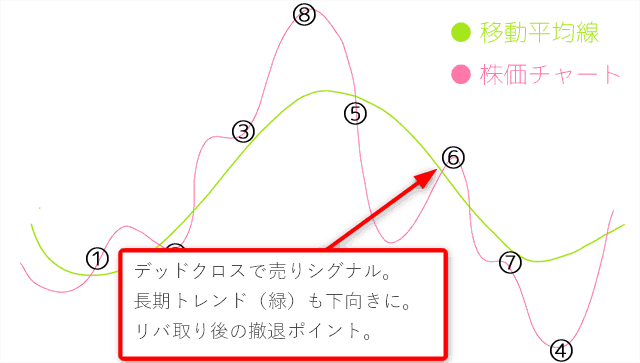

法則6 一時的なリバウンドで撤退

画像の「⑥」のポイントです。

ゴールデンクロスの状態ではあるものの、25日移動平均線は引き続き下向いているので、一時的な戻りに過ぎないと判断できます。

投資をしていると、いわゆる「逃げ遅れ」の状態になってしまうことが少なくありません。

⑥のポイントで一時的なリバウンドが起こった場面では、逃げ遅れた持ち株を売って撤退するポイントとしておすすめできます。

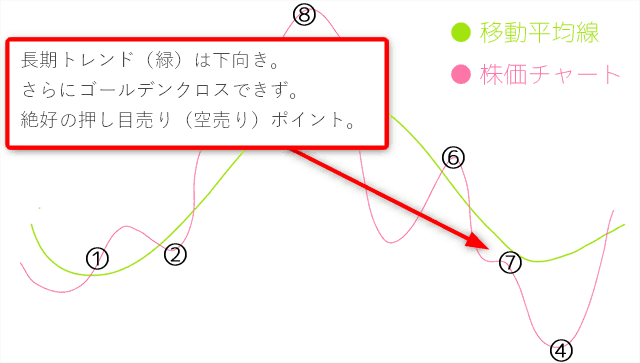

法則7 株価のあや戻しで逃げる

画像の「⑦」は買いシグナルで言う「③」に相当します。

空売りを仕掛けるポイントとしては絶好の場面ですし、一時的に株価が反発してもそのまま上昇トレンドになる可能性は薄いので、株価のあや戻しだと判断しすぐに逃げるべきポイントです。

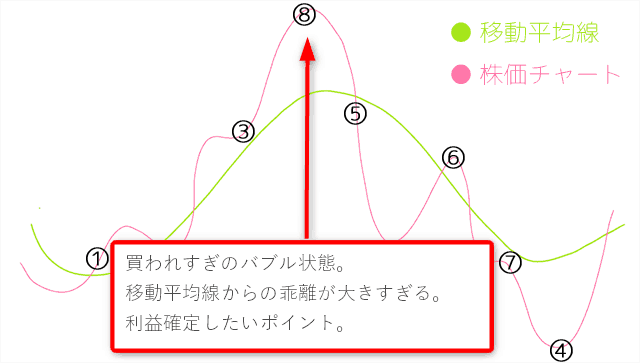

法則8 バブル状態から吹き値売り

画像の「⑧」は、株価が急騰している時に売り抜けるポイントとして活用できます。

株価が急騰し、25日移動平均線から大きく乖離すると、高い確率でそこから移動平均線の位置まで戻ろうとする力が働きます。

売り抜けるタイミングは難しいですが、株価が吹き上がって移動平均線から離れすぎたと判断したら、一旦利益確定をしておくのが望ましいと思います。

株価が吹き上がったポイントを「吹き値」というため、このポイントでの売却を「吹き値売り」と呼びます。

磁石をイメージするとわかりやすい

グランビルの法則は「磁石をイメージする」と覚えやすいと思います。

株価は25日移動平均線を軸にして、上振れたり下振れたりしながら変動を繰り返します。

しかし、25日移動平均線は明確なトレンドラインとなっているため、株価(ローソク足)は移動平均線と同じ方向に動いていくのです。

よって、株価が25日移動平均線から大きく離れると、磁石のように移動平均線に戻ろうとします。そして逆に25日移動平均線に近づきすぎると、磁石の反発のように25日移動平均線から離れようとします。

移動平均線と株価の乖離を示す値として「株価移動平均乖離線(通称:乖離率)」というテクニカル指標も存在します。

BNFさんも愛用していた乖離率

個人投資家として大成功を収めたBNFさんも「乖離率」を用いた逆張り手法でリバウンドを狙い資産を築いていました。

812 :B・N・F ◆mKx8G6UMYQ :04/10/03 16:40:18 ID:IdmbGKeE

>>774

短期の逆張りで重要なのは乖離率だと思います。

乖離率がきつければきついほど反発しやすくなるのは

当然ですが、その時の地合によって買うべき乖離率の

水準はだいぶ違ってきます。01年や02年の相場では

25日移動平均線からのマイナス乖離が最低20%

安心して買えるのは35%以上の乖離率という感じでした。35%乖離した株を買い反発したところで売り

その段階でその株の乖離率は15%前後になり

しばらくするとまた30%以上の乖離率の水準まで

落ちてまた反発狙いで買いの繰り返しでした。

短期の逆張り専門の人には天国のような相場だったと思います。しかし、去年後半から今年の今現在までの相場にかけては

15%も乖離したら反発しちゃうって感じでした。

というより、乖離率を見て逆張りすべき場面すら余り

なかったです。新興市場などできついマイナス乖離を

する場面は何回かありましたが、2年前3年前と比べると

地合が良すぎて東証一部の株で30%以上乖離している株が

うじゃうじゃあるような状態は、あまり記憶にありませんね。

その時の地合に合わせてどの程度の乖離率で株が反発するのか

を自分の相場観にしたがって判断していけばいいと思います。

「株価移動平均乖離線(乖離率)」というテクニカル分析は、楽天証券の取引ツール「マーケットスピード」に最初から組み込まれているので、簡単に表示できます。

BNFさんも楽天証券の愛用者として知られており、マーケットスピードを使って乖離率をチェックしていたものと思われます。

次の記事は「ボリンジャーバンドの見方と使い方、順張り・逆張りで力を発揮するテクニカル分析」です。

ボリンジャーバンドは代表的なテクニカルの一つで、使いやすい指標です。

個人投資家のBNFさんも、過去にボリンジャーバンドを使って投資判断を行っていると言及していました。

あわせて読みたい:

スイングトレードとは?サラリーマンにもおすすめの短期売買で稼ぐ投資手法

あわせて読みたい:

ピラミッティング(増し玉)のやり方3つ、投資で巨万の富を築く最強の手法

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

1件のコメント

すばらしい~ymca

まあ常識的(*´д`*)