投資家が教える不動産クラウドファンディングの危険性、知られざるリスクとは

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ここ2・3年で不動産クラウドファンディングやソーシャルレンディングの会社がとても増えました。

また、若い方・投資未経験者を中心に、不動産クラウドファンディングに投資を行い、利回りを狙う方も増えています。

注意すべきなのは、不動産クラウドファンディングに投資している多くの方が「若い方や投資未経験者と思われる方々」だということです。

正しくリスクを認識しないまま「流行っているから」「話題だから」「利回りが得られる資産運用だから」という理由で大切なお金を投じている。

不動産クラウドファンディング自体は悪い仕組みではありませんが、投資である以上、損失を被る可能性があります。しかし今は、そうした部分が表に出ていません。

今回は、私が危惧している不動産クラウドファンディング・ソーシャルレンディングの問題点をまとめます。

不動産クラウドファンディングの構造的な問題点

簡単に説明すると、不動産クラウドファンディングは「これまで高額で手が出しにくかった不動産に、少額から投資できる仕組み」です。

不動産を証券化し、小口に分けて投資を募る仕組みは、リート(不動産投資信託)に似ていますが、不動産クラウドファンディングはさらに敷居を下げて、1万円程度でも参加できるようにしたものです。

投資のハードルが下がったことで、

- 資産の少ない方でも投資しやすい

- 分散投資が行いやすい

- (募集者は)数多くの人から資金を集められる

といったメリットがあります。

しかし、クラウドファンディングには

- SNSを通じて投資を呼びかける

- 何百人・何千人の人が1つの投資案件に参加する

という資金が集まりやすくなる仕組みがあります。

「SNSで誰それが推奨している」「何百人・何千人の人がこの投資案件に参加している」「SNSで話題になっている」という状況は、私たちを投資に誘い込む材料になるわけです。

「人が人と呼ぶ」この効果は、時として投資家の判断に悪影響を与えます。

自分ではリスクが高いと思っている案件でも、著名投資家や何百人もの投資家が支持していれば「大丈夫なのかな、投資したほうが良いのだろうか」などと考えてしまうのが、人間の心理です。

クラウドファンディングはお祭りになりやすい。これは良い面でもあり、気をつけるべき面でもあります。

クリック合戦の異常さ

少しずつ業者数・案件数は増えてきたとは言え、まだまだ不動産クラウドファンディングの市場規模は小さいです。

募集案件の多くが1億円以下と小規模なので、募集開始から1分以内に予定していた募集額に達してしまい、募集終了になるケースも多々あります。

投資案件が1分以内に募集完了してしまう状況は、不動産クラウドファンディングの人気や勢いを感じさせます。

しかし、こうした現状は以下のように言い換えることもできるのです。

- 投資家

- 我先に募集案件に資金を投じる。応募できれば嬉しいし、応募できなければ悔しい

- 募集者(業者)

- いとも簡単にお金が集まってしまい笑いが止まらない

不動産クラウドファンディングで大切なことは、損失を避けて着実なリターンを得ることにあります。

しかし、お祭り騒ぎとなっている現在は「(募集案件に1秒でも早く投資するための)クリック合戦を制する」ことが目的になっている投資家があまりに多いと感じます。

クリック合戦に勝った段階で、その投資は成功したものだと勘違いする投資家が多いのは、現在の不動産投資市場におけるマーケット環境が良いために、デフォルト(回収不能)案件がそれほど出ていないからでしょう。

私にとってこうした光景は、催事でバーゲン品を取り合う方々と同じように見えます。

いずれ無分別な投資に発展し、そして最後に損失という形でしっぺ返しを食らうのは私たち投資家です。

もちろん、良い案件に参加するためには「クリック合戦」を制することが必須ですが、今は多くの投資家は冷静さを欠いていて、手段が目的化している状態になっているのではないかと思います。

今このような状況だからと言って、すぐに問題が顕在化するわけではありません。

もしかすると、大きな問題に発展しないかもしれないし、1年・2年後に大きなトラブルに発展するかもしれません。

ここで大切なのは、もしそのような問題が起こったとしても

- 投資済みの案件は償還日を迎えるまで回収できない

- 不動産クラウドファンディングの仕組み自体が悪いわけではない

ということです。

原則として中途解約ができない不動産クラウドファンディングでは、問題が起こる前に投資額の回収に動かなければ被弾します。(つまり、危険だと感じた時点で投資額を縮小していく)

例えば、投資期間が36ヶ月の案件に投資する場合「36ヶ月安定して利回りが確保できる」ということよりも「36ヶ月後も不動産マーケットの見通しが明るいという確信が持てる」という点を考えなくてはなりません。

金利低下によって利回りにあえぐ投資家は「イールドハンター」となり高利回りを求めます。

その結果、リスクの高い案件であっても投資家が次々と資金を入れてくれる。当然、安全な投資案件は枯渇し、いずれ危険な投資案件が低利回りで提供されるようになります。

しかし、投資家が投資をしたがっている以上、不動産クラウドファンディング業者が商品を提供し続けるのはいわば当然のことです。

リスク・リターンの合わない案件を見抜けないのは、投資家の責任でもあるのです。

不動産の評価額は上下する

不動産クラウドファンディングの投資案件の中には

- 担保付き

- 連帯保証付き

の案件があります。

「担保付き案件」は、投資物件や融資先が保有する不動産を担保に取ることで、もし貸し倒れが生じた場合でも、担保不動産売却による資金回収が図れるというもの。

「連帯保証付き案件」は、もし投資案件が貸し倒れになった場合、貸付先の社長やグループ会社の上場企業がその資金を保証することを約束するというものです。

しかし、不動産担保の評価額はマーケット環境によって大きく変わるため、担保評価額(担保価値)が過大評価されていることも珍しくありません。

「この投資物件の担保価値は1億円なので、その80%に相当する8,000万円を融資額にします。投資期間は36ヶ月です。」

ここで述べられている担保価値は、現時点における金額です。

不動産市況が悪化すると担保価格が下がり、20%以上価格が下がれば融資額以下の担保しか取れていない状態になりますから、返済遅延が起これば投資額を毀損するリスクが生じます。

問題は「3年後も1億円の担保価値(その価格で売却できる価値)が維持できるかどうか」という点です。

半年先なら大きく変わらないかもしれませんが、3年先の不動産市況がどうなっているかは誰にもわかりません。

市況が悪化すれば、担保価値が下がるだけでなく、当然ですが融資先の業績も苦しくなるため、返済遅延が起こる確率も高まるわけです。

にもかかわらず、提供される利回りはさほど高くない。

果たしてこれが、リスク・リターンの見合った投資なのか。それに気づかず「クリック合戦」に参加することを楽しんでいる投資家が多いように思います。

手数料の高さ

当時、不動産クラウドファンディングやソーシャルレンディングには、仲介手数料を小さくし、投資家に高利回りを還元するというコンセプトがありました。

しかし現在は、募集案件の利回りを下げても投資家からのお金が集まる「金余り状態」ですので、業者にとって優位な状況が続いています。

私が調べたところ、とある不動産クラウドファンディング業者の投資案件では、実に4割近くの手数料が徴収されていました。

投資案件から得られる利益が100あった場合、その中から手数料が40徴収され、私たち投資家へ還元されるのは残り60だということです。

利回りで例えるならば、利回り10%のハイリスクな案件に、利回り6%で投資させられているようなものです。

もちろんこれは、業者が悪いわけではありません。案件の組成には不動産の鑑定評価にかかる費用、担保を取るための登記費用、営業者報酬など様々なコストがかかります。

こうしたコストを考慮すると、どうしてもそれなりの「仲介手数料」がかかってしまいます。

仲介手数料を差し引いた利回りでも、投資に値する案件なのか、結局のところ、その利回りに納得してリスクを受け入れ、投資するかどうかは、投資家自身が決めることなのです。

リスク・リターンの見合わない案件

不動産クラウドファンディングの仕組み自体は悪くはなく、私自身も案件を厳選して投資をしています。

しかし、不動産クラウドファンディングは100%安全な投資商品ではありません。

リスク・リターンの見合わない案件もありますし、「表が出れば私の勝ち、裏が出ればあなたの負け」と言えるようなものも中にはあります。

投資した直後には結果がわかりにくいため、多くの投資家がまだそれに気づいていないようですが、いずれ嵐はやってきます。

不動産クラウドファンディングに限らず、不動産マーケットには想定外の嵐が吹き荒れるのが常です。

そうした不測の事態が訪れた時に、投資資金をきちんと減らせているか、嵐の中でも生き残る頑丈な案件に投資できているかによって、投資家の最終的なリターンは決まります。

表面上の高利回り案件ばかりを見ている投資家は、予測不能なマーケット環境の悪化が生じた時に、必ず大きな損失を出しています。

投資家は利回りにあえぎながらも、すでに数少ない「安全でリターンの大きい案件」を見極めていかなければならなりません。

あわせて読みたい:

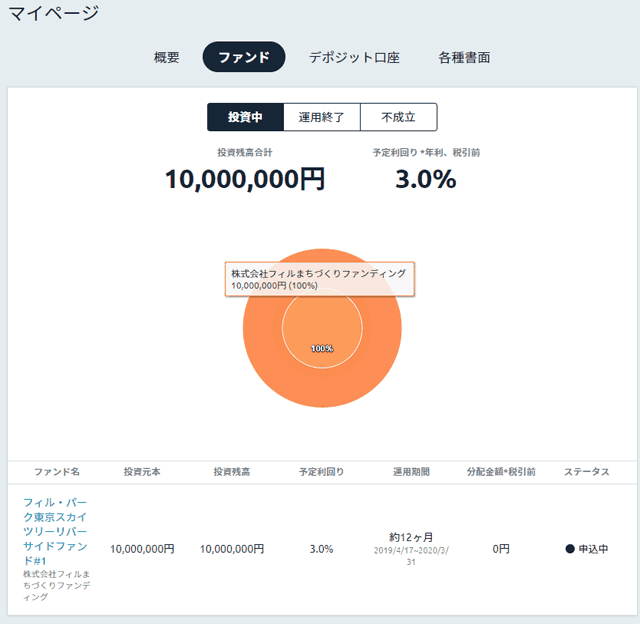

Fundsの「フィルまちづくりファンディング」に1,000万円投資しました

あわせて読みたい:

ソーシャルレンディング初心者が心得ておくべき7つの攻略法

クラウドファンディング・ソーシャルレンディングに関する記事

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

1件のコメント

昨年まで2000万でも売れなかった新築物件が、8000万でクラウドファンディングされていた、明らかにおかしい、4倍に跳ね上がった詐欺物件ですね。ヤフーに表示されるので注意が必要です。