iDeCoの老齢給付金は年金と一時金のどちらが得か、公的年金等控除と退職所得控除の違い

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

個人型確定拠出年金のiDeCo(イデコ)では、60歳になると過去に積み立てた資産を受け取れます。

この受取金のことを「老齢給付金」と言います。

老齢給付金の受取方法は大きく2つあります。

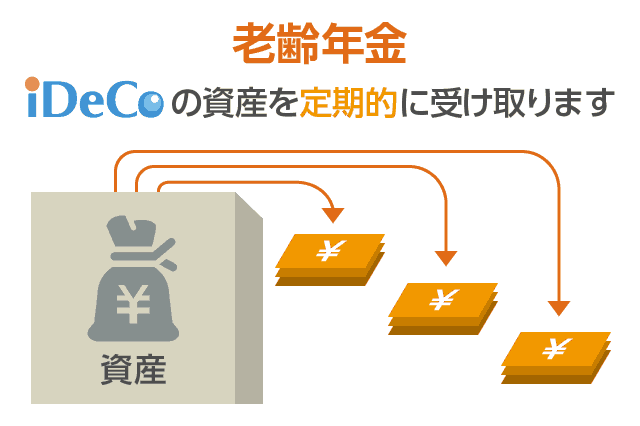

- 老齢年金:積立金額を定期的に受け取る

- 老齢一時金:積立金額を一括で受け取る

どちらでも好きな方を選択できます。(両方をミックスすることも可能です)

しかし、受取方法によって控除の扱いが異なるため、どの方法で老齢給付金を受け取るべきか、慎重に検討する必要があります。

目次

老齢年金として受け取る場合

iDeCoで積み立てた資産を「老齢年金」として受け取る場合は、定期的に資産を取り崩して現金化することになります。

受取期間は5年以上20年以下です。(1年単位で自由に選択可能)

1年間の受取回数も自由に選べます。

| 1年間の受取回数 | 受取月 |

|---|---|

| 1回 | 12月 |

| 2回 | 6月・12月 |

| 3回 | 4月・8月・12月 |

| 4回 | 3月・6月・9月・12月 |

| 6回 | 偶数月 |

| 12回 | 毎月 |

なお、給付を受ける場合は「信託銀行へ支払う手数料 1回につき440円(税込)」が発生します。(これはすべてのiDeCo金融機関で共通です)

ですので、給付回数はなるべく少なくした方が、余分な手数料を削減できます。

1回あたりの給付額の計算方法

老齢年金として受け取る場合、1回あたりの受取金額は以下のように計算します。

1回あたりの給付額 = 支給月の前月末時点の資産 ÷ 合計給付回数

繰り返しますが、iDeCoの資産を年金として受給する場合、5年~20年の間で受取年数を決めることができます。また、1年間の受取回数も自分で指定できます。

例えば、「受取年数が5年間、1年間の受取回数を年2回」とした場合、合計給付回数は10回になります。(5年間 × 年2回=10)

仮に支給月の前月末時点の資産が1,200万円だった場合、「1,200万円 ÷ 10 = 120万円」が1回あたりの給付額です。

ポイントは、まだ給付されていないiDeCoの資産は引き続き運用が継続されるということです。

つまり、「支給月の前月末時点の資産額」は運用結果によって常に変動しているため、1回あたりの給付額もそれに伴って変動します。

給付中の資産変動リスクを抑え、安定した給付を受けたい場合は、60歳を過ぎた時点でiDeCoで運用している投資信託を元本確保型商品(定期預金など)にスイッチングしておくことをおすすめします。

※スイッチングとは、iDeCoの資産を別の資産に変更することです。(例:資産Aを売却して資産Bに乗り換える)

元本確保型商品に乗り換えておくことで、1回あたりの年金受給額をほぼ固定化することができます。

iDeCoでは投資信託の売却益は非課税ですので、運用途中でスイッチングをしても余計な手数料や税金はかかりません。

年金の受取期間は最長20年間ですので、資産の一部を年金として取り崩しながらも、さらに20年間非課税で運用を継続できます。

60歳から20年かけて年金を受け取った場合、終了時には80歳になっています。

iDeCoでは、もし年金の受取途中で死亡してしまった場合でも「死亡一時金」が遺族に支払われるため、積み立てたお金が失われてしまうことはありません。

老齢年金では公的年金等控除が適用

iDeCoの資産を老齢年金で受け取る場合は「公的年金等控除」が適用されます。他の公的年金等の収入と合算して計算します。

所得の扱いは「雑所得」です。

公的年金等の雑所得の計算方法は以下の通りです。

下記の表に基づいて計算

公的年金等の雑所得の金額 = A × B - C

年金受取年齢:65歳未満の場合

※公的年金等の収入金額の合計が70万円までの場合は所得金額は0円(つまり非課税)です。

| 公的年金等の収入合計額(A) | 割合(B) | 控除額(C) |

|---|---|---|

| 70万円超~130万円未満 | 100% | 700,000円 |

| 130万円超~410万円未満 | 75% | 375,000円 |

| 410万円超~770万円未満 | 85% | 785,000円 |

| 770万円以上 | 95% | 1,555,000円 |

年金受取年齢:65歳以上の場合

※公的年金等の収入金額の合計が120万円までの場合は所得金額は0円(つまり非課税)です。

| 公的年金等の収入合計額(A) | 割合(B) | 控除額(C) |

|---|---|---|

| 120万円超~330万円未満 | 100% | 1,200,000円 |

| 330万円超~410万円未満 | 75% | 375,000円 |

| 410万円超~770万円未満 | 85% | 785,000円 |

| 770万円以上 | 95% | 1,555,000円 |

一例を挙げてみます。

仮に、年金受取年齢が65歳未満の人で、公的年金等の合計収入が200万円だった場合、「200万 × 100% - 70万 = 130万円」が雑所得の課税対象になります。

老齢一時金で受け取る場合

iDeCoの資産を「老齢一時金」として一括で受け取ることも可能です。

詳しくは後述しますが、資産の一部を一括で受け取り、残りを年金として継続的に受給する「併給」も選択できます。

老齢一時金では退職所得控除が適用

老齢一時金として一括受取した資産は、退職所得扱いとなるため「退職所得控除」が受けられます。

退職金などに適用される「退職所得控除」は通常、勤続年数によって計算方法が変わります。

iDeCoの場合は、iDeCoの加入期間を勤続年数として計算します。

退職所得控除の計算方法は以下の通りです。

- 勤続年数20年以下

- 40万円 ✕ 勤続年数 (80万円以下の場合は80万円)

- 勤続年数20年超

- 800万円 + 70万円 ✕(勤続年数 - 20年)

※ここで言う「勤続年数」とはiDeCoの積立期間のことです。

具体例をあげて計算してみます。

仮にiDeCoの積立期間が25年だった場合、「800万円 + 70万円 ✕ (25 - 20) = 1,150万円」が退職所得控除額です。

つまり、iDeCoの積立期間が25年だった場合、1,150万円まで非課税になります。

iDeCoの積立期間が長くなるほど退職所得控除の金額も大きくなるため、税制メリットが出てきます。

つまり、1年でも早くiDeCoに加入することで、より大きな節税が期待できるということです。

なお、退職所得は以下のように計算します。

退職所得 = (収入金額 - 退職所得控除額)✕ 1/2

年金と一時金を併用(併給)した場合

資産の一部を一時金として受け取り、残りを年金で受け取ることを「併給」と言います。

iDeCoの資産を年金・一時金の併用で受け取った場合も、基本的な税制の条件は同じです。

退職金やその他の公的年金等の収入も考えつつ、非課税枠を上手く活用して、最適な受取方法を選択することをおすすめします。

老齢給付金 お得な受け取り方法は? 個人的な見解

「年金」か「一時金」か「併給」か。

結論から言うと「ケースバイケース」ですので、上記の内容に従って、最適な受け取り方法を選択しなくてはなりません。

ただし、大まかな考え方として私自身はこのように思います。

60歳を過ぎて年金を受け取った後、資産運用を継続するつもりがないのであれば、(非課税枠をフル活用できる範囲で)一時金での受取を考えるのがおすすめです。

一方、引き続き資産運用を続ける予定である場合や、もし退職金等の積立金を現金として受け取っても、現金化した資産を再び運用に回す予定の方は、(非課税枠をフル活用できる範囲で)年金での受取を考えるのがおすすめです。

なぜかというと、iDeCoの場合

- 一般販売されている投資信託よりも低コストな専用商品が選べる

- 投資利益が全額非課税である

という特徴を持っているため、引き続き運用するつもりなら、そのままiDeCoの仕組みを活用して資産運用を継続した方が良いと考えるからです。

仮に一時金受取などで現金化した資産を(通常の証券口座などで)再び運用に回した場合、そこで生じた利益には約20%の税金がかかります。一方iDeCoの口座であれば、何度売買しても利益は非課税です。

将来のお金の使いみちも考慮した上で、「支払う税金が最も少なく、かつ老後の生活に対する心配を最小限にできる受け取り方」を模索するのが一番だと思います。

老齢給付金の受取手続き

通常は、60歳になると運営管理機関から受け取り手続きに関する連絡があります。

正確には「記録管理運営管理機関」がこの業務を担っているため、例えば楽天証券のiDeCoを利用している方なら、JIS&T社(日本インベスター・ソリューション・アンド・テクノロジー社)から書類が送られてくることになります。

案内に従って手続きを進めることで、老齢給付金の受給ができるようになります。

加入年齢が遅いと60歳で老齢給付金が受け取れない

なお、60歳から老齢給付金が受け取れるのは、iDeCoに10年以上加入している人のみとなります。

加入年齢が遅かった場合(例えば50歳を過ぎてiDeCoに加入した場合)は、それだけ老齢給付金の受取が後ろ倒しになるので注意です。

| 年金の受取年齢 | この年齢で年金を受け取るために必要なiDeCo加入期間 |

|---|---|

| 60歳以上61歳未満 | 10年以上 |

| 61歳以上62歳未満 | 8年以上 |

| 62歳以上63歳未満 | 6年以上 |

| 63歳以上64歳未満 | 4年以上 |

| 64歳以上65歳未満 | 2年以上 |

| 65歳以上 | 1ヶ月以上 |

上記の表が示すとおり、最悪でも65歳までにはiDeCoの積立金を現金化することが可能です。

あわせて読みたい:

iDeCoを60歳未満で解約できる3つの条件とデメリットを解説

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント