バフェット流のリスク管理術!偉大な投資家が勝ち続ける理由

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

これはとある個人投資家の言葉です。「勝つことは勝ち続けることだ」。

投資の世界は「リターン」だけでなく「リスク(ここでは損失)」も生み出します。

- 10年勝ち続けていた投資家が、11年目に一発退場

- 1年で資産を5倍にした投資家が、翌年には資産が元手の半分に

いずれも投資の世界では珍しいことではありません。

私は、成功した偉大な投資家は例外なく「防御力が強い」と思っています。

何十年にわたりマーケットで勝ち続けている投資家「ウォーレン・バフェット」もその一人です。今回は、ウォーレン・バフェットのリスク管理術について学びます。

バフェットが提言するリスク管理術

長期投資で成功したウォーレン・バフェットは、どのようにリスク管理を行っているのか。

彼の過去の発言から、そのヒントを探ります。

とにかく学ぶこと

「リスクは、自分がしていることを理解していないことから生じる」。パーソナルファイナンスについて知れば知るほど、リスクを最小限に抑えることができ、安全性が高まる。

バフェットは、自分が理解できないビジネスを行っている会社の株を買いません。また、自分が理解できない取引にも手を出しません。

結果的にこのシンプルな行動が、リスクを抑えることに繋がっています。わからないものには手を出さない、危ない橋は渡らないということですね。

以前、不動産投資をしないのがバフェット流!その理由について考えてみるという記事に書きましたが、バフェットは不動産投資について消極的です。

その理由は、バフェット自身が「不動産のプロではなく、株式のプロだから」と認識しているからです。彼は、数少ない不動産投資もすべて、その道のプロと共同でおこなっています。

そして、

- わかるものをよりわかるようにする

- わからないものをわかるようにする

ために、日々学ぶことが大切だとバフェットは言っています。

「まずまずの企業を素晴らしい価格で買うよりも、素晴らしい企業をまずまずの価格で買うことのほうが、はるかによい

「値上がりしているから」「専門家に勧められたから」といった理由で売買する人が多いが、それでは他人の頭で自分の大切なお金を動かしていることになる

「自分の頭できちんと考えろ」確信があってこそ、市場の動きや周囲の声に惑わされずに投資ができる。惑わされていては、いつまでもその他大勢だ

自分がよく理解し、自信を持った投資なら、周囲が何と言おうと大丈夫だ。

逆に、確信を持てない投資なら、誰が安全を保証しようと、リスクの高いものになる

ウォーレン・バフェットはハイテク企業に手を出さないことで有名ですが、これはビジネスモデルが複雑であることや、長年にわたり成長するかどうかわからないという不確定要素の多さによるものだと思います。(現在はIBMやベライゾンといった優良企業に投資しています)

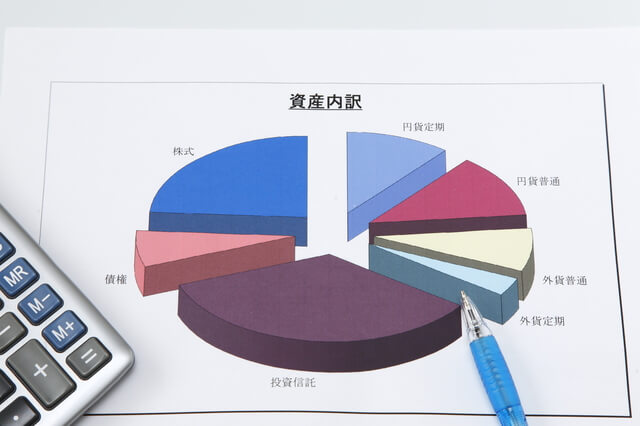

過度な分散投資をしないこと

一般的に、リスクを低減するためには分散投資が有効と言われています。

しかし、ウォーレン・バフェットの投資手法はコカ・コーラやアメリカン・エキスプレスの大株主になるほどの「集中投資」が基本です。

なぜ、数少ない銘柄に集中投資をするのか、それには理由があります。

それは、過度な分散投資によって保有銘柄数が増えると、企業をウォッチするのが大変になるからです。

近代ファイナンス理論によれば、平均的に見れば「15銘柄で分散の85%は達成され、30銘柄あれば95%まで上げられる」。

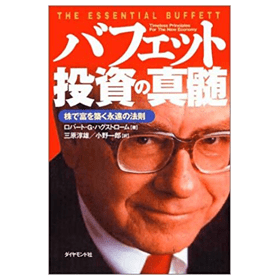

強力な経営者が率いる優れた企業に投資を集中せよ

自分が本当に理解できる数の企業に限定せよ。10社は適切で、20社を超えると問題が生じる。

良いと思う企業のなかでも、もっとも良いと思う企業を厳選し、そこに投資の大部分を集中せよ

長期的に短くても5年から10年で考えよ

様々な変動はつきものである、かまわずすすめ。バフェット「ポートフォリオは10銘柄を超えるべきではない」

参照:バフェット投資の真髄より

一定の分散投資は必要ですが、バフェットは10銘柄程度に分散していれば十分なリスク回避になると言います。

そして、自分が監視できる範囲の銘柄数に絞り、その銘柄をできる限り深く分析し、業績などを追い続けることが、結局は最良のリスク管理になるということです。

1銘柄に投資し、その銘柄だけを追い続ければ粉飾決算は見抜きやすいです。しかし、100銘柄に投資している場合、その中の1社が不正をしても見逃してしまう可能性が高くなります。

前項の「とにかく学ぶこと」に通じますが、自分が監視できる範囲の企業に絞って、それらの企業について徹底的に学ぶ方が良いということですね。

この考え方は、バフェットが影響を受けたと述べている投資家「フィリップ・フィッシャー」と似ています。

保有銘柄数を絞り込む「集中投資」は、ポートフォリオの含み損益の変動を大きくします。

場合によっては、株価の値下がりで資産価値が大きく下がることもありますが、圧倒的な結果を出すためには、集中投資は必須です。

リスク分散を強めた投資では、保有する資産価値の変動は抑えられますが、分散すればするほど、平均的な結果しか生むことができなくなります。

時には保有株式の売却も検討する

長期投資で成功したバフェットは常々「株は売らない」と言ってます。

これを、「バフェットは損切りをしない」と勘違いする人も多いのですが、実はウォーレン・バフェット率いるバークシャー・ハサウェイは、過去に保有銘柄の売却を何度も行っています。

例えば、韓国の鉄鋼企業ポスコやペトロチャイナ、リーマン・ショック時に大量取得したゴールドマン・サックス株、そしてウォルマート・ストアーズなど、ポートフォリオは変化しています。

参照:米大物投資家、韓国株“大量売却” 財閥企業と政界の“深い闇”に嫌気か

「バフェット氏は単に業績が悪いという理由で株を売却することは少ない。業績が悪化したIBMに投資を続けているし、下がったところで株を買い増すこともある。今回の売却はかつてのペトロチャイナのパターンに近いのではないか」とみる。

上記のニュースのコメントでは、バフェットは投資した企業の業績が悪化したことを理由に株を売却することはないと言っています。では、ウォーレン・バフェットが保有株を売却するのはどのような時なのか。

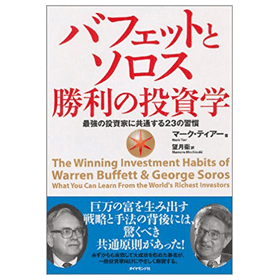

そのヒントとして、ウォーレン・バフェットの投資哲学に大きな影響を与えている、「フィリップ・フィッシャーの売却ルール」があります。

彼にとって売るべきときは3つの場合に限られる

1:自分が間違っていた、投資した企業が自分の基準を満たしていなかったと気づいたとき

2:企業が基準を満たさなくなったとき、従来より能力の低い人々が経営を握った場合、成長した結果業種全体を上回る成長ができなくなった

3:よりすばらしい投資機会に出会い、まず何かを売らなければそれに投資できない場合参照:バフェットとソロス 勝利の投資学より

つまり、自分が間違っていることに気づいた時、企業の経営陣が支持できない人物に変わった時、成長が一段落した時、そしてその他の良い銘柄に投資するために資金の確保が必要になった時です。

このような局面に来たら、儲かっていようが損していようが構わず保有株を売却します。

また、バークシャー・ハサウェイの運営状況によって「株式と現金(債券)の比率」を調整する場合にも、保有株の資産を一部売却していると思われます。

次の記事は、バフェットが使っていると言われる最適な投資サイズの判定法「ケリー基準」を解説します。

あわせて読みたい:

ケリー基準(ケリーの公式) ウォーレン・バフェットも使う投資サイズ判定法

バフェットの損切りの考え方についてはこちら。

あわせて読みたい:

ウォーレン・バフェットが損切りをしないのは本当か?ダメ株保有は損の元

リスク管理を学ぶ「リスク管理道場」はこちらです。

あわせて読みたい:

リスク管理道場

リスク管理についてもっと学ぶ

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント