投資で損する確率は?貯金部の人だけに知ってほしい確実な資産運用法

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

嘘のような話ですが、投資で損するかどうかは自分の考え方次第で決まります。

貯金がある程度たまってきたら、お金を増やすための資産運用を考えます。必要以上の貯金はお金を寝かしておくことになりますし、物価上昇が起きたときに購買力を低下させてしまうからです。

しかし、リスクをとって投資をすることには抵抗を感じる方も多いと思います。

また最近は様々な投資商品が出てきており、何を選んで良いのかわからないという方も多いです。

私は常々このように考えています。

「金融の世界はワナだらけ。」

選ぶ金融商品、投資のやり方さえ間違わなければ、資産運用は有効な手段です。しかしこの世界にはあまりにワナが多いので、多くの人が失敗してしまうのです。

今回の貯金部では、投資の根本的な考え方を学び、資産運用に対する抵抗感やリスクの認識を根底から覆します。

このような解説をしている記事は見たことがありませんが、すべて真実です。

SNSやブロガーは信用するな

昨今、SNSやブログが発展したことで、誰もが不特定多数の人に対して情報を発信できるようになりました。

一部のSNSアカウントやブロガーには多くのファン(フォロワー)がおり、発言に一定の影響力を持つ方もいます。

しかし私は、著名なSNSアカウントや著名なブロガーの発言には注意すべきだと考えています。

なぜなら彼らは、危険な金融商品を平気でお勧めしていることがあるからです。

私が感じるに、

- 彼ら自身がその金融商品の問題点に気づいていない(本気で勧めている)

- 危険な金融商品だとわかっていながら、広告料を得るために紹介している

の2つのパターンがあると考えています。

ここで私が言いたいのは「SNSやブログで影響力を持っているからといって、その人の発言が正しいものとは限らない」という事実です。

書籍「影響力の武器」によれば、人間は自分が専門知識を持たない分野については、専門家の答えを鵜呑みにしやすいのだそうです。

自分が知識や情報を持たないことに対しては、高価なもの、影響力のある人や専門家がお勧めしたもの、希少価値が高いもの、知り合いが勧めてきたものを良いものだと認識し、何の疑いもなく受け入れてしまうのです。

しかし、一生懸命ためた大切なお金を、他人の勧めるがままに投資し、損失を出して失ってしまうのはあまりに悲しい話ではないでしょうか。

選ぶべき投資商品は?

最近とくに盛り上がりを見せているのが、ソーシャルレンディングや投資型クラウドファンディングの分野です。

多くのSNSアカウントやブロガーがこうした「新しい金融商品」を推奨し、中には実際に投資をして利益を出している方もいます。

しかし、ソーシャルレンディングや投資型クラウドファンディングは、多くの人が思う以上にリスクの高い商品で、かつ私たち投資家にとって有利な設計にはなっていません。

自分自身でリスクをきちんと認識して投資をしなければ、短期的には儲かっても長期的には損をしてしまう可能性が高い投資商品です。

もちろん、自分自身でリスクを見極め、勉強・研究した上でこうした商品に投資をするのは問題ありません。

しかし初心者が何もわからないまま、(わかった気になって)著名ブロガーや著名SNSアカウントにお勧めされるがままに資金を投じている状況に、私は警鐘を鳴らしたいと思います。

では、いま選ぶべき投資商品は何なのか。

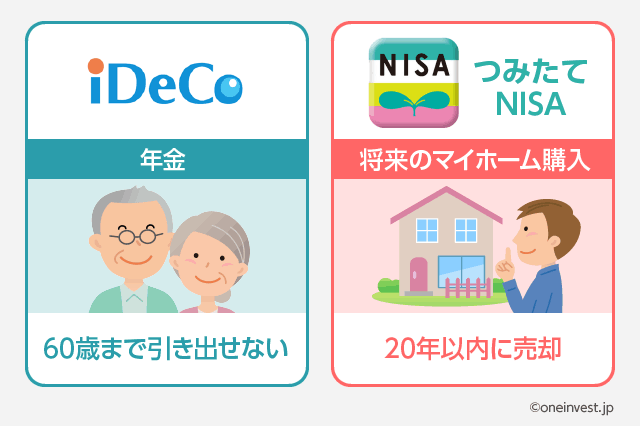

私が考えるのは「iDeCo(イデコ・個人型確定拠出年金)」と「つみたてNISA」の2つです。

これらはいずれも、基本的には投資信託で資産運用する点では同じです。通常の投資信託を用いた資産運用と大きく違うのは、国が旗振り役となっているため、一定の節税効果が見込める点です。

iDeCoは厚生労働省、つみたてNISAは金融庁が主導して、私たち国民の資産が長期的に増加していくような優遇措置を提供してくれているのです。

どちらも非常に良く出来た仕組みで、私自身も利用しています。

特にiDeCo(イデコ)に関しては、私の知り合いの税理士や税務署員も利用しており、彼らも「もっと多くの人に広がってほしい。」と言っていました。

iDeCo・つみたてNISAともに、選べる投資信託はさまざまです。

しかしその中でも私は、株式を投資対象とした投資信託を選ぶことをおすすめします。

株式投資信託には当然、日々の価格変動がありますので、値上がりすることもあれば値下がりすることもあります。

ここで「株式投資信託で損する確率はどれくらいなのか?」を真剣に考える必要が出てきます。

株式投資信託で損する可能性は?

株式投資信託では、

- 短期的には儲かるか損するかはわからない

- 長期的には確実に損しない

というのが答えです。

なぜ長期的に損することがないのかというと、株式へ投資(つまり企業へ投資)すると企業が生み出す配当金が得られるからです。

例えばトヨタ自動車への投資を考えてみます。

トヨタ自動車はこれからも世界有数の自動車メーカーとして、様々な国で自動車を販売し利益をあげていくでしょう。

また、これからやってくる「自動運転」や「自動運転バス・タクシーといったモビリティ」の分野でも大きく成長していくことが期待できます。

その他にも、自動車ローンを提供する金融部門「トヨタファイナンス」という優秀な事業を抱えています。

トヨタ自動車が展開するこれらの事業から生み出された利益の一部は、株主に対して「配当金」という形で還元されます。

トヨタ自動車の利益が将来的に増加し、企業価値が高まっていけば株価は上がります。一時的には景気悪化などの影響で株価が下がることもありますが、株価は基本的に業績を反映する形で推移します。

もしトヨタ自動車がこれ以上成長しなかったとしても、毎年支払われる配当金は、株主に着実な利益をもたらします。

仮に株価が下がり続けても、配当金を積み重ねていけば、やがて投資額を回収することができるので、長期的には投資で損することはありません。

もちろん、業績が悪化したり、不祥事などを起こしたり、場合によっては自動車にとって代わる移動手段が生み出されることによって、トヨタ自動車が配当金の支払いを停止したり、最悪の場合は倒産してしまう可能性もあります。

しかしこうしたリスクはあくまでも「トヨタ自動車1社に直接投資をしていた場合」の話です。

投資信託の中には「インデックスファンド(パッシブファンド)」という種類の商品があります。

(株式)インデックスファンドとは、特定の株価指数に連動するタイプの投資信託です。

わかりやすく言うと、日本を代表する225社で構成した平均株価指数「日経平均株価」や、すべての東証一部上場企業の株価の平均指数である「TOPIX(東証株価指数)」と同じように動くということです。

例えば、TOPIXが上昇すればTOPIX連動型のインデックスファンドも上昇し、TOPIXが下落すれば同じように下落します。

TOPIXはすべての東証一部上場企業の株価の平均指数ですので、TOPIX連動型のインデックスファンドとはつまり「東証一部の全銘柄に分散投資する投資信託」だということです。

先ほど、トヨタ自動車の利益が増えれば株価が上がり、もし利益が増えなくても長期的には配当金の支払いによって投資額を回収できるとお伝えしました。

そして、場合によってはトヨタ自動車が配当金の支払いを停止したり、倒産してしまうリスクがあることもお伝えしました。

では、そうしたリスクを「トヨタ自動車1社」で考えるのではなく「東証一部に上場している企業全体」で考えてみるとどうなるか。

仮に景気が悪くなっても、東証一部のすべての企業の業績が悪くなることは考えにくいですし、一部企業が配当金の支払いを停止したり、倒産しても、東証一部のすべての企業が配当金の支払いをやめたり、倒産してしまうことはありえません。(もしそうなったとすれば、そのときは日本が崩壊するときでしょう)

よって、TOPIXは短期的には上がったり下がったりしますが、長期的に日本の経済が拡大すれば上昇しますし、仮に日本の経済が拡大しなくても、毎年継続的に支払われる配当金によって投資額はいずれ回収できるのです。

TOPIXの配当利回りは2%程度ですので、たとえ株価が下がり続けたとしても、(複利ベースで)30数年で損することなく投資額は回収できます。(※投資信託の分配金(配当金)を再投資し複利運用した場合)

このお話は下記の記事で詳しく解説していますので、あわせてご覧ください。

株価変動に対するリスクを許容する

一般的に「リスク」という言葉は、「損失を被る可能性」という意味で使われますが、資産運用の専門的な分野では、リスクとは「変動の大きさ(不確実性)」と定義されています。

わかりやすく言うと「株式投資のリスクとは、利益を刈り取れるタイミングが不確実である」ということです。

株式投資信託を購入し、5年後に換金したいと考えていても、5年間株価が下がり続ければ損失を被ります。もちろん逆に株価が上昇し、5年後利益が得られる可能性もあります。

5年後に利益となるか、損失となって売るに売れない状態になるかはわからないということが、株式投資信託のリスクです。

また、30数年運用し続ければ分配金(配当金)だけで投資額を回収できますが、30年後に投資額の回収だけで終わってしまうのか、分配金の利益と値上がり益という両方の利益が得られるのかはわからないということです。

まとめると、

- 短期的には儲かるか損するかはわからない

- 長期的には損することはない

- しかし長期的に利益がいくら得られるかはわからない

というのが株式投資信託の本質です。

つまり、超長期的な視点で運用できるなら、損失を恐れる必要はどこにもないということです。

逆に利益の刈り取りタイミングが確実な商品(保険・定期預金・債券など)はリスクこそ低いものの、リターンが低かったり、場合によっては私たちにとって不利な商品であることが多いです。

- いつ換金できるか?

- いくら利益がもらえるか?

この2つを明確にしておきたい資金については、リスクの低い資産(保険・定期預金・債券など)で運用することをおすすめします。

一方、老後の資産形成を考えている場合や、当面は使う予定がないお金など、

- いつ換金できるかが保証されていなくても良い

- いくら利益がもらえるか保証されていなくても良い(ただし損失を被ることはない)

と思える資産に対しては、リスク(価格変動の不確実性)を自分で許容できているということになりますので、勇気をもって株式投資信託への長期投資を行って構いません。

もちろん、大きなリスク(価格変動の不確実性)を取るほど、大きなリターンが得られるチャンスも増えます。

これまでの貯金部の記事を読んでいる人は、日常生活でのトラブルに備える100万円程度の貯金を持つことの重要性を認識していると思います。

投資・資産運用を考える前に、まず防御を固めるための貯蓄をつくる。

その上で、それよりも浮いた金額については(なくても困らない余剰資金であるため)積極的に資産運用に回していく。

これが貯金部の考える戦略です。

貯蓄がないのにリスクの高い株式投資信託に資金を投じてしまうと、お金が必要なときに(株価が値下がりしてしまっていて)損失を被ったり、売るに売れなくなってしまう可能性があります。

浮いたお金を使って投資をし、超長期的な視点で見る。これが「損しない投資の手段」なのです。

数年単位での短期的な株価上昇・下落を気にかける必要はありません。

貯金部が推奨する「株式インデックスファンドの長期投資」で短期的な株価の上昇・下落を気にかけることは、日本経済(もしくは世界経済)の崩壊を気にするようなものです。

仮に、日本経済(世界経済)が崩壊したとして、私たちにはどうすることもできません。(それを受け入れるしかありません)

株式インデックスファンドで長期的な果実を狙う人は、資産の増減を心配をすることなく、家族との時間や自分の人生目標など、自分にとって本当に大切なことに注意を注ぐべきなのです。

他人よりもたくさん儲けたい?

繰り返しますが、一定の貯金ができたら、インフレ(物価上昇)によって購買力を低下させないため、資産運用によってお金を増やす取り組みを行う必要があります。

しかし、自らの資産をインフレから守るために「お金を増やす」のと、他人よりもたくさん儲けたい(他人よりお金持ちになりたい)という考えのもとで「お金を増やす」のは全く違います。

インデックスファンドでの運用は、主に前者の考えに基づくお金の増やし方です。

世の中には資産運用を一切していない人も多いので、インデックスファンドを用いて長期投資をするだけで、多くの人よりもお金持ちになることはできるでしょう。

しかし、インデックスファンドが極端に値上がりすることはなく、一夜にして資産が2倍3倍になることはありません。

つまり、資産運用をしている者同士で比較すると、インデックスファンドは「他人よりもお金持ちにはなる方法ではない」のです。

他人よりもお金持ちになるためには、株価指数を上回るリターンを追求する「アクティブファンド」を選んだり、自分自身で銘柄分析をして個別企業に直接投資をする必要があります。

しかしこうした投資方法は難易度が高く、すべての人にお勧めできる再現性のある方法ではありません。

事実、他人よりもたくさん儲けたい(他人よりもお金持ちになりたい)と焦るあまり、投資で失敗をして資産を失ってしまう人が跡を絶たないのです。

「誰でもできる再現性のある方法で確実にお金持ちになる」ことを目指す貯金部では、インデックスファンドによる長期投資に勝る投資方法はないと考えます。

次回予告:

厚生労働省が後押ししており、高い節税効果が期待できる個人型確定拠出年金のiDeCo(イデコ)。

iDeCoで選べる商品の中には投資信託の他に元本確保型商品として定期預金・保険といった商品も存在します。

一節によると、元本割れしないという安心感から、iDeCoで定期預金を選んでいる人が6割程度もいるようです。

しかし、原則として60歳までの長期運用を行うiDeCoで、インフレ(物価上昇)を考慮せず、低利回りの定期預金で運用するのは危険です。

次回はインフレのお話と、iDeCoで元本確保型商品(定期預金)を選ぶことによって生じるリスクをわかりやすく取り上げます。

貯金部でも何度もお伝えしていますが、一定金額の貯金は必要であるものの、必要以上の貯金は購買力を低下させる原因となってしまうのです。

「今、私は貯金を頑張っています」という人をみんなで応援しあう「貯金部 掲示板」を開設しました。

貯金に関する話題をみんなで語り、それぞれが貯金できる人になり、目標金額を貯められるようになることを目指す掲示板です。

↓この記事が役に立ちましたら、ひとことコメントをいただけると嬉しいです。

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント