ハワード・マークス「市場サイクルを極める」を読んで学んだこと

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

先日、ふらっと本屋に立ち寄った時にハワード・マークスの新刊「市場サイクルを極める 勝率を高める王道の投資哲学」を見つけたので、思わず買ってしまいました。

ハワード・マークスと言えば、「投資で一番大切な20の教え」という名著を書いたファンドマネージャーで、投資家のウォーレン・バフェットが株主総会に来た人に、この本を配ったことでも有名です。

「投資で一番大切な20の教え」については過去記事で書いています。

あわせて読みたい:

ウォーレン・バフェット推奨本!「投資で一番大切な20の教え」に隠されたヒント

今回、新しく発売された「市場サイクルを極める 勝率を高める王道の投資哲学」は、名前の通り相場のサイクル(トレンド)に関する分析の本です。

ある程度、投資を経験している人でなければ読むのが難しいと思いますが、相場で長年活躍してきたファンドマネージャーの分析は、私たち個人投資家にとって役に立つものばかりです。

Amazonのレビューはまずまずといったところですが、個人的にはこれからの投資活動に役立つエッセンスが詰まった良い本だと感じました。

帯の内容からして凄い

「市場サイクルを極める」の書籍の帯には、名だたる投資家からの、本書に対するメッセージが記載されています。

ウォーレン・バフェット

ハワード・マークスからの「顧客向けレター」が届くと、私は何をおいても必ず真っ先に読むことにしている。常に新しい学びがあるからだ。

チャーリー・マンガ-

「歴史は最良の教師である」と私は常々述べてきた。本書は、歴史から学び、未来を見通す知見を得る方法を授けてくれる。

レイ・ダリオ

当代最高の投資家が、サイクルという重要な概念を説明している。必読。

カール・アイカーン

市場が急落するかわからないから不安だ。もしくは「今回は違う」から安心だと思っているなら、投資の前に本書を読むべきだ。

などなど。

将来、何が起こるかはわからない

「市場サイクルを極める」でハワード・マークスが一貫して述べているのが「将来何が起こるかは誰にもわからない」ということ。

マクロ経済をどれだけ詳細に分析しても、いつ・何が起こるかを正確に言い当てられる人間はいないという立場をとっています。

しかし、その上で「何が起こるかはわからないが、起こりうる可能性を予測することはできる」と言っています。

わかりやすく言うと、サイコロを振って、どの目が出るかは誰にもわかりません。

しかし、サイコロを振って、1・2・3・4・5・6のいずれかの目が出るということや、その可能性がどれくらいあるかということは、経験や分析によって予測できます。

起こりうる可能性が予測できれば、「それに備えて準備する」ことができます。

地震がいつ起こるかはわからない。しかし、様々な分析から「南海トラフ地震(将来起こると言われている大震災)」が起こる可能性が高いと予測できるので、非常食の入ったバッグを用意し、避難経路の確認をしておく。といった感じです。

サイコロや震災に例えるとわかりやすいですが、実際の相場では「サイコロを振って1~6のいずれがが出ることもわからない」「南海トラフ地震についても知らない」という人が多いのです。

つまり、こうした情報について知っておくだけで、相場において優位に立つことができます。

相場は振り子運動に似ている

相場は「振り子運動に似ている」とハワード・マークスは言います。

振り子が正しい位置である「中心点」にとどまっている時間はわずかであり、毎回決まって「行き過ぎ」の状態になります。

行き過ぎた結果、反転運動が起こり、それが逆の「行き過ぎ」へと向かう原動力になります。

振り子運動は毎回、同じ動きをします。しかし、相場が同じ動きを繰り返すことはありません。

大きなサイクルの中に小さなサイクルがあります。サイクルはいつも上下しながら形成されるものの、その形は毎回違います。

こうした動きを「トムソーヤの冒険」の著者であるマーク・トウェインの言葉を借りて「歴史は同じようには繰り返さないが、韻を踏む。

」と表現しています。

ここで言う「相場」とは、株式市場や債券市場、そして不動産市場や信用市場など、あらゆる市場に共通することです。

「市場サイクルを極める」ではそれぞれの市場ごとに、著者の考えと分析がまとめられています。

不動産バブルが起きる理由

私は不動産投資の専門家ではありませんが、「11章 不動産サイクル」の話はとても印象的でした。

不動産業界は、銀行からの「融資」ありきで成長します。

そして、お金を融資する「信用市場」は即時性が高い動きをします。

中央銀行(日本の場合は日銀)が金融緩和を実施すれば、即座に融資が受けやすい状況が出来上がる一方で、金融引き締めを行うと、途端に融資は受けにくくなります。

融資の扉はある日突然開き、そして突然ピシャッと閉まってしまうのです。

一方で、不動産の事業者にとっては「工期」があるため、計画を立ててから建物が完成するまで、場合によっては数年かかります。

「家を買いたい」という住宅需要が増加しても、工期があるため、そのニーズをすぐに満たすことができず、その間に不動産価格は上昇します。(需要が供給を上回るため)

住宅需要が大きいという理由で業者は不動産を建設し始めるのですが、それが完成した時には業界全体で「建て過ぎ」の状態になっており、逆に供給過剰で家が売れなくなります。

家が売れなくなると、融資は冷え込み、販売を予定していた住宅の販売価格も下落します。

このように、需要と供給のサイクルがずれること、信用市場の状況がある日突然変わってしまうことで、不動産業界は毎回、不況時に痛手を被るのです。

バブルの天井を掴んだニュートン

「市場サイクル」の話はやがて、バブルの分析へと進んでいきます。

「第12章 261ページ(紙の本)」には、重力の発見で有名なアイザック・ニュートンがバブルの天井を掴んだ話が書かれており、一読の価値があります。

南海泡沫事件(歴史的に有名なバブル)の時、ニュートンはイギリスの造幣局長官を務めていました。

そして、話題になっている南海会社の株式に投資をしました。

バブルによって急上昇した南海会社の株式でしたが、ニュートンはいち早くバブルであることに気づき、高値で売却、巨額の利益を得ることに成功しています。

その後、南海会社のバブルははじけ、株価は暴落したのですが、なぜかニュートンは巨額の損失を被ってしまいました。

実は、バブルだと気づいて保有株を売却し、利益を確定したニュートンは、その後も値上がりを続け、利益を膨らませている周りの人を見ていられなかったのです。

結局、一度は利益確定をしたにもかかわらず、再び高値で南海会社の株式を買い戻し、天井を掴んで大きな損を出してしまいました。

このエピソードから、私たち投資家は大切な教訓を得られます。

バブルの見極め方

ハワード・マークスは本書で、バブルの見極め方についてまとめています。

バブルは大きいものから小さいものまで様々ですが、本当にすごいバブルの中で必ず起こるのは「価格は問題ではない」という考えが出てくることです。

仮想通貨で言えば「この世に現金はなくなり、ビットコインが世の中を支配するのだから、ビットコインの価格は問題ではない」と言った考え方です。

もう一つわかりやすそうな例をあげておくと「AI(人工知能)はあらゆる問題を解決するのだから、人工知能関連株の株価は問題ではない」と言った感じでしょうか。

サブプライムローン問題でも「住宅価格は無限に上がるのだから、無理な借入をしても問題ない」という考えの結果、大きなバブルを引き起こしています。

このように「無限に上がり続ける」「時代は変わった」という考えはバブルを見極める上での重要なポイントです。

ベンジャミン・グレアム「賢明なる投資家」にも、私のお気に入りの一文があります。

「激しく変化するものほど、実は変わっていないである」

あくまでも個人的な意見ですが、現在、エコノミストの間で議論されている「MMT(現代貨幣理論)」はこの状況に似ていると感じます。

お金を無限に刷り続けても問題ない(つまり無限に国債を買い続け、価格を上昇させても問題ない)という点や、MMT(現代貨幣理論)という名前からもわかるとおり「新時代に突入した(時代は変わった)」という点で、上記で述べたバブルに共通しているように思うのです。

現時点ではMMTが容認されているわけではなく、議論の真っ最中ですが、仮に政府や中央銀行がMMTを認める方向に動いた場合、それはとても危険な問題を引き起こす可能性があると私は思います。

最高の買いタイミングはどこか

投資家ならば「底値で買いたい」という思いは誰もが持っていると思います。

しかし、ハワード・マークスは「底打ちを待ってから買うのは愚行」と言い切ります。

自分にとって、投資対象の株が安いと判断できたタイミング(本質的価値を下回っていると思う価格)であれば、株価が底打ちしていなくても買い始めるべきです。

もちろん、一気に資金を投入してしまうのではなく、時間をかけてじっくりと買うことが大切です。

ハワード・マークスは「市場サイクルを極める」で以下のように言っています。

- 底に達するまでは買わない、という考え方を徹底的に排除している

- いつ底に達したのかを知る方法などない

- 欲しい資産を最大限に買えるのは、だいたいにおいて相場が下落しているときだ

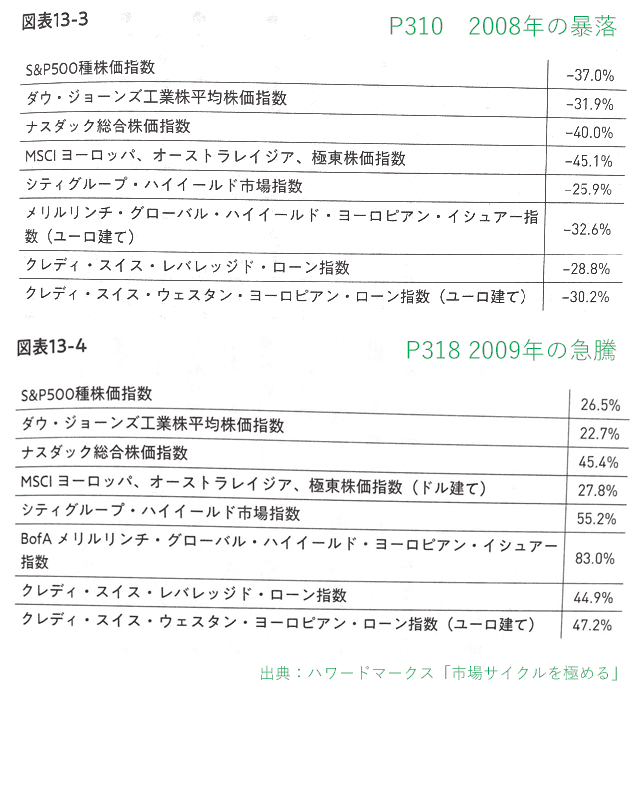

下記に、P310「2008年の暴落」、P318「2009年の急騰」のデータを本書から抜き出してみました。

わかりやすく説明すると「リーマンショックの底値となった部分」です。

「夜明け前が一番暗い」という言葉があるように、2008年は最悪の状態で、主要な指数は軒並み暴落でした。一方で、2009年は大きくリバウンドをし、価格は急回復しました。

もちろん、100円から10%値下がりすると90円になりますが、90円から10%値上がりしても100円には戻らないように、値下がり以上の値上がりをしなければ、元の価格には戻りません。

ハワード・マークスによると、2008年の暴落と2009年のリバウンドを合わせると、ほぼプラマイゼロになるとのこと。

つまり、2008年の最悪の状態では、

- 怖気づいて売った人

- レバレッジのかけすぎて売らざるを得なかった人

だけが大きく損失を出しており、根気強く買い下がっていた投資は報われたということです。

かといって、2008年まで一切買うことなく、最悪の状態をピンポイントで見極め、底値で買うのは至難の業です。(ハワード・マークスも「いつ底に達したのかを知る方法などない」と言っています)

だからこそ、本質的価値よりも安いと判断できた時点で買い始め、その後は下がっても根気強く買い増しする「逆張りの姿勢」が大切なのです。

管理人の視点

全体を通して、私にとっては新鮮な情報が多い本だと感じました。

また、マクロ経済の専門家ではない私にとっても、経済の仕組みがどのようになっているのか、わかりやすく理解させてくれた一冊です。

一方で、一部に「サイクルの定義」などを詳細に説明している部分があり、定義の説明は少々「回りくどい」と感じましたので、その部分については読み飛ばしてしまっても問題ないと思います。

これはおそらく、ハワード・マークスがとても律儀な人で、彼の性格によるところなのだと思います。

また、本書の要点となる「サイクル」の部分については、ブリッジウォーターのレイ・ダリオが作成した「30分でわかる経済の仕組み」という動画の説明と似ている部分があります。

もちろん、書籍を読んだほうが圧倒的に数多くの知識が得られるのですが、とっかかりとして動画を見ておくと、市場サイクルがどのようなものか、イメージしやすくなるはずです。

あわせて読みたい:

ウォーレン・バフェット推奨本「投資で一番大切な20の教え」に隠されたヒント

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2025年9月21日

りそなファンドラップは選ぶべきか、手数料や評判を中立的に分析 -

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント