世界最強のバンガードETF!ウォーレン・バフェットも認めた超低コスト投信

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

個人投資家の中でも知る人ぞ知る「バンガードETF」は、著名投資家のウォーレン・バフェットも認めた低コストなETFです。

海外ETFではあるものの、日本の証券会社からも購入できます。日本国内でもバンガードETFに投資している投資家は多いです。

一方で、こうした「投資家目線の本当に良いETF」は、対面営業中心の大手証券会社は絶対におすすめしてきません。

なぜなら、投資家目線で作られているがゆえに、証券会社(販売側)にとって利益が小さいからです。

この記事では、最強のETFとも言えるバンガードETFについて詳しく紹介したいと思います。

ETFは「上場投資信託」のことです。

通常の投資信託と同じですが、取引所に上場しているため、株式と同じように簡単に売買することできます。

東証にも「TOPIX連動型投信」など多くのETFが上場しています。

一般的な投資信託と比べて、販売会社に支払う手数料がないため、ETFは信託報酬が極めて低く投資家に有利です。

一方で、自動積立ができないため、積立をする場合は自分で定期的に購入しなくてはならないこと、また市場取引のため理論価格よりも安く買えることもあれば、高く買わなければならないこともあります。

ETFの詳しい情報は「ETFと投資信託の違い、信託報酬はなぜ安いのか?メリット・デメリット」をご覧ください。

目次

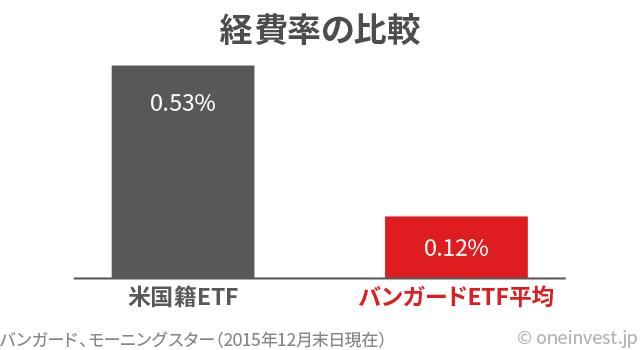

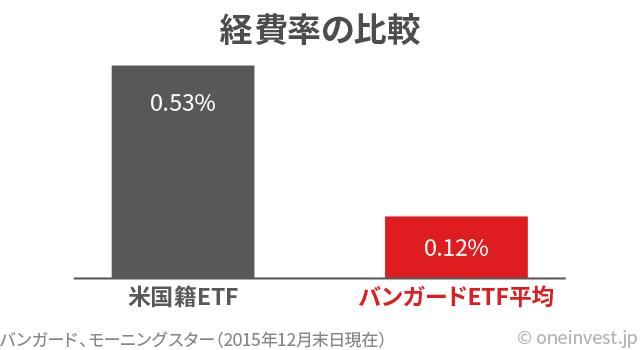

信じられないほど信託報酬が低い

投資信託やETFを選ぶ上で最も重要なのは「信託報酬」です。

信託報酬とは、運用会社や販売会社に支払う手数料のことで、運用資産残高に対して毎年一定料率で発生します。(営業日ごとに日割りで徴収)

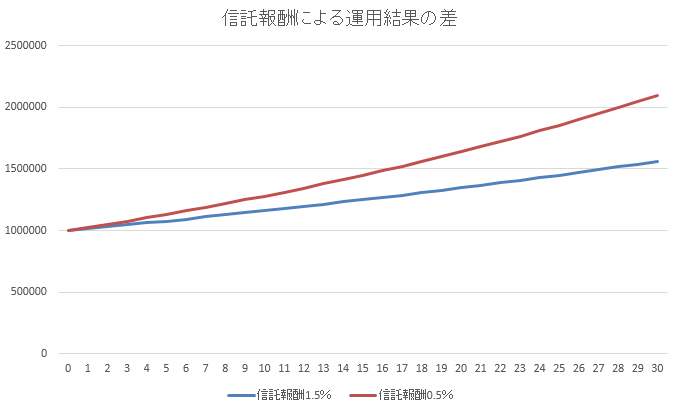

継続的に発生する費用なので、投資信託の保有期間が長ければ長いほど、0.1%の信託報酬の差がトータルリターンに影響を及ぼすのです。

そして、大手証券会社が販売する投資信託の中には、信託報酬が年率3%近い商品もあります。

これはわかりやすく言うと、年間リターンが5%だったとしても、信託報酬を差し引いた実質リターンは2%となり、年間損失が5%だった時は、信託報酬を差し引いた実質損失は8%になるということです。

儲かっても損しても、信託報酬は関係なく徴収されます。

例えば、100万円を年率3%複利で30年間運用した場合、信託報酬の差が1%違うだけで、得られる利益に50万円以上の差がつきます。

信託報酬の低い投資信託とは?

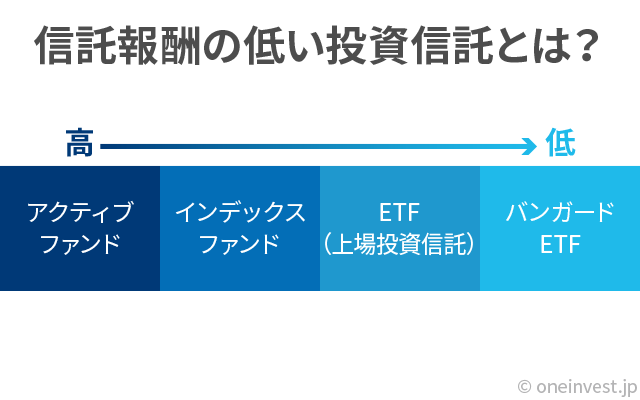

では、信託報酬が低い「低コストな投資信託」とはどのようなものなのでしょうか。

それは、インデックスファンドと呼ばれる特定の指数に連動する投資信託です。

一般的に、投資信託の種類によって信託報酬の大きさは異なります。

アクティブファンド(投資信託)

資産運用会社が銘柄分析を行い、最大のパフォーマンスを目指す投資信託。分析に時間がかかるため、どうしてもコストが高くなりがち。

重要なポイントは、「プロが詳細に銘柄分析を行ったからといって大きく勝てるとは限らない」ということ。

大手証券会社はアクティブファンドをさらに複雑な仕組みにし、信託報酬の高い投信を販売していることがある。

インデックスファンド(投資信託)

特定の指数に連動するため、市場価格の上昇とともに恩恵が受けられる投資信託。どの銘柄をどれくらい買えばよいかコンピューターで算出できるので、その分低コストで運用できる。

大きく勝つことはできないが、大きく負けることもなく、市場平均並のリターンを得られる。

投信積立もできるので個人的にもおすすめ。

ETF(上場投資信託)

ETFは基本的にインデックスファンドを上場させ、自由に売買できるようにしたもの。販売会社手数料がかからないので、上記のインデックスファンドよりもさらに信託報酬が低い。

積立投信などはできないが、コストにこだわるならETFをおすすめ。

自分で市場から買付する必要があるのでやや上級者向け。

バンガードETF

世界最大級の資産運用会社である「バンガード・グループ」が運用するETF。

数多く存在するETFの中でも特段に信託報酬が低い。

バンガード社のETFが圧倒的な低コストで運用できる理由は、「信託報酬を下げる → 多くの投資家が集まる → 運用残高が増える → バンガード社の儲けが大きくなるので信託報酬をさらに下げることができる → 投資家にとってメリットがある → 多くの投資家が集まる」という好循環を形成できているからです。

この方法によってバンガードグループは世界最大級の運用資産残高を持つ会社となっています。

著名投資家も推奨するバンガードETF

バンガードETFが日本でも知る人ぞ知る存在となっているのは、著名投資家のウォーレン・バフェットの影響が大きいと思います。

長期投資によって成功したウォーレン・バフェットは、以下のような発言をしています。

低コストのインデックスファンドを選びなさい。そうすれば9割の投資家よりも上手くやれるでしょう。

現金の10%を短期国債に、90%をごく低コストのS&P500インデックスファンド(バンガードの商品を提案)に投じるというものです。

この方針に沿った信託財産の長期的な成果は、高額でファンドマネジャーに委託している大半の投資家(年金ファンドや機関投資家、個人投資家の誰であれ)が手にする成果を上回るだろうと、私は信じています。

また、投資系のコラムなどでもおなじみの山崎元氏もバンガードETFを推奨しています。

仮に筆者(仕事上投資を控えている)が1本だけ自分で購入するとしたら、この商品を買いたい。

山崎元氏の発言 バンガード・トータル・ワールド・ストックETF(VT)を推奨

また、モーニングスターの朝倉智也社長の書籍でも、バンガードのETFが数多く取り上げられていました。

そしてもちろん、私自身も資産の一部をバンガードのETFに投じています。

絶賛される理由

なぜこれほど多くの人がバンガードETFを推奨するのでしょうか?

その理由はやはり「不確実性の高い投資の世界で、確実に奪われる信託報酬(手数料)が極めて低いから」です。

投資家は数多くの商品を組み合わせてポートフォリオを作ります。

将来のリターンは誰にも予想できないものなので、そのポートフォリオ(資産の組み合わせ)が正しかったかどうかは未来になってみないとわかりません。

しかし、組み合わせている商品の1つ1つが、とても維持費のかかるものだとしたら、それは確実にリターンを悪化させる要因となります。

インデックスファンドであるバンガードETFでは、大きく儲けることはできません。

一か八かで一攫千金を狙うなら、アクティブファンドに投資するか、自分で株式の銘柄に直接投資をした方が良いです。

しかし、安定した資産の増加を求めるのであれば、インデックスファンドで確実なヒットを狙っていくのは正しい戦略です。

そして、その中で「最もコストが低いもの」を突き詰めると、バンガードETFにたどり着くわけです。

▼現在、バンガードETFは通常の投資信託としても販売されています

あわせて読みたい:

バンガードETFを自動積立、楽天・全世界株式インデックス・ファンドが凄い

バンガードETFのおすすめ商品

バンガード社は数多くのETFを上場させています。

よって、バンガードETFにも数多くの種類があります。

信託報酬が低いことからも、「バンガードETF」は確実におすすめできる商品なのですが、その中のどのETFを選択するかは投資家自身が判断するべき部分です。

国内で買えるものだけでも60種類以上のETFがありますが、いずれも圧倒的な低コストETFとして投資家の支持を集めているものばかりです。

その中でも、バンガードETFの代表的な銘柄をいくつか紹介したいと思います。バンガードETFはSBI証券や楽天証券などで購入することができます。

※下記はいずれも2016年12月31日時点のデータです

バンガード・トータル・ワールド・ストックETF(ティッカー:VT)

「バンガード・トータル・ワールド・ストックETF(ティッカー:VT)」は1銘柄で世界分散投資ができるETFです。

組入銘柄数は7,694銘柄となっており、アメリカを含めた先進国・新興国47カ国を投資対象としています。

また、この銘柄で全世界の投資可能な市場時価総額の98%をカバーでき、世界経済の成長の恩恵を受けることが可能です。

経費率は0.10%となっており、非常に低コストです。

国別の構成比率は、アメリカが54%と半数を占めており、続いて日本株が8.2%、3位がイギリス株で6.0%となっています。

米国への投資比率を自分で調節したい場合は、米国を投資対象外にしている「バンガード・FTSE・オールワールド(除く米国)ETF(ティッカー:VEU)」とVTI(米国株に投資するETF)の組み合わせもおすすめです。

VEUは、VTから米国株を除外したETFとなります。

▼投資信託としてVTに投資できるファンド

バンガード・トータル・ストック・マーケットETF(ティッカー:VTI)

アメリカの経済成長の恩恵を受けられるのが、「バンガード・トータル・ストック・マーケットETF(VTI)」です。

米国市場の投資可能な銘柄のほぼ100%を投資対象としており、これ1銘柄を買うだけで、アメリカのほぼすべての上場銘柄に、分散投資できます。

経費率は0.04%で圧倒的な低コストを実現しており、構成銘柄数は3,592銘柄です。

ちなみに、最も組み入れ比率が高い銘柄はアップル社です。

2位はグーグルなどを運営するアルファベット社、3位がマイクロソフトとなっています。ETFを通じてこれらの銘柄に分散投資できるわけです。

過去のパフォーマンスを見ると、世界分散投資の「VT」よりもアメリカに絞って投資する「VTI」の方が高いパフォーマンスを出しています。

▼VTIに投資できる投資信託もあります(つみたてNISA対象)

バンガード S&P500 ETF(ティッカー:VOO)

米国株のベンチマークとしても有名な「S&P500指数」に連動するETFが「バンガード S&P500 ETF(ティッカー:VOO)」です。

S&P500は、スタンダード&プアーズ社が選定した500銘柄で構成される指数で、主に米国株式市場の大型株が中心です。

経費率は0.04%。

その他にも、S&P500の中からグロース株(成長株)だけをピックアップした「バンガード S&P500グロースETF(VOOG)」や、S&Pのバリュー株(割安株)に限定して投資する「バンガード S&P500バリューETF(VOOV)」などがあります。

どのETFを選択するかは投資家自身の判断によります。しかし、商品選びにおいては、バンガードETFであれば、どのETFを選択してもトップクラスの経費率を誇ります。

▼バンガードETFの代表銘柄「VT」と「VTI」の利回り比較はこちら

あわせて読みたい:

バンガードのETFを徹底比較、VT・VTI・VWO・VYMの違いと利回り

バンガードETFをお得に買う方法

バンガードETFは外国株口座で保有することなります。

取引手数料も米国株と同じなので、

- 米国株の取引手数料が安い証券会社

- 為替手数料が安い証券会社

- 米国株で特定口座が選べる証券会社

を選ぶことをおすすめします。

野村證券や大和証券といった大手証券会社でもバンガードETFをはじめとする外国ETFは購入可能です。

しかし、大手証券会社は「取引手数料が高い」、「為替手数料が高い」、「特定口座が使えない」、「外国株の口座維持費がかかる」という四重苦なので、おすすめできません。

海外ETFで最強の証券会社はSBI証券

バンガードETFを購入でき、米国株の特定口座が選べる証券会社としては、楽天証券やマネックス証券などがあります。

しかし、取引手数料を含めたトータルで考えると、やはりSBI証券が最強だと私は思います。

SBI証券でもバンガードETFの取扱があり、米国株の特定口座が利用できるので、他のネット証券と差はありません。

SBI証券が他のネット証券よりも優位なのは「為替手数料」の部分です。

◆米国株取引手数料の比較(片道)

| 証券会社 | SBI証券 | 楽天証券 | マネックス証券 |

|---|---|---|---|

| 取引手数料 | 約定代金の0.45% | 1株あたり2セント | 約定代金の0.45% |

| 手数料(最低) | 0米ドル | 0米ドル | 0米ドル |

| 手数料(上限) | 22米ドル | 22米ドル | 22米ドル |

| 為替手数料 | 4銭※ | 25銭 | 25銭 |

※税込です

手数料自体はほぼ横並びなのですが、無視できない「為替手数料」でSBI証券は一歩リードしています。

実はSBI証券の為替手数料も25銭となっており、他社と変わらないのですが、下記の裏技を使うことで為替手数料を4銭にすることができます。

住信SBIネット銀行とSBI証券を連携し、為替手数料を削減

SBI証券と住信SBIネット銀行は、24時間いつでも資金移動が手数料無料で行えます。

1.SBI証券の資金を住信SBIネット銀行に振替

2.住信SBIネット銀行で「米ドルの外貨預金」を買付する(為替手数料4銭)

3.外貨預金口座の米ドルを再びSBI証券に戻す

4.SBI証券の米ドルを使ってバンガードETFを購入する

手順は面倒ですが、下記に比較する通り、この方法で為替コストを大きく節約できます。

バンガード・トータル・ワールド・ストックETF(ティッカー:VT)を150株(約100万円)購入した場合

◆SBI証券

取引手数料:2,000円

為替手数料:390円

合計:2,390円

◆楽天証券

取引手数料:2,000円

為替手数料:2,438円

合計:4,438円

◆マネックス証券

取引手数料:2,000円

為替手数料:2,438円

合計:4,438円

※VTの1株あたりの株価65ドルで計算

※為替レート1ドル100円で計算

※消費税は含まない

楽天証券と比較してSBI証券は約46%も安いことがわかります。

SBI証券の詳細は下記の記事で解説しています。あわせてご覧ください。

あわせて読みたい:

SBI証券はなぜ評判?手数料や投資信託でも業界No.1の理由

自動積立できる楽天バンガード投信が登場

楽天証券の資産運用会社である「楽天投信投資顧問」から、バンガードの人気ETFに投資するだけの投資信託が2017年に登場しました。

すでに投信ブロガーを筆頭に個人投資家からの注目を集めているファンドです。

▶楽天・全世界株式インデックス・ファンド

バンガード・トータル・ワールド・ストックETF(VT)に投資をすることで、FTSEグローバル・オールキャップ・インデックス(円換算ベース)に連動する成果を目指す。

購入時手数料:0円

信託報酬:0.132%(税込)

VTへの投資でかかる信託報酬:0.10%

実質負担となる信託報酬:0.232%(税込) 程度

信託財産留保額:0円

▶楽天・全米株式インデックス・ファンド

バンガード・トータル・ストック・マーケットETF(VTI)に投資をすることで、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する成果を目指す。

購入時手数料:0円

信託報酬:0.132%(税込)

VTIへの投資でかかる信託報酬:0.04%

実質負担となる信託報酬:0.172%(税込) 程度

信託財産留保額:0円

これらのファンドは、バンガードETFの代表銘柄である「VT」や「VTI」を自分で買うのが面倒な方向けの商品です。

年率0.132%(税込)の手数料を払うことで、「積立を可能にしたり、購入を簡単にしたり、分配金の自動再投資を可能にする」ことができます。

実際、海外ETFの積立をやってみると感じるのですが、

1.自分で円から米ドルに両替する(為替コストが発生する)

2.自分でその時の為替レートから注文枚数などを計算してETFの注文を出す

3.翌日、約定したかどうかを確認

4.保有しているETFに分配金が発生すると税金がかかる

5.分配金を再投資に回す(分配金が少額だと再投資に回せないことも)

といったステップを踏まなくてはならないため、かなり面倒です。

しかし、「楽天・全世界株式インデックス・ファンド」または「楽天・全米株式インデックス・ファンド」を購入することで、これらの作業を自動化できます。

また、分配金の自動再投資によって、投資信託を解約しない限り国内では税金が発生しないため、複利効果を最大化できます。

こうしたメリットを考えると、多少の手数料を支払うことで「バンガードETFの買付を代行してもらう」という選択肢は悪くありません。

また、海外ETFを投資信託として販売することで、「つみたてNISA」に対応するという狙いもあるようです。

この投資信託は、楽天証券だけで取り扱っているわけではなく、SBI証券やマネックス証券での取り扱いがあります。

私自身、VTやVTIの積立をやっていました。

しかし、定期的な買付が面倒だったので、利便性を考え「楽天・全世界株式インデックス・ファンド」と「楽天・全米株式インデックス・ファンド」に乗り換えました。

今は放置しているだけで、毎月の定期買付が実行され、分配金もロスなく再投資に回すことができています。

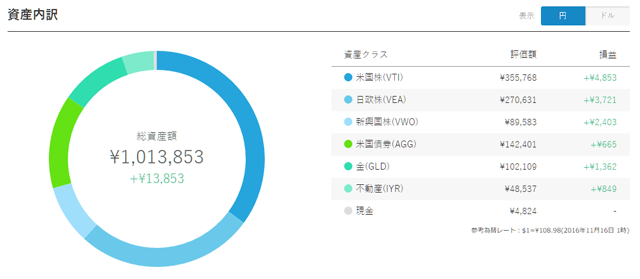

ロボアドバイザーに任せる方法も

徹底的にコストにこだわるなら、SBI証券を使って自分で海外ETFを買う方法がベストです。

しかし、ある程度のコスト増が許容できるのであれば、ロボアドバイザーに任せるという方法もおすすめです。

「ウェルスナビ」というロボアドバイザーは、運用資産残高に対して年率1%の手数料を収益として得ています。

ロボアドバイザーの多くは、証券会社が自社の商品を販売するために設計されていることもあります。

しかし、ウェルスナビは年率1%の手数料を取る代わりに、銘柄選択に関しては完全に中立で行っているという点で、他のロボアドバイザーとは大きく異なります。

流行のロボアドバイザーということで、私自身も資産の一部をウェルスナビに投資しています。

実際に運用してみるとわかるのですが、ウェルスナビが選ぶ銘柄は、その多くが低コストなバンガードETFとなっています。

下記は実際に私のロボアドバイザーが自動買付したポートフォリオの内容です。

バンガード・トータル・ストック・マーケットETF (VTI)

低コストで投資家に絶大な人気を誇るヴァンガードのETF。

バンガード・FTSE・先進国市場(除く米国)ETF(VEA)

アメリカを除く先進国市場を投資対象としたETF。

バンガード・FTSE・エマージング・マーケッツETF(VWO)

こちらは新興国を投資対象としているもの。

iシェアーズ・コア 米国総合債券市場 ETF

米国債券への投資。ベンチマークはバークレイズ米国総合インデックス。

SPDRゴールドシェア(GLD)

金市場に投資するETFです。

iシェアーズ 米国不動産 ETF(IYR)

米国の不動産セクターの株式で構成しているETF。

不動産や金のETFは、バンガードETFよりも他社のETFの方が低コスト(または高パフォーマンス)ということなのだと思います。

ロボアドバイザーであれば、その時々で最適なETFを選択し、最適なバランスでポートフォリオを作ってくれます。

ウェルスナビには、ポートフォリオの比率を定期的に見直し、自動的に調整してくれる「リバランス」機能があります。

リバランスの際、保有しているETFの一部売却や、新規買付などの売買を行う必要がありますが、これらの取引手数料は無料です。

また、往復の為替手数料も無料です。

ウェルスナビの場合、全ての取引を自動化しているので、積立投資も可能です。

これらがすべて、年率1%のロボアドバイザー利用手数料に含まれています。

もちろん、自分自身で「定期的な買付・売却」「ポートフォリオの管理」「リバランス」をした方がコストは抑えることができます。

しかし、それらが面倒だと感じる方、資産運用にかける時間がない方は、運用はロボアドバイザーに任せ、自分自身は貴重な時間を確保するという選択肢もあって良いと思います。

あわせて読みたい:

WealthNavi(ウェルスナビ)は金の卵?ロボアドバイザーで資産運用を実践

バンガードETFは債券ファンドも組成しています。

次の記事「米国債・債券ETF・外貨建てMMF・外貨定期預金のメリット・デメリットを比較」では、米国国債をはじめとする債券運用について考えます。

米国の金利は徐々に高まっており、安全な国債投資でも年率2%程度の運用が可能です。

あわせて読みたい:

楽天・米国高配当株式インデックスファンドを評価、バンガード「VYM」に投資

こちらの記事も読まれています

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

水谷 真逸 さんがコメントしました - 2025年1月16日

マネタリーベース、マネーストック、マネーサプライの違いは?過去推移を調べる方法 -

ゆずっこ さんがコメントしました - 2024年12月2日

ゆうちょ銀行のiDeCo(個人型確定拠出年金)ゆうちょAプランの手数料と評判 -

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法

0件のコメント