フィデリティ・USリート・ファンドB(為替ヘッジなし)の評判と私の投資判断

執筆者:川原裕也

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

フィデリティ・USリート・ファンドB(為替ヘッジなし)は、米国に上場している不動産投資信託(リート)に投資をするファンドです。

リートとは、不動産物件を保有し、そこから得られる安定的な家賃収入を投資家に分配する仕組みの投資信託です。

フィデリティ・USリート・ファンドB(為替ヘッジなし)を通じて間接的にアメリカのリートに投資し、分配金として家賃収入を手に入れることができます。

このファンドには、A(為替ヘッジあり)とB(為替ヘッジなし)の2種類があります。詳しくは後述しますが、一般的にはB(為替ヘッジなし)を選択することが多いです。

目次

毎月分配型ファンドとして安定収益を確保

フィデリティ・USリート・ファンドB(為替ヘッジなし)は、米国不動産投資信託(リート)から得た分配金を投資家に毎月分配する「毎月分配型ファンド」です。

この投資信託を保有することで、毎月安定した不労所得が手に入るので、老後の資金の足しにするために購入している方も多いと思います。

また、フィデリティ・USリート・ファンドB(為替ヘッジなし)は、FTSE NAREIT Equity REITs インデックス(税引前配当金込/円ヘッジ指数)というアメリカのREIT市場の代表的なインデックス指数をベンチマークとして、その指数を上回るパフォーマンスを目指すとしています。

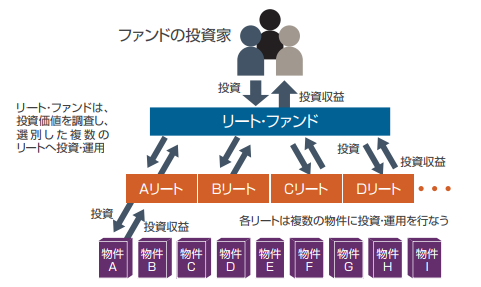

フィデリティ・USリート・ファンドB(為替ヘッジなし)の説明は目論見書記載の下記図がわかりやすいです。

米国に上場しているリート銘柄(Aリート、Bリート、Cリート…)はそれぞれ複数の物件を保有し、それを賃貸することで家賃収入を得ています。

私たち投資家は、上記図のリートファンド(フィデリティ・USリート・ファンド)に投資し、フィデリティは集めたお金を使って複数のリート銘柄に投資をします。

結果的に、私たちは投資信託を通じて米国の不動産物件に分散投資できます。

ちなみに、このようなリート投資の仕組みは日本でも行われています。

日本の不動産を投資対象としているJリートを購入すると、例えば六本木ヒルズから得られる賃料収入を分配金として得ることも可能です。

Jリートに関する情報は「Jリートの王様」をご覧ください。また、フィデリティ・USリート・ファンドBのようにJリートから毎月分配金を得る方法については「リート投資で毎月分配金を得る3つの方法」を参照してください。

為替ヘッジはなしを選ぶべき

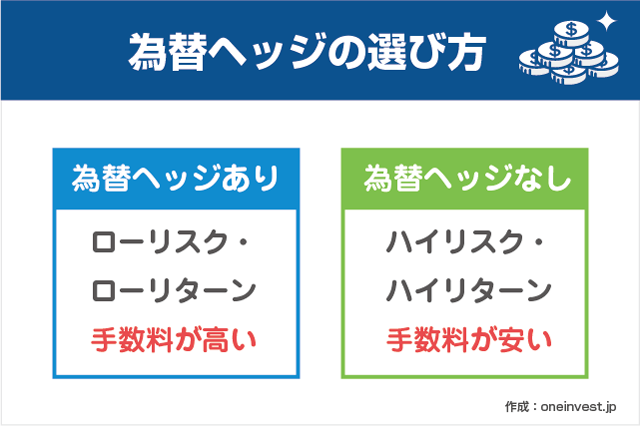

投資信託には「為替ヘッジあり・なし」の2種類のファンドが選べることもあります。

「為替ヘッジなし」の場合、米ドル/円の為替レートの影響を受けるため、ハイリスク・ハイリターンです。為替が円安になると基準価格は上振れしますが、為替が円高になるとマイナス要因です。

一方で、「為替ヘッジあり」の場合は為替レートの影響を受けないため、純粋に米国リートから得られる収益をベースとしたパフォーマンスが得られます。

しかし、為替ヘッジをするための「ヘッジコスト」が手数料としてかかります。わかりやすくいうと、保険料を払って保険に加入するか、保険に加入しないかの選択ということです。

一般的には「為替ヘッジなし」を選ぶことが多いです。理由としては、「ヘッジコスト」が決して小さくないからです。

フィデリティ・USリート・ファンドを見ても、為替ヘッジなしの「B」の方が純資産は圧倒的に大きくなっています。

三井アセットマネジメントによると、米ドル/円のヘッジコストは

- 2017年3月末時点 約1.15%

- 過去1年間の平均 約1.63%

となっており、コストに占める割合がかなり大きなものであることがわかります。

毎月分配型投信の注意点

フィデリティ・USリート・ファンドの目論見書には以下の記載があります。

よくわからない方は読み飛ばしていただいて結構です。

分配金は、預貯金の利息とは異なります。分配金の支払いは純資産から行なわれますので、分配金支払い後の純資産は減少することになり、基準価額が下落する要因となります。

分配金は、計算期間中に発生した収益(経費控除後の利子・配当等収益および評価益を含む売買益)を超えて支払われる場合があります。

その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

投資者のファンドの購入価額によっては分配金はその支払いの一部、または全部が、実質的には元本の一部払戻しに相当する場合があります。

これが何を意味しているかというと、「フィデリティ・USリート・ファンドは安定的な分配金を出すことを重視しており、時には投資リターン以上の分配金を出すことがある。分配金を出すとその分基準価格は下落する」ということの説明です。

投資信託の基準価格は株式投資でいうところの「株価」に相当するものです。分配金(つまり配当)がどれだけ大きくても、それに伴って基準価格が下落してしまうと、トータルではマイナスです。

よって、株式投資でも投資信託でも同じですが、「配当金+値上がり益」のトータルでどの程度のリターンが得られるか?が重要となってきます。

税引前の分配金をすべて再投資し複利運用した場合の年率リターンは「年間収益率」として目論見書に記載されています。

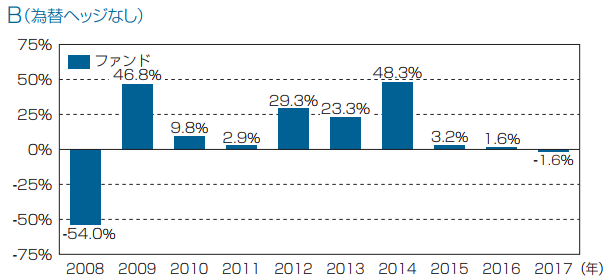

※2017年は1月-4月末時点のもの

年間収益率の推移を見てみると、2008年はリーマンショックによって米国不動産は壊滅的な状況にあったため50%以上のマイナスになっています。(資産が1年で半分以下)

しかし、リーマンショック後は米国不動産は大きくリバウンドし、2009年には46.8%のリターン、その後も安定したリターンを出し続けていますが、2015年以降はパフォーマンスがいまいちです。

これをチャートにしたものが下記です。

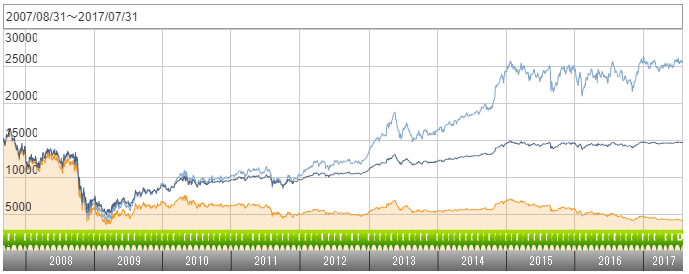

※オレンジは基準価格、青は分配金込み(受け取り)、水色は分配金込み(再投資)

基準価格(オレンジ線)は2008年12月末が5,554円、2017年7月末(記事執筆時点)が4,157円となっており、リーマンショック時の最悪期をさらに下回っています。

なぜ基準価格が下がり続けているのかというと、預かり資産を一部切り崩して投資リターン以上の分配金を出しているからです。

このような投資信託をタコ配と呼び、預けたお金の一部がそのまま戻っている状態を示します。

わかりやすく言うと、100円を投資信託に預けた結果、3円の運用収益を得たものの、10円の分配金を投資家に返還しているので、残った純資産は93円になっている。ということです。

つまり、実際は3円しか収益が出ていないにもかかわらず、投資家は分配金を10円受け取ることになるため、10円のリターンを得たと錯覚しやすい仕組みになっているのです。

さらに付け加えると、投資家が受け取った10円の分配金(本当はうち7円は自己資金が戻ってきているだけ)は投資利益としてカウントされるため、10円の利益に対して約2円の税金がかかります。

税引き後で考えると、真に得られる利益はたった1円という酷い内容で、投資家は「利回り10%で運用しているはずなのに、なぜか資産が増えない」という状態に陥るのです。

※補足:配当落ち後(分配金落ち後)の基準価額が、取得した平均基準価格を下回る場合は「元金払戻金(特別分配金)」となり、非課税です

リーマンショックの最悪期からカウントすると、分配金再投資をした場合のリターンは驚異的です。

しかし、2015年以降にこの投資信託を買っている人は分配金を再投資してもほとんど利益を得られていません。これはチャートを見ても、上記の年間収益率の棒グラフを見てもわかるとおりです。

毎月分配型投信には、21.7%の分配金利回りを謳う「LM・オーストラリア高配当株ファンド(毎月分配型)」などもあります。

これらはいずれも「タコ足配当」や市況の追い風を受けた一時的な高利回りとなっているケースがほとんどです。

タコ配投信の注意点は下記の記事で詳しく解説していますので、あわせてご覧ください。

あわせて読みたい:

60歳以下の投資家に毎月分配型ファンドをおすすめしない理由

リターン以上の分配金を出し客寄せしている

タコ配の仕組みについては上記で説明したとおりです。

実際は3円の収益しか出していなくても10円の分配金を出すことによって「高利回り」と錯覚させる、「投信の販売マジック」です。

フィデリティ・USリート・ファンドBでは、これまでに驚くほどの分配金を出し、高利回りを演出しています。

もちろん、高利回りに相当するリターンが出ているわけではなく、この分配金は顧客から預かった資産を切り崩してそのまま返還しているに過ぎません。

| 年 | 基準価格 | 年間分配金 | 分配金利回り | 年間収益率 |

|---|---|---|---|---|

| 2013年 | 5,456円 | 960円 | 17.6% | 23.3% |

| 2014年 | 6,836円 | 960円 | 14.0% | 48.3% |

| 2015年 | 5,814円 | 1,180円 | 20.3% | 3.2% |

| 2016年 | 4,666円 | 1,140円 | 24.4% | 1.6% |

| 2017年 | 4,310円 | 840円 | 19.5% | -1.6% |

※2017年は4月末時点、それ以外の年は12月末時点

※2017年の分配金は想定値

この5年間での分配金利回りは14.0%~24.4%となっており、一見すると「高配当」で美味しい投資先のように思えます。

しかし、配当を出すほど(純資産を切り崩しているため)基準価格は下落しているので、値上がり益はマイナスになり含み損が拡大します。

含み損が拡大すると売るに売れない状態に陥ります。

フィデリティ・USリート・ファンドBが本当に良い投資信託かどうかを見極めるためには、「分配金+値上がり益」をトータルした利回りを出す必要があります。

その方法は、分配金を再投資して複利運用したと仮定した状態で他のファンドと比較することです。

フィデリティ・USリート・ファンドBの手数料と利回り

| ファンド名 | フィデリティUSリート ファンドB |

ニッセイ 日経225 インデックスファンド |

|---|---|---|

| 1年 | 1.8% | 22.09% |

| 3年 | 10.33% | 10.07% |

| 5年 | 16.17% | 19.78% |

| 10年 | 5.72% | 2.97% |

| 購入時手数料 | 3.85% | 0円 |

| 信託財産留保額 | 0.3% | なし |

※購入時手数料は税込

※記事執筆時点(2017年7月)の情報です

上記のトータルリターン(年換算利回り)は、購入時手数料や信託財産留保額は含みませんが、信託報酬など運用にかかる費用はすべて含みます。

つまり、フィデリティ・USリート・ファンドBの場合、購入時手数料と信託財産留保額を合わせると3.8%となるため、

- 1年で売却:上記の表記リターンに対してさらに -3.8%

- 3年で売却:上記の表記リターンに対してさらに -1.27%

- 5年で売却:上記の表記リターンに対してさらに -0.76%

として計算する必要があります。

例えば、直近1年のトータルリターンは1.8%ですが、1年で売却した場合、購入時手数料・信託財産留保額の3.8%の支払いがあるため、実質マイナスだということです。

上記は、日経平均株価に連動するインデックスファンド「ニッセイ 日経225インデックスファンド」との比較です。

ニッセイ 日経225インデックスファンドは、購入時手数料0円(ノーロード)、信託財産留保額0円の投資信託なので、トータルリターンがそのまま実質リターンになります。

比べてみると、直近3年では「フィデリティ・USリート・ファンドB」の利回りが上回りますが、これも購入時手数料・信託財産留保額を考慮するとニッセイ 日経225インデックスファンドの方が実質リターンは高くなります。

5年で見ると「ニッセイ 日経225インデックスファンド」の方が利回りが高いです。これはアベノミクスによる効果がある程度反映されているからです。

10年前はちょうど、リーマンショック後の最悪期からの上昇となるため、フィデリティ・USリート・ファンドBのリターンの方が大きくなっています。

インデックスファンド以下の結果しか出せていない

このように比較してみると、フィデリティ・USリート・ファンドBは決して悪い投資信託ではないことがわかりますが、一方で日経平均株価に連動するごく普通の投資信託とほとんど同じか、やや負けている程度のリターンしか出せていないのも事実です。

「高い分配金利回り」は、厚化粧を施した「販売するための魅せ方」であり、すっぴんの状態にして比較してみると、利回り20%超えの魔法のような投資信託では決してありません。

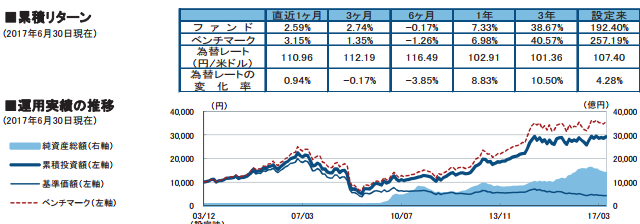

ちなみに、フィデリティ・USリート・ファンドBがベンチマークとしている「FTSE NAREIT Equity REITs インデックス(税引前配当金込/円ヘッジ指数)」との比較は以下のようになっています。

フィデリティ・USリート・ファンドBはインデックスファンドではなくアクティブファンドなので、ファンドマネージャーの腕が試されるところですが、実際はベンチマークを下回る結果になっているという事実も付け加えなければなりません。

インデックスファンドとアクティブファンドの違いは「投資信託の手数料はなぜ高い?儲からない理由と間違いのないファンド選び」をご覧ください。

なぜ、一見儲かりそうなのに損失ばかりが出てしまうのか、その理由について上記の記事で詳しく述べています。

手数料は高めの設定

タコ配投信は、実質的には預けた資産がそのまま返ってきているにもかかわらず、信託報酬等の手数料だけは投資家から確実に奪っていくという点に問題があります。

米国リートに投資をすれば、悪くない投資リターンが得られます。しかし、2017年4月時点のフィデリティ・USリート・ファンドBのポートフォリオの利回りは3.72%に留まります。

米国不動産市況はリーマン・ショック後回復基調にあり、徐々に利回りは低下しているからです。

確実に得られる分配金利回り3.72%のうち約半分が運用報酬として取られ、その他のリターンは

- 米国リートの価格変動による損益

- 為替変動による損益

- 純資産の取り崩し

といったリスクマネーとタコ配によって生み出されています。

フィデリティ・USリート・ファンドBは投資先・リターンともに決して悪くはありませんが、そこにリスクを加味すると、より低リスクで同程度のリターンが得られる投資先が見つけられるのではないか?と考える余地が出てきます。

リスク・リターンが見合わない理由の1つは、手数料の高さにあります。

◆購入時手数料

購入額の3.85%(税込)を上限として販売会社が決める。(安く購入する方法をこの後ご紹介します)

◆信託報酬

年1.54%(税込)

◆信託財産留保額

解約時に発生、基準価格に対して0.3%

◆その他

監査費用や有価証券の売買手数料、外国での資産保管費用。「為替ヘッジあり」を選択した場合は、ヘッジコストもこちらに含まれます。

購入時手数料が非常に高く、またアクティブファンドらしい高い信託報酬が設定されています。

せめてベンチマーク以上のリターンをあげていればよいのですが、上記での説明のとおり現状はフィデリティ・USリート・ファンドBはベンチマーク以下の結果しか残せていません。

同じアクティブファンドを選ぶのであれば、過去に高い運用実績を出している「ひふみ投信」などを選択した方が合理的です。

ひふみ投信は過去のリターンが平均を大きく上回っており、かつ当ファンドよりも低コストとなっています。

あわせて読みたい:

ひふみ投信とひふみプラスの違いは?個人投資家に評判のカリスマファンド

管理人の評価

今回は、投資信託のランキング上位で見かけることも多い人気ファンド「フィデリティ・USリート・ファンドB」を取り上げました。

米国不動産(リート)に投資する投資信託として悪くはないのですが、過剰な分配金を出して高利回りを演出しているタコ配となっていることや、コストが高いためにベンチマーク以下の結果しか残せていない点が残念です。

直近10年間ではリーマンショックからの復活によって高いリターンが出ていますが、これからはそのリターンも鈍化することが予想されます。

不動産への世界分散投資を行うのであれば、低コストな国際リートインデックスファンドがおすすめです。

低コストなインデックスファンドについては「信託報酬が安いと評判の投資信託5選!低コストなインデックスファンドは?」で詳しく説明していますが、ニッセイインデックスファンドやたわらノーロードシリーズなどの投信は非常におすすめです。

あわせて読みたい:

信託報酬が安いと評判の低コストなインデックスファンド5選

投資信託をお得に買う方法

投資信託はSBI証券だと有利な条件で運用できます。

ネット証券では預かり資産No.1を誇るSBI証券は、口座数ですでに大和証券を抜いています。

本来は購入時手数料が3.85%(税込)となっている「フィデリティ・USリート・ファンドB」ですが、SBI証券であれば

- 500万円未満:2.2%

- 500万円以上:1.1%

- 1,000万以上:0.55%

※税込

と購入額が増えるにつれて購入時手数料がお得になります。購入額が少額でも、通常より1.5%も安い手数料での買付が可能です。

仮にフィデリティ・USリート・ファンドBを100万円分買った場合、本来は38,500円(税込)が購入時手数料としてかかりますが、SBI証券なら22,000円(税込)で済むということです。

また、SBI証券では投資信託の保有期間中も他の証券会社よりお得になる「投信マイレージサービス」があります。

投信マイレージサービスは、投資信託の保有残高に対して毎年0.1%のVポイントを還元する制度です。(保有残高が1,000万円以上になると0.2%の還元)

Vポイントは1ポイント=1円の価値があり、このポイントバックは毎年行われるため、実質的には信託報酬の割引に相当します。

フィデリティ・USリート・ファンドBの信託報酬は年率1.54%(税込)ですが、SBI証券の投信マイレージを考慮すると実質的には年率1.43%(税込)での運用が可能となります。

ちなみに、証券会社には顧客が保有している投資信託を「分別管理」する義務があり、証券会社の業績・資産とは切り離して管理しています。

よって、将来的に万が一SBI証券が破綻しても、SBI証券に預けている投資信託は分別管理されている(というよりもそもそも証券会社は顧客資産を保有しない)ので無傷の状態で投資家に返還されます。

また、もしSBI証券が破綻し、しかも分別管理の義務に違反しているという最悪の自体が生じても、投資者保護基金制度によって1,000万円までは補償されるので安心です。

SBI証券の投信マイレージサービスについては「投信マイレージサービスで手数料をさらに安く、SBI証券の投資信託おすすめ商品」にて詳しく解説しています。

個人投資家に人気のとてもお得なサービスです。

次の記事は「つみたてNISAでアクティブファンドは選ぶべきか?おすすめの投資信託を厳選」です。

つみたてNISAはコストの低い投資信託だけが販売されています。同じアクティブファンドを選ぶのであれば、少しでも低コストで運用成績が良いものを選択したいものです。

あわせて読みたい:

つみたてNISAでアクティブファンドは選ぶべき?おすすめの投資信託を厳選

こちらの記事もおすすめです

最後まで読んでいただきありがとうございました

こちらの記事にコメントが投稿されました

-

No Name さんがコメントしました - 2024年11月23日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

P さんがコメントしました - 2023年12月18日

決算書の「百万円」や「千円」の単位を素早く読む方法 -

No Name さんがコメントしました - 2023年10月8日

プロスペクト理論とは?投資に活かす方法、あなたの知らない心理学の世界 -

DCF法くん さんがコメントしました - 2023年8月21日

DCF法の世界一わかりやすい解説、割引率の決め方やエクセルでの計算方法 -

No Name さんがコメントしました - 2023年8月19日

DCF法シミュレーター

0件のコメント